IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?

2024-07-23 12:48

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-200x133crop.jpg)

Europejski rynek IPO zanotował jeszcze większe ożywienie © moomsabuy - Fotolia.com

Przeczytaj także: IPO w Europie: I kw. 2024 oznaką ożywienia

Z tego tekstu dowiesz się m.in.:

- Ile IPO przeprowadzono w Europie w I półroczu 2024?

- Jakie były największe europejskie IPO w I połowie roku?

- Ile IPO przeprowadzono na Giełdzie Papierów Wartościowych?

Podsumowanie I półrocza 2024 r. na GPW w Warszawie

Z raportu "IPO Watch EMEA" wynika, że w I połowie 2024 roku na rynku głównym Giełdy Papierów Wartościowych nie zadebiutowała żadna spółka, 5 spółek przeniosło się z rynku alternatywnego. 4 debiuty odbyły się na rynku NewConnect. Łączna wartość ofert w pierwszym półroczu 2024 r. wyniosła 12,9 mln zł (2,9 mln euro), co oznacza spadek o 13% w porównaniu do analogicznego okresu w 2023 roku, kiedy przeprowadzono sześć IPO (wszystkie na NewConnect) o łącznej wartości 14,7 mln zł (3,2 mln euro). Debiutantami na NewConnect w pierwszym półroczu 2024 roku były: Consoleway S.A., specjalizująca się w świadczeniu usług portowania, oraz wydawania gier komputerowych, której oferta wyniosła 2,7 mln zł (602 tys. euro); No Gravity Development S.A., kolejna firma z branży gier wideo, niezależnie tworząca własne gry oraz portująca już istniejące gry na inne platformy, która wprowadziła do obrotu 1,1 mln akcji o łącznej wartości 4,4 mln zł (brak oferty); B-ACT S.A., grupa firm inżyniersko-konsultingowych zajmująca się doradztwem przy realizacji inwestycji budowlanych, której wartość oferty wyniosła 4,2 mln zł (939 tys. euro); oraz Brainscan S.A., spółka z branży medtech wykorzystująca sztuczną inteligencję do interpretacji badań obrazowych mózgu, która pozyskała w IPO w bieżącym półroczu 5,9 mln zł (1,3 mln euro).

Najważniejsze indeksy rosną od jesieni 2022 roku osiągając kolejne szczyty, a pomimo tego, od tego czasu na rynku głównym GPW miał miejsce jedynie jeden debiut, czyli spółki Murapol w 2023 roku. Stąd trudno mówić o jakimkolwiek ożywieniu na rynku IPO, natomiast obserwujemy wzrost zainteresowania debiutem i coraz więcej rozpoczynanych prac przygotowawczych wśród spółek z Polski i regionu CEE. Doniesienia medialne wskazują na możliwy debiut kilku spółek (np. Żabka, Diagnostyka, chorwacka spółka Studenac, czy TTMS) - przeprowadzenie IPO przez każdą z tych firm byłoby istotnym wydarzeniem dla GPW. Warto zauważyć, że wspomnieni kandydaci to w większości spółki portfelowe funduszy private equity, a sukces ich debiutów mógłby spowodować zachętę do upłynniania większej ilości aktywów funduszy, szczególnie biorąc pod uwagę, że wszystkie hossy mają kiedyś swój koniec - mówi Kamil Wardzyński, Senior Manager w zespole ds. rynków kapitałowych PwC Polska.

Podsumowanie europejskiego rynku ofert pierwotnych w I półroczu 2024 r.

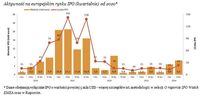

Zgodnie z najnowszym raportem PwC “IPO Watch EMEA”, na europejskim rynku IPO w drugim kwartale 2024 roku odnotowano kontynuację wzrostów zapoczątkowanych w I kwartale br. (wzrost wartości IPO o 37% do 6,6 mld euro w porównaniu do wyników I kwartału 2024 r.). Z perspektywy pierwszego półrocza 2024 r., łączna wartość ofert pierwotnych w Europie wyniosła łącznie 11,4 mld euro (wzrost o 356% względem analogicznego okresu w poprzednim roku), co stanowiło najlepszy rezultat za pierwsze półrocze od czasu rekordowego 2021 roku. Od stycznia do czerwca br. zadebiutowało na europejskich giełdach 36 spółek (w tym trzy mega oferty o wartości powyżej 1 mld euro, z czego dwie miały miejsce w drugim kwartale), w porównaniu z 25 debiutami w analogicznym okresie poprzedniego roku. W 2024 roku w Europie odnotowano znaczną aktywność funduszy private equity, które plasowały oferty swoich spółek portfelowych - ponad połowa z 10 największych IPO w Europie w tym półroczu to inwestycje funduszy private equity, które odegrały kluczową rolę w ożywieniu rynku. Pomimo niepewności związanych z wyborami europejskimi i amerykańskimi, perspektywy europejskiego rynku IPO na drugą połowę roku, jak i na rok 2025 wydają się być optymistyczne, a spółki już teraz przygotowują się do transakcji, aby móc skorzystać z potencjalnie korzystnych “okienek IPO”.

Drugi kwartał 2024 r. na europejskim rynku IPO przyniósł kilka znaczących ofert. IPO spółki Puig Brands, działającej w sektorze odzieży i perfum, była największą ofertą na świecie, z której spółka pozyskała 2,6 mld euro (debiut na hiszpańskiej BME). Tuż za nią uplasowała się oferta CVC Capital, grupy z obszaru funduszy private equity i doradztwa inwestycyjnego, która pozyskała 2,2 mld euro debiutując na Euronext Amsterdam. Na trzecim miejscu uplasowała się spółka Exosens, producent elementów optoelektronicznych, która debiutowała na Euronext Paris z ofertą o wartości 350 mln euro.

Ponadto, większość debiutów charakteryzowała się wzrostami kursów akcji po IPO - w przypadku siedmiu z dziesięciu największych europejskich IPO, które zadebiutowały w I półroczu 2024 r., ceny akcji na koniec analizowanego okresu były wyższe od ceny emisyjnej. Dwa najistotniejsze wzrosty należą do spółek Planisware (Euronext Paris) i RENK Group (Deutsche Börse), których wycena akcji na koniec czerwca br. była wyższa odpowiednio o 65% i 67% względem ceny emisyjnej. Dodatkowo, debiutująca w II kwartale 2024 r. na London Stock Exchange spółka Raspberry Pi, odnotowała wzrost kapitalizacji o 43% od daty debiutu wspieranego przez zaangażowanie znaczących i rozpoznawalnych inwestorów (cornerstone investors).

Choć nie widać tego jeszcze w Warszawie, europejski rynek IPO odradza się po ponad dwuletnim zastoju, w dużym stopniu za sprawą funduszy private equity, których spółki portfelowe dominowały wśród największych debiutów w 2024 r. Brak przy tym wyraźnych preferencji inwestorów co do sektorów działalności debiutantów, co pozwala patrzeć z optymizmem na możliwość realizacji ciekawych i zdywersyfikowanych sektorowo transakcji. Perspektywy na drugą połowę roku oraz 2025 rok są pozytywne – mimo tradycyjnej niepewności związanej z kalendarzem wyborczym (w szczególności w USA), sukces dotychczasowych debiutów oraz wzrosty kapitalizacji debiutantów w okresie po IPO budują pozytywne nastroje i motywują kolejne spółki (oraz ich właścicieli, w tym fundusz private equity) do intensywnych przygotowań i poszukiwania optymalnych warunków do przeprowadzenia transakcji w kolejnych kwartałach” - mówi Bartosz Margol, partner w zespole ds. rynków kapitałowych PwC Polska.

fot. mat. prasowe

Aktywność na europejskim rynku IPO w I półroczu od 2020* r.

Wartość pierwotnych ofert publicznych przeprowadzonych na europejskich giełdach w pierwszym półroczu 2024 r. wyniosła 11,4 mld euro (łącznie 36 debiutów).

fot. mat. prasowe

Aktywność na europejskim rynku IPO (kwartalnie) od 2020*

Zgodnie z najnowszym raportem PwC “IPO Watch EMEA”, na europejskim rynku IPO w drugim kwartale 2024 roku odnotowano kontynuację wzrostów zapoczątkowanych w I kwartale br. (wzrost wartości IPO o 37% do 6,6 mld euro w porównaniu do wyników I kwartału 2024 r.).

O raporcie IPO Watch EMEA

Począwszy od I kwartału 2024 roku, raport IPO Watch Europe został zastąpiony przez IPO Watch EMEA, który w ramach analizy rynku IPO, poza Europą, obejmuje także regiony Bliskiego Wschodu oraz Afryki.

Raport IPO Watch EMEA obejmuje debiuty na głównych giełdach w regionie EMEA (włączając w to giełdy w Unii Europejskiej, Wielkiej Brytanii, Islandii, Norwegii, Turcji, Serbii, Szwajcarii, Bliskiego Wschodu oraz Afryki) i jest publikowany kwartalnie. Przeniesienia pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Raport dotyczy okresu od 1 stycznia do 30 czerwca 2024 roku i został sporządzony w oparciu o daty debiutów akcji lub praw do akcji.

Raport IPO Watch EMEA obejmuje wyłącznie oferty o wartości powyżej 5 mln USD, dane nie obejmują debiutujących na giełdach funduszy zamkniętych, firm zajmujących się rozwojem biznesu (tzw. Business Development Companies) oraz transakcji na rynkach nieregulowanych. Dla zapewnienia porównywalności, dane za poprzednie okresy prezentowane w raporcie IPO Watch EMEA zostały odpowiednio przekształcone. Komentarz do rynku polskiego omawia wszystkie debiuty na rynku głównym GPW w Warszawie oraz rynku nieregulowanym NewConnect, niezależnie od ich wartości.

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg) IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

oprac. : Marta Kamińska / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Kandydaci do IPO czekają na poprawę koniunktury [© pupunkkop - Fotolia.com] Kandydaci do IPO czekają na poprawę koniunktury](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Kandydaci-do-IPO-czekaja-na-poprawe-koniunktury-251809-150x100crop.jpg)

![Parę stać na zakup 49 m kw. mieszkania [© drubig-photo - Fotolia.com] Parę stać na zakup 49 m kw. mieszkania](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Pare-stac-na-zakup-49-m-kw-mieszkania-261059-150x100crop.jpg)

![Upadłość konsumencka a alimenty i odszkodowania [© Darko Djurin z Pixabay] Upadłość konsumencka a alimenty i odszkodowania](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-a-alimenty-i-odszkodowania-266536-150x100crop.jpg)

![Cyfrowa rewolucja w płatnościach nie czeka na spóźnionych. Co robią banki? [© Freepik] Cyfrowa rewolucja w płatnościach nie czeka na spóźnionych. Co robią banki?](https://s3.egospodarka.pl/grafika2/sektor-bankowy/Cyfrowa-rewolucja-w-platnosciach-nie-czeka-na-spoznionych-Co-robia-banki-266568-150x100crop.jpg)

![Czy firma windykacyjna może zająć majątek dłużnika? [© Freepik] Czy firma windykacyjna może zająć majątek dłużnika?](https://s3.egospodarka.pl/grafika2/firma-windykacyjna/Czy-firma-windykacyjna-moze-zajac-majatek-dluznika-266526-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Koniec rękojmi w sprzedaży konsumenckiej [© Africa Studio - Fotolia.com.jpg] Koniec rękojmi w sprzedaży konsumenckiej](https://s3.egospodarka.pl/grafika2/ustawa-o-prawach-konsumenta/Koniec-rekojmi-w-sprzedazy-konsumenckiej-250738-150x100crop.jpg)

![Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku [© Freepik] Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku [© Freepik]](https://s3.egospodarka.pl/grafika2/nabywanie-nieruchomosci-przez-cudzoziemcow/Cudzoziemcy-kupili-w-Polsce-ponad-17-tysiecy-mieszkan-w-2024-roku-266015-50x33crop.jpg) Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku

Cudzoziemcy kupili w Polsce ponad 17 tysięcy mieszkań w 2024 roku

![Znajomość przepisów regulujących odzyskiwanie należności kuleje [© Freepik] Znajomość przepisów regulujących odzyskiwanie należności kuleje](https://s3.egospodarka.pl/grafika2/zatory-platnicze/Znajomosc-przepisow-regulujacych-odzyskiwanie-naleznosci-kuleje-266267-150x100crop.jpg)

![4 sygnały ostrzegawcze w kontaktach z dłużnikiem [© AdobeStock] 4 sygnały ostrzegawcze w kontaktach z dłużnikiem](https://s3.egospodarka.pl/grafika2/dluznik/4-sygnaly-ostrzegawcze-w-kontaktach-z-dluznikiem-266086-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Stare nawyki czy nowe zwyczaje? Jak robimy zakupy online? [© Freepik] Stare nawyki czy nowe zwyczaje? Jak robimy zakupy online?](https://s3.egospodarka.pl/grafika2/zakupy-w-internecie/Stare-nawyki-czy-nowe-zwyczaje-Jak-robimy-zakupy-online-266584-150x100crop.jpg)

![Seniorzy chcą czy muszą pracować na emeryturze? [© Freepik] Seniorzy chcą czy muszą pracować na emeryturze?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Seniorzy-chca-czy-musza-pracowac-na-emeryturze-266583-150x100crop.jpg)

![Marzec 2025 to kolejny miesiąc korekty cen materiałów budowlanych [© Freepik] Marzec 2025 to kolejny miesiąc korekty cen materiałów budowlanych](https://s3.egospodarka.pl/grafika2/ceny-materialow-budowlanych/Marzec-2025-to-kolejny-miesiac-korekty-cen-materialow-budowlanych-266582-150x100crop.jpg)

![Najszybszy internet mobilny i 5G w IV 2025 roku [© Freepik] Najszybszy internet mobilny i 5G w IV 2025 roku](https://s3.egospodarka.pl/grafika2/internet-mobilny/Najszybszy-internet-mobilny-i-5G-w-IV-2025-roku-266579-150x100crop.jpg)