IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

2025-01-13 11:23

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-200x133crop.jpg)

Co się działo na rynku IPO w Europie w 2024 roku? © moomsabuy - Fotolia.com

Przeczytaj także: IPO w Europie: spadek aktywności w III kwartale 2024 roku

Z tego tekstu dowiesz się m.in.:

- Ile IPO przeprowadzono na europejskich giełdach w 2024 roku?

- Jakie były największe europejskie IPO w 2024 roku?

- Ile spółek zadebiutowało na Giełdzie Papierów Wartościowych w Warszawie w ubiegłym roku?

Podsumowanie 2024 roku na GPW w Warszawie

W 2024 roku na GPW w Warszawie przeprowadzono 14 ofert publicznych, z czego aż 13 na rynku NewConnect. Jedynym debiutem na głównym rynku GPW było IPO Żabki. Dla porównania, w 2023 roku przeprowadzono 15 IPO, z których tylko Murapol S.A. zadebiutował na głównym parkiecie. Łączna wartość ofert w 2024 roku wyniosła 6,5 mld zł (1,5 mld euro), co oznacza niemal piętnastokrotny wzrost w porównaniu do roku wcześniejszego, kiedy to wartość IPO wyniosła 418,0 mln zł (95,9 mln euro). Kluczowym czynnikiem tego wzrostu była mega oferta Żabki, która stanowiła ponad 99% wartości wszystkich ofert przeprowadzonych w 2024 roku na GPW, pozyskując 6,5 mld zł (1,5 mld euro). W tym czasie wszystkie oferty na NewConnect pozyskały łącznie 43,2 mln zł (9,9 mln euro). Oferta Żabki była czwartym największym debiutem w historii warszawskiego parkietu, a także zajęła 10. miejsce wśród największych debiutów na świecie oraz 4. miejsce w Europie w 2024 roku. W czwartym kwartale 2024 roku, poza IPO Żabki, zadebiutowały 4 spółki na alternatywnym rynku GPW, które łącznie pozyskały 2,7 mln zł (0,6 mln euro).

Ten rok dla IPO w Polsce jest na pewno poniżej oczekiwań uczestników rynku, doradców i samych emitentów, a mimo to statystyki wyglądają znacznie lepiej niż w latach poprzednich. Wprawdzie spośród kilku dyskutowanych debiutów i prób wyjścia na rynek ostatecznie tylko jedna spółka - Grupa Żabka - zrealizowała dużą transakcję, to jednak zainteresowanie jakim ciągle cieszy się rynek kapitałowy, jest pozytywnym sygnałem. Mam nadzieję, że w przyszłym roku będziemy nadganiać z liczbą IPO, powinien też on przynieść kilku interesujących kandydatów z ofertami. Czas pokaże, czy trafią one na dobre okno transakcyjne, czy przekonają inwestorów, czy będziemy w lepszej sytuacji geopolitycznej. Zamiar debiutu giełdowego ogłosiła właśnie Diagnostyka, jej IPO byłoby znakomitym otwarciem roku i pozytywnym sygnałem dla innych emitentów. Nie wieszczyłbym na razie czarnych scenariuszy dla rynku kapitałowego w Polsce. Zainteresowanie giełdą po stronie potencjalnych emitentów jest ciągle bardzo duże – mówi Bartosz Margol, partner w zespole ds. rynków kapitałowych PwC Polska.

Europejski rynek ofert pierwotnych w 2024 r.

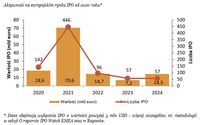

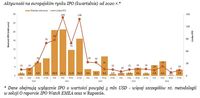

Zgodnie z najnowszym raportem PwC “IPO Watch EMEA”, łączna wartość IPO w Europie w minionym roku wyniosła 14,6 mld euro i wzrosła o 103% (o 7,4 mld euro) w porównaniu do roku 2023 (dane na 30 listopada 2024). Na europejskich parkietach zadebiutowało 57 spółek (tyle samo co w 2023 roku) oraz odnotowano aż 4 tzw. mega oferty, czyli IPO, których wartość przekroczyła 1 mld euro. Największy tegoroczny europejski debiut zaliczyła spółka Puig Brands na hiszpańskiej giełdzie BME z ofertą o wartości 2,6 mld euro. Drugie miejsce ze swoim debiutem na giełdzie SIX Swiss Exchange zajęła Galderma, a trzecie CVC Capital na giełdzie Euronext w Amsterdamie, których wartości wprowadzanych instrumentów wyniosły po 2,0 mld euro. W gronie mega ofert mamy w tym roku również nasz polski akcent, czyli wspomniany już wcześniej debiut Grupy Żabka.

Rok 2024 stworzył podstawy dla dalszego ożywienia rynku IPO w Europie i poza nią w 2025 roku. Ten pozytywny scenariusz wspierany jest przez poprawę perspektyw makroekonomicznych, zakończone wybory polityczne, utrzymującą się niską zmienność, dobre wyniki globalnych rynków akcji oraz pozytywne notowania po debiutach niektórych z największych IPO w 2024 roku, szczególnie Galdermy (+70%) i CVC (+66%). W minionym roku IPO wspierane przez fundusze private equity w Europie odniosły sukces; uwidocznił się też trend, w którym “sponsor” zachowuje istotny udział w akcjonariacie w momencie IPO (co uspokaja innych inwestorów), a następnie stopniowo wychodzi z inwestycji po IPO - często po wyższej cenie - dodaje Kamil Wardzyński, dyrektor w zespole ds. rynków kapitałowych PwC Polska.

fot. mat. prasowe

Aktywność na europejskim rynku IPO od 2020 roku*

Wartość pierwotnych ofert publicznych (IPO) przeprowadzonych na europejskich giełdach w 2024 roku osiągnęła 14,6 miliarda euro.

fot. mat. prasowe

Aktywność na europejskim rynku IPO (kwartalnie) od 2020 r.*

W ubiegłym roku najlepszy był II kwartał.

fot. mat. prasowe

Aktywność na polskim rynku IPO od 2013 roku

W 2024 roku na Giełdzie Papierów Wartościowych w Warszawie zrealizowano 14 ofert publicznych (IPO), z czego aż 13 odbyło się na rynku NewConnect.

O raporcie IPO Watch EMEA

Począwszy od I kwartału 2024 roku, raport IPO Watch Europe został zastąpiony przez IPO Watch EMEA, który w ramach analizy rynku IPO, poza Europą, obejmuje także regiony Bliskiego Wschodu oraz Afryki.

Raport IPO Watch EMEA obejmuje debiuty na głównych giełdach w regionie EMEA (włączając w to giełdy w Unii Europejskiej, Wielkiej Brytanii, Islandii, Norwegii, Turcji, Serbii, Szwajcarii, Bliskiego Wschodu oraz Afryki) i jest publikowany kwartalnie. Przeniesienia pomiędzy rynkami w ramach jednej giełdy, nie zostały uwzględnione w statystykach. Dane zawarte w tym raporcie opierają się na informacjach zaczerpniętych z Capital IQ w dniu 2 grudnia 2024 roku i dotyczą ofert zakończonych między 1 stycznia 2024 a 30 listopada 2024, z wyłączeniem opcji nadsubskrypcji.

Raport IPO Watch EMEA obejmuje wyłącznie oferty o wartości powyżej 5 mln USD, dane nie obejmują debiutujących na giełdach funduszy zamkniętych, firm zajmujących się rozwojem biznesu (tzw. Business Development Companies) oraz transakcji na rynkach nieregulowanych. Dla zapewnienia porównywalności, dane za poprzednie okresy prezentowane w raporcie IPO Watch EMEA zostały odpowiednio przekształcone. Komentarz do rynku polskiego omawia wszystkie debiuty na rynku głównym GPW w Warszawie oraz rynku nieregulowanym NewConnect, niezależnie od ich wartości.

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg) IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów

IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów

oprac. : Marta Kamińska / eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![Na rynku IPO w Europie mniej debiutów w I kw. 2023 [© maxsim - Fotolia.com] Na rynku IPO w Europie mniej debiutów w I kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Na-rynku-IPO-w-Europie-mniej-debiutow-w-I-kw-2023-252439-150x100crop.jpg)

![Kandydaci do IPO czekają na poprawę koniunktury [© pupunkkop - Fotolia.com] Kandydaci do IPO czekają na poprawę koniunktury](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Kandydaci-do-IPO-czekaja-na-poprawe-koniunktury-251809-150x100crop.jpg)

![Sankcja kredytu darmowego w rękach TSUE [© Andrey Popov - Fotolia.com] Sankcja kredytu darmowego w rękach TSUE](https://s3.egospodarka.pl/grafika2/sankcja-kredytu-darmowego/Sankcja-kredytu-darmowego-w-rekach-TSUE-264199-150x100crop.jpg)

![Rynek złota: NBP kluczowym graczem, Chiny z większym apetytem na kruszec [© PublicDomainPictures z Pixabay] Rynek złota: NBP kluczowym graczem, Chiny z większym apetytem na kruszec](https://s3.egospodarka.pl/grafika2/rynek-zlota/Rynek-zlota-NBP-kluczowym-graczem-Chiny-z-wiekszym-apetytem-na-kruszec-264219-150x100crop.jpg)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)

![Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny [© Freepik] Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny](https://s3.egospodarka.pl/grafika2/rynek-motoryzacyjny/Najczesciej-wyszukiwane-modele-samochodow-Nowy-ranking-zaskakuje-i-ujawnia-ceny-268068-150x100crop.jpg)