Koniec carry trade?

2007-03-15 12:35

Przeczytaj także: Kredyty walutowe a ryzyko kursowe

Ryzyko walutowe

Zmiany stóp procentowych odbywają się na ogół stopniowo, zgodnie z przebiegiem długoterminowego cyklu gospodarczego. Jednak na rynkach walutowych wszystko się dzieje wielokrotnie szybciej, niż w gabinetach posiedzeń władz monetarnych. Dzienna zmiana kursu walutowego może sięgnąć nawet kilku proc. i może błyskawicznie zniweczyć długotrwały dorobek carry traderów. Silny, niepomyślny ruch walutowy prowokuje do masowego odwijania spekulacyjnych pozycji, grożąc wywołaniem efektu domina.

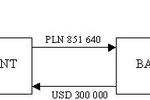

Carry trade przynosi dobre wyniki, dopóki waluta, w której się zadłużamy osłabia się wobec waluty, w której lokujemy. Wówczas zysk z inwestycji dodatkowo się zwiększa (przynajmniej na papierze, dopóki ona trwa), gdyż za jednostkę waluty bardziej dochodowej otrzymamy więcej jednostek waluty, w której zaciągnęliśmy kredyt.

Jeśli jednak podczas inwestycji waluta kredytu znacząco umocni się względem waluty depozytowej, to operacja może przynieść dotkliwe straty. Niepożądany ruch na walutach jest potęgowany przez masowe zamykanie spekulacyjnych pozycji, co nakręca spiralę destabilizacji rynków. Dźwignia obecna na rynkach terminowych powoduje zwielokrotnienie strat i układanka upada, wywołując paniczną ucieczkę z rynku. Obrazowo wygląda to jak tłum tratujący się w jedynym wyjściu ewakuacyjnym z płonącego budynku.

Historia rynków finansowych zna takie przypadki, dlatego przytoczmy jeden z nich. Po kryzysie azjatyckim w 1997 r. Bank Japonii obciął stopy do 0,25 proc., prowokując do gry na dalsze osłabienie jena. Latem 1998 r. kurs USD/JPY wywindowano do poziomu 147. Kryzys rosyjski wywołał nawrót globalnej awersji do ryzyka, pospiesznie "wyciskając" spekulantów. Hurtowo likwidowano krótkie pozycji na kurs jena, umacniając go względem dolara o 9 proc. w ciągu kilkunastu dni. Równolegle mocnej przeceny doznały światowe rynki akcji i obligacji (w sierpniu 1998 r. indeks S&P500 spadł o 15 proc.). Wkrótce potem fundusz hedgingowy LTCM poniósł na rynku walutowym 4,6 miliarda dol. strat i upadł. W obawie przed wybuchem kryzysu finansowego bank centralny FED skokowo obciął stopy procentowe aż o 75 pb i pomógł spłacić wierzycieli funduszu. To była przygrywka do jeszcze większego ruchu walutowego na parze USD/JPY. Na początku października 1998 kwotowania krążyły wokół 134 i wówczas spłynęła na rynki jedna pozytywna wiadomość z Japonii. Tamtejsze władze zaaprobowały program naprawczy dla rodzimego sektora finansowego obciążonego złymi długami. Przez trzy kolejne doby paniczna ucieczka carry traderów umocniła jena do dolara aż o 12 proc., do poziomu 118. Nie obyło się bez grubszych ofiar. Kolejny fundusz hedgingowy, tym razem Tiger Capital Management, błyskawicznie stracił 2 mld dolarów. Przynosząca do niedawna zyski strategia gry na spadek jena zawaliła się jak domek z kart.

Nie ma wątpliwości, że to rynek walutowy przyczynił się do klęski carry trade bardziej niż wymuszone okolicznościami zmiany w polityce monetarnej. Dziś wiele wskazuje na możliwość zatoczenia nowego, miażdżącego koła przez tę ryzykowną machinę globalnej spekulacji.

Przeczytaj także:

![Strategia carry trade zbyt ryzykowna Strategia carry trade zbyt ryzykowna]() Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

Strategia carry trade zbyt ryzykowna

oprac. : expander

Więcej na ten temat:

carry trade, kredyt walutowy, kredyt w obcej walucie, ryzyko walutowe, inwestowanie w waluty

![Kredyt w jenach podbije Polskę? [© denphumi - Fotolia.com] Kredyt w jenach podbije Polskę?](https://s3.egospodarka.pl/grafika/kredyt-w-jenach/Kredyt-w-jenach-podbije-Polske-iQjz5k.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)

![Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r [© suthisak - Fotolia.com] Wartość zapytań o kredyty mieszkaniowe wzrosła o 36 proc. r/r](https://s3.egospodarka.pl/grafika2/kredyty-mieszkaniowe/Wartosc-zapytan-o-kredyty-mieszkaniowe-wzrosla-o-36-proc-r-r-264730-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Współpraca międzypokoleniowa na rynku pracy receptą na sukces? [© Freepik] Współpraca międzypokoleniowa na rynku pracy receptą na sukces?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Wspolpraca-miedzypokoleniowa-na-rynku-pracy-recepta-na-sukces-264769-150x100crop.jpg)

![Transparentność wynagrodzeń jako element kultury równości [© Freepik] Transparentność wynagrodzeń jako element kultury równości](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Transparentnosc-wynagrodzen-jako-element-kultury-rownosci-264770-150x100crop.jpg)

![Czy work-life balance poszło za daleko? Czym jest bed rotting? [© Freepik] Czy work-life balance poszło za daleko? Czym jest bed rotting?](https://s3.egospodarka.pl/grafika2/work-life-balance/Czy-work-life-balance-poszlo-za-daleko-Czym-jest-bed-rotting-264762-150x100crop.jpg)

![DeepSeek - czy ma szansę zdetronizować ChatGPT? [© Freepik] DeepSeek - czy ma szansę zdetronizować ChatGPT?](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-czy-ma-szanse-zdetronizowac-ChatGPT-264744-150x100crop.jpg)