Opcje: instrumenty na trudne czasy

2007-04-18 13:31

Przeczytaj także: Callable bonds: wariacje struktury

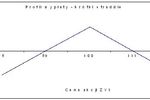

W praktyce cena opcji zawiera pewien narzut, zwany wartością czasową. Zysk ze stelaża można więc osiągnąć w trakcie "życia" danej serii opcji, zamykając pozycje po nastąpieniu dostatecznie dużego ruchu cen. W takiej sytuacji zysk z jednego ramienia strategii przeważa nad taniejącym drugim ramieniem. Strategia może się stać zyskowna szybciej niż to widać na rys. 1, np. w okolicach 3350 lub 3650 pkt, jednak zależy to od kilku czynników (chodzi m. in. o czas pozostały do wygaśnięcia, zmienność rynku).

Zwiększenie liczby opcji w stelażu przekłada się na większe nachylenie profilu wypłaty. Gdyby np. zakupić po 2 opcje call i put z powyższych serii po cenach 100 pkt, to dolny szpic profilu na rys. 1 należy obniżyć do -4000 zł. W dalszym ciągu wychodzimy na zero (w dniu wygaśnięcia) przy 3300 lub 3700 pkt na indeksie bazowym. Jednak proporcjonalnie do ilości opcji zwiększa się dźwignia: na 2 callach i 2 putach zarobimy 6000 zł w razie spadku indeksu do 3000 lub wzrostu do 4000 pkt.

Jak widać, długi stelaż warto nabyć gdy na rynku wzrasta zmienność i rośnie ryzyko wystąpienia gwałtownej korekty dotychczasowego trendu. Z drugiej strony, dzięki posiadaniu opcji call jesteśmy ubezpieczeni również na wypadek kontynuacji trendu. Tę mało ryzykowną strategię można polecić w czasie, gdy rynek wszedł w nerwową konsolidację po sporej fali wzrostowej lub spadkowej.

Tytułem uzupełnienia dodajmy, że gdybyśmy wystawili opcje call i put, to zbudowalibyśmy krótki stelaż. Profil z rys. 1 należałoby odwrócić. Posiadacz krótkiego stelaża oczekuje utrzymania konsolidacji do wygaśnięcia. Taką strategię należy jednak odradzić: nie dość, że zysk z niej nie przekracza wartości premii z wystawionych opcji, to przy znacznym ruchu rynku w którąś ze stron można ponieść znaczne straty. Zajmowanie krótkich pozycji w opcjach wymaga wniesienia depozytu zabezpieczającego.

Na uprzedzenie prawdziwych problemów: przeważaj puty

Gdy po okresie długich wzrostów nadchodzi euforia, a na ekranach telewizyjnych mnożą się uśmiechnięci panowie mamiący lud wielkimi (historycznymi!!!) zyskami z jednostek agresywnych funduszy, warto rozważyć podejście kontrariańskie. Polega ono na przyjęciu strategii przeciwnej do zachowań tłumnych. Jeśli mimo coraz bardziej irracjonalnych wycen wieczni optymiści mówią, że będzie wspaniale - sprzedawaj. Albo nawet zacznij obstawiać spadek indeksów.

Upowszechnia się w mediach mylny pogląd, jakoby spadający rynek był dramatem wszystkich inwestorów. Czasem nieśmiało przebijają się opinie, że zarabianie podczas silnej spadkowej korekty lub wręcz bessy to zajęcie dla wytrawnych inwestorów. Tymczasem oprócz kontraktów futures właśnie opcje put dają tutaj wielki potencjał zarobku. I naprawdę nie jest to tajemny ogród, przeciwnie, da się pojąć zasadę ich działania.

Przeczytaj także:

![Strategie opcyjne: warto się zapoznać Strategie opcyjne: warto się zapoznać]() Strategie opcyjne: warto się zapoznać

Strategie opcyjne: warto się zapoznać

Strategie opcyjne: warto się zapoznać

Strategie opcyjne: warto się zapoznać

oprac. : expander

![Jak inwestować w opcje [© denphumi - Fotolia.com] Jak inwestować w opcje](https://s3.egospodarka.pl/grafika/rynek-opcji/Jak-inwestowac-w-opcje-iQjz5k.jpg)

![Opcje na akcje w ofercie GPW [© denphumi - Fotolia.com] Opcje na akcje w ofercie GPW](https://s3.egospodarka.pl/grafika/opcje-na-akcje/Opcje-na-akcje-w-ofercie-GPW-iQjz5k.jpg)

![Opcje walutowe - bezpieczny instrument na rynku Forex [© vege - Fotolia.com] Opcje walutowe - bezpieczny instrument na rynku Forex](https://s3.egospodarka.pl/grafika2/opcje-walutowe/Opcje-walutowe-bezpieczny-instrument-na-rynku-Forex-143143-150x100crop.jpg)

![Branża beauty zadłużona na ponad 51 mln zł [© Freepik] Branża beauty zadłużona na ponad 51 mln zł](https://s3.egospodarka.pl/grafika2/branza-beauty/Branza-beauty-zadluzona-na-ponad-51-mln-zl-264518-150x100crop.jpg)

![Zdolność kredytowa w I 2025 stopniała [© Halfpoint - Fotolia.com] Zdolność kredytowa w I 2025 stopniała](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-I-2025-stopniala-264487-150x100crop.jpg)

![Branża fitness z rekordowym zadłużeniem na ponad 90 mln zł [© Freepik] Branża fitness z rekordowym zadłużeniem na ponad 90 mln zł](https://s3.egospodarka.pl/grafika2/branza-fitness/Branza-fitness-z-rekordowym-zadluzeniem-na-ponad-90-mln-zl-264477-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym w XII 2024 spadły tylko w 2 miastach [© Adrian v. Allenstein - Fotolia.com] Ceny mieszkań na rynku wtórnym w XII 2024 spadły tylko w 2 miastach [© Adrian v. Allenstein - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Ceny-mieszkan-na-rynku-wtornym-w-XII-2024-spadly-tylko-w-2-miastach-264096-50x33crop.jpg) Ceny mieszkań na rynku wtórnym w XII 2024 spadły tylko w 2 miastach

Ceny mieszkań na rynku wtórnym w XII 2024 spadły tylko w 2 miastach

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Ferie zimowe samochodem: jakie opony gwarantują bezpieczeństwo? [© Freepik] Ferie zimowe samochodem: jakie opony gwarantują bezpieczeństwo?](https://s3.egospodarka.pl/grafika2/samochod-zima/Ferie-zimowe-samochodem-jakie-opony-gwarantuja-bezpieczenstwo-264513-150x100crop.jpg)

![3 pułapki w umowach o dożywocie [© Freepik] 3 pułapki w umowach o dożywocie](https://s3.egospodarka.pl/grafika2/umowa-o-dozywocie/3-pulapki-w-umowach-o-dozywocie-264459-150x100crop.jpg)

![Telekomy: konsolidacja rynku doprowadzi do wzrostu cen usług telekomunikacyjnych? [© Freepik] Telekomy: konsolidacja rynku doprowadzi do wzrostu cen usług telekomunikacyjnych?](https://s3.egospodarka.pl/grafika2/operatorzy-komorkowi/Telekomy-konsolidacja-rynku-doprowadzi-do-wzrostu-cen-uslug-telekomunikacyjnych-264439-150x100crop.jpg)

![Jak i kiedy zmienić formę opodatkowania? [© Laurent Hamels - Fotolia.com] Jak i kiedy zmienić formę opodatkowania?](https://s3.egospodarka.pl/grafika2/formy-opodatkowania/Jak-i-kiedy-zmienic-forme-opodatkowania-264497-150x100crop.jpg)

![Zielone światło dla Stref Czystego Transportu w Polsce [© Freepik] Zielone światło dla Stref Czystego Transportu w Polsce](https://s3.egospodarka.pl/grafika2/Strefy-Czystego-Transportu/Zielone-swiatlo-dla-Stref-Czystego-Transportu-w-Polsce-264426-150x100crop.jpg)

![Ceny mieszkań w miastach powiatowych - w Bytomiu wciąż najtaniej [© polsen - Fotolia.com] Ceny mieszkań w miastach powiatowych - w Bytomiu wciąż najtaniej](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-miastach-powiatowych-w-Bytomiu-wciaz-najtaniej-264519-150x100crop.jpg)