Kontrakty na różnice kursowe

2007-05-07 13:18

Przeczytaj także: Internetowe platformy transakcyjne

Studium przypadku (case study)

Dla zobrazowania zasady funkcjonowania kontraktów na różnice kursowe przeanalizujmy dwa przypadki transakcji.

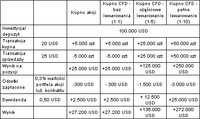

Pozycja długa

Inwestor posiadający 100.000 USD, chcąc zarabiać na wzroście kursów akcji spółki ABC, której aktualny kurs wynosi 20 USD ma cztery możliwości: (i) kupno za całą kwotę akcji, (ii) kupno odpowiedniej ilości CFD, która odzwierciedlałaby wartość portfela akcji 100.000 USD – bez lewarowania, (iii) częściowo lewarować pozycję w CFD, np. 5 razy (depozyt 20%), co daje potencjał zarabiania równoznaczny z posiadaniem portfela akcji o wartości 500.000 USD, (iv) w pełni lewarować pozycję w CFD, np. 10 razy (depozyt 10%), co daje potencjał zarabiania równoznaczny z posiadaniem portfela akcji o wartości 1.000.000 USD. Załóżmy, że w trakcie trwania inwestycji kurs akcji wzrósł do 25 USD.

fot. mat. prasowe

Wyniki dla poszczególnych strategii pokazują, że największe możliwości osiągnięcia zysku przy takim samym poziomie zaangażowania kapitału daje strategia czwarta. Im wyższa dźwignia, tym potencjalny zysk wyższy. Niestety, taka sama może być strata.

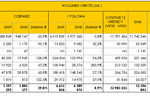

Pozycja krótka

To pozycja odwrotna do przedstawionej powyżej. Zajmie ją inwestor spodziewający się spadku kursu giełdowego określonej akcji. Przyjmując, że inwestor posiada do zainwestowania 100.000 EUR. Spodziewa się, że akcje spółki XYZ, która aktualnie jest notowana po 40 EUR ulegną w najbliższym czasie przecenie. Ma on cztery możliwości: (i) krótką sprzedaż akcji, (ii) zajęcie krótkiej pozycji w CFD, która odzwierciedlałaby wartość pożyczonego portfela akcji 100.000 EUR, (iii) częściowo lewarować pozycję w CFD, np. 10 razy (depozyt 10%), co daje potencjał zarabiania na spadkach kursów akcji, równoznaczny z krótką sprzedażą portfela akcji o wartości 1.000.000 EUR, (iv) w pełni lewarować pozycję w CFD np. 20 razy (depozyt 5%), co daje mu potencjał zarabiania na spadkach kursów akcji równoznaczny z krótką sprzedażą portfela akcji o wartości 2.000.000 EUR. Załóżmy, że w trakcie trwania inwestycji kurs akcji spadł do 36 EUR.

fot. mat. prasowe

Wnioski z tego przykładu są analogiczne jak dla poprzedniego. Właściwe przewidzenie kierunku na rynku może przysporzyć inwestorowi bardzo dużych profitów.

Transakcje na rynku kontraktów na różnice kursowe są zawierane na rynku pozagiełdowym (Over the Counter, „OTC”) przy pomocy elektronicznych platform transakcyjnych, stąd jest to rynek w pełni globalny. Pozwalają one inwestorom na uczestnictwo w międzynarodowych rynkach finansowych i towarowych. Mogą być zawierane z dowolnego miejsca na ziemi poprzez internet lub telefon komórkowy. Przykładem platformy transakcyjnej jest SaxoTrader oferowany przez duński Saxobank. Polski inwestor spotka się tam z obsługą w swoim ojczystym języku.

Jak inwestować w kontrakty na różnice kursowe?

Jak inwestować w kontrakty na różnice kursowe?

oprac. : expander

![Rynek instrumentów pochodnych X 2008 [© denphumi - Fotolia.com] Rynek instrumentów pochodnych X 2008](https://s3.egospodarka.pl/grafika/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-X-2008-iQjz5k.jpg)

![Rynek instrumentów pochodnych VII 2008 [© denphumi - Fotolia.com] Rynek instrumentów pochodnych VII 2008](https://s3.egospodarka.pl/grafika/rynek-instrumentow-pochodnych/Rynek-instrumentow-pochodnych-VII-2008-iQjz5k.jpg)

![Handel z rekordowymi długami [© Freepik] Handel z rekordowymi długami](https://s3.egospodarka.pl/grafika2/dlugi/Handel-z-rekordowymi-dlugami-265418-150x100crop.jpg)

![Sklepy internetowe mają prawie 154 mln zł zadłużenia [© Freepik] Sklepy internetowe mają prawie 154 mln zł zadłużenia](https://s3.egospodarka.pl/grafika2/dlugi/Sklepy-internetowe-maja-prawie-154-mln-zl-zadluzenia-265414-150x100crop.jpg)

![RPP nie zmieniła stóp procentowych. Jakie są dalsze prognozy? [© DDRockstar - Fotolia.com] RPP nie zmieniła stóp procentowych. Jakie są dalsze prognozy?](https://s3.egospodarka.pl/grafika2/RPP/RPP-nie-zmienila-stop-procentowych-Jakie-sa-dalsze-prognozy-265407-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Rynek hotelowy - początek bańki czy złoty interes? [© Freepik] Rynek hotelowy - początek bańki czy złoty interes? [© Freepik]](https://s3.egospodarka.pl/grafika2/hotele/Rynek-hotelowy-poczatek-banki-czy-zloty-interes-265352-50x33crop.jpg) Rynek hotelowy - początek bańki czy złoty interes?

Rynek hotelowy - początek bańki czy złoty interes?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe II 2025 r. [© drubig-photo - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe II 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-II-2025-r-265091-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Magazyny pod Warszawą - inwestycja z potencjałem [© Freepik] Magazyny pod Warszawą - inwestycja z potencjałem](https://s3.egospodarka.pl/grafika2/magazyny/Magazyny-pod-Warszawa-inwestycja-z-potencjalem-265419-150x100crop.jpg)

![Ustawa deregulacyjna - jakie zmiany dla MŚP? [© Freepik] Ustawa deregulacyjna - jakie zmiany dla MŚP?](https://s3.egospodarka.pl/grafika2/ustawa-deregulacyjna/Ustawa-deregulacyjna-jakie-zmiany-dla-MSP-265416-150x100crop.jpg)

![Rynek pracy: bezrobocie najniższe w UE, ale nie brakuje innych wyzwań [© Freepik] Rynek pracy: bezrobocie najniższe w UE, ale nie brakuje innych wyzwań](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-bezrobocie-najnizsze-w-UE-ale-nie-brakuje-innych-wyzwan-265412-150x100crop.jpg)

![Ruch w centrach handlowych powoli się odbudowuje [© Freepik] Ruch w centrach handlowych powoli się odbudowuje](https://s3.egospodarka.pl/grafika2/centrum-handlowe/Ruch-w-centrach-handlowych-powoli-sie-odbudowuje-265411-150x100crop.jpg)

![Deweloperski Fundusz Gwarancyjny coraz popularniejszy [© Freepik] Deweloperski Fundusz Gwarancyjny coraz popularniejszy](https://s3.egospodarka.pl/grafika2/Deweloperski-Fundusz-Gwarancyjny/Deweloperski-Fundusz-Gwarancyjny-coraz-popularniejszy-265409-150x100crop.jpg)

![Transport drogowy: wjazd do Wielkiej Brytanii będzie droższy i trudniejszy [© Depositphotos.jpg] Transport drogowy: wjazd do Wielkiej Brytanii będzie droższy i trudniejszy](https://s3.egospodarka.pl/grafika2/transport-drogowy/Transport-drogowy-wjazd-do-Wielkiej-Brytanii-bedzie-drozszy-i-trudniejszy-265391-150x100crop.jpg)