Produkty strukturyzowane - mity i rzeczywistość

2007-06-06 09:35

Przeczytaj także: Dlaczego powstały instrumenty strukturyzowane?

Czynniki ryzyka:

- Zmiany cen, poziomu lub stóp zwrotu aktywów podstawowych,

- Zmiany kursów walut, w przypadku aktywów zagranicznych,

- Zmiany stóp procentowych,

- Niska płynność lub brak rynku,

- Obniżenie ratingu kredytowego emitenta lub jego niewypłacalność,

- Destabilizacja sytuacji politycznej,

- Kryzys ekonomiczny,

- Niekorzystne zmiany prawa.

Polski rynek produktów strukturyzowanych

Produkty strukturyzowane coraz pewniej zadomawiają się na polskim rynku. Prym w ich wprowadzaniu wiodą banki zagraniczne posiadające odpowiednie doświadczenie w tworzeniu tego rodzaju struktur. Istotną rolę w tworzeniu wielu produktów odgrywa międzynarodowa sieć oddziałów tych banków. Dotyczy to w szczególności produktów opartych na aktywach notowanych na różnych rynkach, jak indeksy giełdowe czy ceny towarów.

Przykładem jest "Magiczna Trójka", 3-letnia obligacja strukturyzowana powiązana z rynkiem akcji, pieniężnym, towarowym oraz nieruchomości. Nad składem portfela inwestycyjnego pracowali specjaliści zatrudnieni w oddziałach Deutche Banku na świecie i w efekcie zbudowali trzy różne dobrze zdywersyfikowane portfele składające się z 10 aktywów, każdy o innym charakterze. Czego tam nie ma? Są tam amerykańskie indeksy DJ Euro STOXXSM50 i S&P500, japoński indeks Nikkei 225, kontrakty na miedź i aluminium na Londyńskiej Giełdzie Metali, kontrakty na ropę naftową zawarte na NYMEX, europejski indeks nieruchomości, niemiecki indeks rynku pieniężnego oraz indeks naszej giełdy - WIG20.

W dniu wykupu inwestor partycypuje w zyskach portfela, który uzyskał najwyższą stopę zwrotu. "Magiczna Trójka" jest pierwszą emisją obligacji strukturyzowanych na rynku polskim, notowaną na Giełdzie Papierów Wartościowych od 25 sierpnia 2006 roku. Dzięki płynności rynku inwestorzy będą mogli wyjść z inwestycji przed terminem zapadalności. Polski rynek giełdowy wzbogacił się o nowy produkt dostępny dla szerokiej rzeszy inwestorów ze względu na stosunkowo niski nominał. Nie bez znaczenia jest tu wysoka wiarygodność emitenta Deutche Bank AG, który posiada rating na poziomie AA- wg S&P oraz Fitch Ratings.

Oprócz obligacji można także zainwestować w lokaty strukturalne emitowane przez banki w oparciu o prawo bankowe. Specjaliści banków oferują klientom profity płynące z najdynamiczniej rozwijających się gospodarek światowych, czy wzrostu cen surowców. Jak deklarują bankowcy, dają ona możliwość uzyskania zwrotu z inwestycji, na znacznie wyższym poziomie, niż oprocentowanie tradycyjnych lokat bankowych. Jednakże, gdyby oczekiwania co do wzrostu gospodarek czy surowców nie sprawdziły się, inwestor nie poniesie straty nominalnej zainwestowanej sumy, gdyż bank gwarantuje zwrot zainwestowanego kapitału. Może też dodać "na otarcie łez" 3 proc odsetek, w zależności od wyboru wariantu lokaty. Tu należy zaznaczyć, że gwarancja zwrotu 100 proc. kapitału, jak też odsetek dotyczy tylko dnia wykupu. Istnieją również produkty strukturyzowane, które niejako na przekór złemu losowi pozwalają zarabiać na rynkach spadkowych. Wbudowana opcja put powoduje uzyskiwanie przychodów przy spadku kursów aktywów bazowych.

Przeczytaj także:

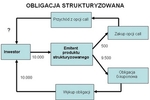

![Instrumenty strukturyzowane: schemat budowy Instrumenty strukturyzowane: schemat budowy]() Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

oprac. : Kancelaria Prawna Skarbiec

Więcej na ten temat:

produkt strukturyzowany, instrumenty strukturyzowane, obligacje strukturyzowane, obligacja zerokuponowa

![Jak wybrać najlepszy produkt strukturyzowany? [© alisluch - Fotolia.com] Jak wybrać najlepszy produkt strukturyzowany?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-wybrac-najlepszy-produkt-strukturyzowany-134653-150x100crop.jpg)

![GPW wprowadziła nowe produkty strukturyzowane [© jamdesign - Fotolia.com] GPW wprowadziła nowe produkty strukturyzowane](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/GPW-wprowadzila-nowe-produkty-strukturyzowane-121453-150x100crop.jpg)

![Za niektóre produkty strukturyzowane trzeba płacić [© denphumi - Fotolia.com] Za niektóre produkty strukturyzowane trzeba płacić](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Za-niektore-produkty-strukturyzowane-trzeba-placic-iQjz5k.jpg)

![Produkty strukturyzowane: zysk bez ryzyka? [© denphumi - Fotolia.com] Produkty strukturyzowane: zysk bez ryzyka?](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-zysk-bez-ryzyka-iQjz5k.jpg)

![Produkty strukturyzowane a gwarancja kapitału [© denphumi - Fotolia.com] Produkty strukturyzowane a gwarancja kapitału](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-a-gwarancja-kapitalu-iQjz5k.jpg)

![Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem? [© wygenerowane przez AI] Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem?](https://s3.egospodarka.pl/grafika2/ceny-zlota/Cena-zlota-w-2025-osiaga-historyczne-szczyty-co-dalej-z-rynkiem-267861-150x100crop.png)

![Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze [© wygenerowane przez AI] Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-za-wrzesien-dla-studenta-pierwszego-roku-jak-nie-stracic-swiadczenia-po-maturze-267859-150x100crop.png)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Pracownik luksusem - koszt zatrudnienia przekroczył 10 tys. zł miesięcznie [© wygenerowane przez AI] Pracownik luksusem - koszt zatrudnienia przekroczył 10 tys. zł miesięcznie](https://s3.egospodarka.pl/grafika2/koszty-zatrudnienia/Pracownik-luksusem-koszt-zatrudnienia-przekroczyl-10-tys-zl-miesiecznie-267898-150x100crop.png)

![Paszport tymczasowy - jak szybko wyrobić paszport przed wyjazdem za granicę [© pikisuperstar na Freepik] Paszport tymczasowy - jak szybko wyrobić paszport przed wyjazdem za granicę](https://s3.egospodarka.pl/grafika2/paszport-tymczasowy/Paszport-tymczasowy-jak-szybko-wyrobic-paszport-przed-wyjazdem-za-granice-267897-150x100crop.jpg)

![Rewolucja w Google Ads: Smart Bidding Exploration, czyli koniec sztywnego ROAS-u [© wygenerowane przez AI] Rewolucja w Google Ads: Smart Bidding Exploration, czyli koniec sztywnego ROAS-u](https://s3.egospodarka.pl/grafika2/Google-Ads/Rewolucja-w-Google-Ads-Smart-Bidding-Exploration-czyli-koniec-sztywnego-ROAS-u-267896-150x100crop.png)

![Hakerzy manipulują dużymi modelami językowymi - rośnie ryzyko nadużyć technologii AI [© wygenerowane przez AI] Hakerzy manipulują dużymi modelami językowymi - rośnie ryzyko nadużyć technologii AI](https://s3.egospodarka.pl/grafika2/AI/Hakerzy-manipuluja-duzymi-modelami-jezykowymi-rosnie-ryzyko-naduzyc-technologii-AI-267895-150x100crop.png)

![Dlaczego warto projektować miejsca pracy przyjazne neuroróżnorodności? [© Freepik] Dlaczego warto projektować miejsca pracy przyjazne neuroróżnorodności?](https://s3.egospodarka.pl/grafika2/roznorodnosc/Dlaczego-warto-projektowac-miejsca-pracy-przyjazne-neuroroznorodnosci-267893-150x100crop.jpg)

![Tylko 30% ofert pracy ujawnia zarobki. Ustawa o jawności wynagrodzeń wiele nie zmieni? [© Freepik] Tylko 30% ofert pracy ujawnia zarobki. Ustawa o jawności wynagrodzeń wiele nie zmieni?](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Tylko-30-ofert-pracy-ujawnia-zarobki-Ustawa-o-jawnosci-wynagrodzen-wiele-nie-zmieni-267891-150x100crop.jpg)