Produkty strukturyzowane - mity i rzeczywistość

2007-06-06 09:35

Przeczytaj także: Dlaczego powstały instrumenty strukturyzowane?

Kolejnym problemem może być niewłaściwe rozumienie istoty oprocentowania. Podawane często marketingowo, możliwe do zrealizowania atrakcyjne przyrosty wartości portfela dotyczą inwestycji za cały okres, np. za trzy lata. Stąd roczna stopa zwrotu może nie być już tak atrakcyjna. Tu należy dodać, że są to jedynie możliwe do uzyskania wyniki, lecz nie gwarantowane. Podawane często dane historyczne nie muszą się powtórzyć. Wielkość zysku z inwestycji zależy niejednokrotnie od wielu czynników, których przewidywanie jest zwykle bardzo trudne i obarczone dużym ryzykiem popełnienia błędu. Stąd nabywając produkt strukturyzowany nie mamy żadnej pewności, co do wielkości zysków w perspektywie kilku lat.

Nie bez znaczenia jest ryzyko związane z emitentem. Oferowane na rynku polskim produkty strukturyzowane są emitowane przez podmioty o dużej renomie i bardzo dobrej wiarygodności kredytowej, potwierdzonej przez agencje ratingowe. Jednak można spotkać się z ofertami firm, szczególnie w internecie, o których brak jest konkretnych informacji. Ich oferta może wydawać się bardzo atrakcyjna, co winno dać już do myślenia. Nikt nie będzie dopłacać do naszych inwestycji - o tym należy zawsze pamiętać. Stąd najlepiej nabywać produkty strukturyzowane oferowane przez uznanych dystrybutorów, działających na podstawie zezwolenia Komisji Nadzoru Finansowego. Takie podmioty sprzedają produkty z odpowiednią notyfikacją dopuszczającą ich dystrybucję na rynku polskim.

Ryzyko inwestycji związanych z produktami strukturyzowanymi w porównaniu ryzykiem rynku akcji przemawia za tymi pierwszymi. W najgorszym scenariuszu inwestor otrzymuje całość lub określoną część zainwestowanego kapitału. Perspektywa wzrostów może być niejednokrotnie wysoka, lecz niższa niż przy akcjach. Podobna sytuacja jest w przypadku funduszy inwestycyjnych, które najczęściej nie gwarantują zwrotu zainwestowanego kapitału. Dlatego też, podejmując decyzję inwestycyjną dotyczącą produktów strukturyzowanych, oprócz analizy warunków emisji należy brać pod uwagę również wiele czynników natury osobistej. W szczególności należy uwzględnić skłonność do podejmowania ryzyka i akceptowania porażek, posiadane środki oraz rezerwy finansowe, sytuację finansową, planowane wydatki, sytuację osobistą i rodzinną, wiek i stan zdrowia. Różnorodność rynku produktów strukturyzowanych pozwoli większości znaleźć produkt, skrojony dla siebie.

Zestawienie cech produktów strukturyzowanych

- Pełne zabezpieczenie kapitału - dla inwestorów z niską skłonnością do ryzyka, którzy oczekują przynajmniej zwrotu całości zainwestowanego kapitału przy nieograniczonych lub ograniczonych możliwościach osiągnięcia zysków.

- Podwyższenie rentowności - dla inwestorów ze średnią skłonnością do ryzyka, którzy oczekują osiągnięcia zysku na rynku mało zmiennym.

- Udział w rynku - dla inwestorów, z wyższą skłonnością do ryzyka, którzy oczekują korzyści z wyników aktywa podstawowego. Taka inwestycja może zapewnić korzystanie w pełni ze zmian na rynku aktywa podstawowego lub może podwyższyć wynik z rynku.

- Ekspozycja lewarowana - dla inwestorów w wysoką skłonnością do ryzyka, mających zdefiniowaną ocenę rynku, poszukujących możliwości znacznego przebicia instrumentu podstawowego oraz zdających sobie sprawę z możliwości utraty zainwestowanego kapitału.

Przeczytaj także:

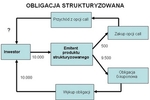

![Instrumenty strukturyzowane: schemat budowy Instrumenty strukturyzowane: schemat budowy]() Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

Instrumenty strukturyzowane: schemat budowy

oprac. : Kancelaria Prawna Skarbiec

Więcej na ten temat:

produkt strukturyzowany, instrumenty strukturyzowane, obligacje strukturyzowane, obligacja zerokuponowa

![Jak wybrać najlepszy produkt strukturyzowany? [© alisluch - Fotolia.com] Jak wybrać najlepszy produkt strukturyzowany?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-wybrac-najlepszy-produkt-strukturyzowany-134653-150x100crop.jpg)

![GPW wprowadziła nowe produkty strukturyzowane [© jamdesign - Fotolia.com] GPW wprowadziła nowe produkty strukturyzowane](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/GPW-wprowadzila-nowe-produkty-strukturyzowane-121453-150x100crop.jpg)

![Za niektóre produkty strukturyzowane trzeba płacić [© denphumi - Fotolia.com] Za niektóre produkty strukturyzowane trzeba płacić](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Za-niektore-produkty-strukturyzowane-trzeba-placic-iQjz5k.jpg)

![Produkty strukturyzowane: zysk bez ryzyka? [© denphumi - Fotolia.com] Produkty strukturyzowane: zysk bez ryzyka?](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-zysk-bez-ryzyka-iQjz5k.jpg)

![Produkty strukturyzowane a gwarancja kapitału [© denphumi - Fotolia.com] Produkty strukturyzowane a gwarancja kapitału](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-a-gwarancja-kapitalu-iQjz5k.jpg)

![McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend [© wygenerowane przez AI] McDonald's - nie tylko fast food, ale potęga nieruchomości i dywidend](https://s3.egospodarka.pl/grafika2/McDonald-s/McDonald-s-nie-tylko-fast-food-ale-potega-nieruchomosci-i-dywidend-268006-150x100crop.png)

![Wymiana waluty przed urlopem – 5 zasad, które pomogą zaoszczędzić kilkaset złotych [© Freepik] Wymiana waluty przed urlopem – 5 zasad, które pomogą zaoszczędzić kilkaset złotych](https://s3.egospodarka.pl/grafika2/wakacje-za-granica/Wymiana-waluty-przed-urlopem-5-zasad-ktore-pomoga-zaoszczedzic-kilkaset-zlotych-267989-150x100crop.jpg)

![Reklama natywna - 5 najważniejszych zalet [© tashatuvango - Fotolia.com] Reklama natywna - 5 najważniejszych zalet](https://s3.egospodarka.pl/grafika2/artykul-natywny/Reklama-natywna-5-najwazniejszych-zalet-226496-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Biokomputery, metale ziem rzadkich i cyfrowy świat - poznaj najnowsze trendy innowacyjności [© wygenerowane przez AI] Biokomputery, metale ziem rzadkich i cyfrowy świat - poznaj najnowsze trendy innowacyjności](https://s3.egospodarka.pl/grafika2/biokomputer/Biokomputery-metale-ziem-rzadkich-i-cyfrowy-swiat-poznaj-najnowsze-trendy-innowacyjnosci-268023-150x100crop.png)

![Rynek prywatnych akademików w Polsce rośnie w siłę - nadchodzi rekordowa podaż, a popyt nie słabnie [© wygenerowane przez AI] Rynek prywatnych akademików w Polsce rośnie w siłę - nadchodzi rekordowa podaż, a popyt nie słabnie](https://s3.egospodarka.pl/grafika2/prywatne-akademiki/Rynek-prywatnych-akademikow-w-Polsce-rosnie-w-sile-nadchodzi-rekordowa-podaz-a-popyt-nie-slabnie-268022-150x100crop.png)

![Praca w produkcji i logistyce 2025: płace rosną, zatrudnienie pozostaje stabilne [© wygenerowane przez AI] Praca w produkcji i logistyce 2025: płace rosną, zatrudnienie pozostaje stabilne](https://s3.egospodarka.pl/grafika2/przemysl/Praca-w-produkcji-i-logistyce-2025-place-rosna-zatrudnienie-pozostaje-stabilne-268019-150x100crop.png)

![Mikrotrendy na rynku nieruchomości - jak i gdzie przeprowadzają się Polacy? [© wygenerowane przez AI] Mikrotrendy na rynku nieruchomości - jak i gdzie przeprowadzają się Polacy?](https://s3.egospodarka.pl/grafika2/przeprowadzka/Mikrotrendy-na-rynku-nieruchomosci-jak-i-gdzie-przeprowadzaja-sie-Polacy-268014-150x100crop.png)

![Pokolenie Z - jak cyfrowe doświadczenia budują lojalność klientów na lata [© wygenerowane przez AI] Pokolenie Z - jak cyfrowe doświadczenia budują lojalność klientów na lata](https://s3.egospodarka.pl/grafika2/pokolenie-Z/Pokolenie-Z-jak-cyfrowe-doswiadczenia-buduja-lojalnosc-klientow-na-lata-268008-150x100crop.png)

![Ile postów w sieci tworzy AI? Raport o wykorzystaniu sztucznej inteligencji przez twórców internetowych [© wygenerowane przez AI] Ile postów w sieci tworzy AI? Raport o wykorzystaniu sztucznej inteligencji przez twórców internetowych](https://s3.egospodarka.pl/grafika2/influencerzy/Ile-postow-w-sieci-tworzy-AI-Raport-o-wykorzystaniu-sztucznej-inteligencji-przez-tworcow-internetowych-268013-150x100crop.png)

![Umowa o dożywocie - co grozi seniorowi gdy mieszkanie zostanie sprzedane i jak się zabezpieczyć? [© wygenerowane przez AI] Umowa o dożywocie - co grozi seniorowi gdy mieszkanie zostanie sprzedane i jak się zabezpieczyć?](https://s3.egospodarka.pl/grafika2/dozywotnik/Umowa-o-dozywocie-co-grozi-seniorowi-gdy-mieszkanie-zostanie-sprzedane-i-jak-sie-zabezpieczyc-268004-150x100crop.png)