Inwestowanie na rynku kapitałowym: churning

2007-10-23 11:35

Przeczytaj także: Europejskie giełdy atakuje konkurencja

Inne praktyki związane z churningiem

-

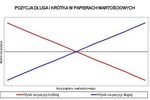

W pewnych wypadkach wynagrodzenie maklera z tytułu generowania nadmiernego ruchu na rachunku nie musi przybierać postaci prostej opłaty od otwarcia pozycji, ale może także polegać na korzystaniu ze spreadu, czyli różnicy pomiędzy ceną po jakiej makler gotów jest nam odsprzedać instrument finansowy oraz go od nas kupić. Zjawisko takie może wystąpić w sytuacji, gdy makler jest drugą stroną transakcji z inwestorem albo obowiązuje go umowa o podziale zysków z podmiotem będącym drugą stroną transakcji.

Przykładem takiej sytuacji są platformy elektroniczne do obrotu instrumentami finansowymi na rynku over-the-counter, gdzie częstokroć handel odbywa się nie bezpośrednio między uczestnikami rynku, ale między wszystkimi uczestnikami a organizatorem platformy, tzw. market makerem, który narzuca użytkownikom platformy określony spread. Typowa jest sytuacja kiedy podmiot oferujący nam zarządzanie środkami na rynku over-the-counter (np. na foreksie, kontraktach terminowych na surowce i towary) jest jednocześnie brokerem wprowadzającym dla takiego market makera. Jeśli broker wprowadzający spowoduje, że na platformie pojawi się nowy klient, to otrzymuje od organizatora platformy pewien udział w zarobkach wynikających ze spread’u (albo innych opłatach). Dzięki statusowi brokera wprowadzającego makler może więc zarabiać na zarządzaniu rachunkiem bez względu na to, czy klient zyskuje czy traci. Często klienci nie są nawet świadomi faktu, że podmiot zobowiązujący się zarządzać ich środkami jest jednocześnie brokerem wprowadzającym i pobiera z tego tytułu prowizję od market maker’a. - Churning może uprawiać także instytucja zbiorowego lokowania, taka jak np. fundusz inwestycyjny albo spółka akcyjna o zmiennym kapitale (SICAV). Wystarczy, że utrzymuje wysoką rotację zawartości portfela, wykonując transakcje od których prowizje pobierać będzie podmiot powiązany np. dom maklerski obsługujący daną instytucję. Praktyka taka wpływa negatywnie na rentowność inwestycji w fundusz, ale na pierwszy rzut oka jest trudno dostrzegalna, albowiem zazwyczaj inwestorzy patrzą wyłącznie na wynagrodzenie podmiotu zarządzającego środkami, a nie na inne koszta.

- Innym niekorzystnym dla inwestora działaniem maklera może być tzw. reverse churning. Występuje on w sytuacji, gdy maklerzy oferują rozliczenia oparte o prowizję od transakcji dla klientów, którzy dokonują licznych transakcji (suma prowizji jest więc wysoka), a klientów wykonujących nieliczne transakcje zmuszają do uiszczania stałej opłaty za prowadzenie rachunku, która rekompensuje im brak prowizji. Jednakże, o ile taka struktura wynagrodzenia jest ustalona w umowie między klientem a maklerem, reverse churning trudno jest uznać za praktykę sprzeczną z prawem.

- Określenie "churning" może się także odnosić do rodzaju manipulacji instrumentem finansowym polegającej na zawarciu szeregu transakcji nabycia i zbycia tego instrumentu, jednoczesnych albo na przestrzeni krótkiego odcinka czasu, w celu wywołania mylnego wrażenia dużych obrotów (w odniesieniu do tej praktyki bardziej popularne jest jednak określenie "wash sales").

![Polacy ciągle wolą oszczędzanie niż inwestowanie pieniędzy [© bzyxx - Fotolia.com] Polacy ciągle wolą oszczędzanie niż inwestowanie pieniędzy](https://s3.egospodarka.pl/grafika2/inwestowanie/Polacy-ciagle-wola-oszczedzanie-niz-inwestowanie-pieniedzy-258498-150x100crop.jpg) Polacy ciągle wolą oszczędzanie niż inwestowanie pieniędzy

Polacy ciągle wolą oszczędzanie niż inwestowanie pieniędzy

oprac. : Robert Nogacki / Kancelaria Prawna Skarbiec

![Strategia inwestycyjna z wykorzystaniem obligacji skarbowych [© Sergey Nivens - Fotolia.com] Strategia inwestycyjna z wykorzystaniem obligacji skarbowych](https://s3.egospodarka.pl/grafika2/strategia-inwestycyjna/Strategia-inwestycyjna-z-wykorzystaniem-obligacji-skarbowych-124868-150x100crop.jpg)

![Dywersyfikacja portfela: sposób na bezpieczne inwestowanie [© FikMik - Fotolia.com] Dywersyfikacja portfela: sposób na bezpieczne inwestowanie](https://s3.egospodarka.pl/grafika2/strategia-inwestycyjna/Dywersyfikacja-portfela-sposob-na-bezpieczne-inwestowanie-123106-150x100crop.jpg)

![Rynek kapitałowy 2012 [© jedi-master - Fotolia.com] Rynek kapitałowy 2012](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Rynek-kapitalowy-2012-111937-150x100crop.jpg)

![Dywersyfikacja portfela = wyższe zyski + niższe ryzyko [© tanatat - Fotolia.com] Dywersyfikacja portfela = wyższe zyski + niższe ryzyko](https://s3.egospodarka.pl/grafika2/strategia-inwestycyjna/Dywersyfikacja-portfela-wyzsze-zyski-nizsze-ryzyko-102464-150x100crop.jpg)

![Podkarpacie ponownie liderem rzetelności płatniczej [© Freepik] Podkarpacie ponownie liderem rzetelności płatniczej](https://s3.egospodarka.pl/grafika2/rzetelnosc-platnicza/Podkarpacie-ponownie-liderem-rzetelnosci-platniczej-263713-150x100crop.jpg)

![Branża handlowa ma 2,4 miliarda złotych długów [© Freepik] Branża handlowa ma 2,4 miliarda złotych długów](https://s3.egospodarka.pl/grafika2/branza-handlowa/Branza-handlowa-ma-2-4-miliarda-zlotych-dlugow-263707-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Oferta tańszych mieszkań na sprzedaż rośnie powoli [© Freepik] Oferta tańszych mieszkań na sprzedaż rośnie powoli [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Oferta-tanszych-mieszkan-na-sprzedaz-rosnie-powoli-263406-50x33crop.jpg) Oferta tańszych mieszkań na sprzedaż rośnie powoli

Oferta tańszych mieszkań na sprzedaż rośnie powoli

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![Najem instytucjonalny: jak Polska została liderem PRS w regionie? [© Piotr Adamowicz - Fotolia.com] Najem instytucjonalny: jak Polska została liderem PRS w regionie?](https://s3.egospodarka.pl/grafika2/PRS/Najem-instytucjonalny-jak-Polska-zostala-liderem-PRS-w-regionie-263729-150x100crop.jpg)

![Ostatnie Pokolenie w mediach [© Freepik] Ostatnie Pokolenie w mediach](https://s3.egospodarka.pl/grafika2/Ostatnie-Pokolenie/Ostatnie-Pokolenie-w-mediach-263724-150x100crop.jpg)

![Uszkodzony bagaż. Wizz Air z zarzutami UOKiK [© Freepik] Uszkodzony bagaż. Wizz Air z zarzutami UOKiK](https://s3.egospodarka.pl/grafika2/bagaz/Uszkodzony-bagaz-Wizz-Air-z-zarzutami-UOKiK-263722-150x100crop.jpg)

![Biurowce w regionach, czyli pustostany, skromna podaż i inwestycje w budowie [© Freepik] Biurowce w regionach, czyli pustostany, skromna podaż i inwestycje w budowie](https://s3.egospodarka.pl/grafika2/rynek-biurowy/Biurowce-w-regionach-czyli-pustostany-skromna-podaz-i-inwestycje-w-budowie-263721-150x100crop.jpg)

![Prezenty świąteczne dla pracowników - jak je rozliczyć? [© Freepik] Prezenty świąteczne dla pracowników - jak je rozliczyć?](https://s3.egospodarka.pl/grafika2/prezenty-dla-pracownikow/Prezenty-swiateczne-dla-pracownikow-jak-je-rozliczyc-263720-150x100crop.jpg)

![Obietnice wyborcze - kto stracił, a kto skorzystał? [© Freepik] Obietnice wyborcze - kto stracił, a kto skorzystał?](https://s3.egospodarka.pl/grafika2/obietnice-wyborcze/Obietnice-wyborcze-kto-stracil-a-kto-skorzystal-263719-150x100crop.jpg)