Rynek walutowy 29.10-02.11.2007

2007-11-02 21:16

Za nami kolejny tydzień słabego dolara, który potwierdził mocno negatywne nastawienie inwestorów do amerykańskiej waluty.

Przeczytaj także: Rynek walutowy 22-26.10.2007

Oczywiście wpływ na to miała obniżka stóp procentowych w USA o kolejne 25 pkt. baz., jednak fakt, że była ona już uwzględniona przez rynek a komunikat FED był raczej pozbawiony jastrzębich tonów, co powinno teoretycznie zahamować lub przynajmniej spowolnić wyprzedaż amerykańskiej waluty, nie rokuje dobrze dla dolara w najbliższym czasie. Mocną niechęć inwestorów do amerykańskiej waluty potwierdza również brak większej reakcji rynku na pozytywne informacje z USA, które poznaliśmy w drugiej połowie tygodnia.Brak bardziej znaczącego umocnienia amerykańskiej waluty po dobrych dla dolara informacjach na temat przyspieszenia amerykańskiej gospodarki(dynamika PKB na poziomie 3,9% q/q) oraz wzrostu inflacji bazowej w III kwartale (1,7% r/r), a przede wszystkim znikomą reakcję na zaskakująco dobry wynik zatrudnienia w sektorze pozarolniczym (166 tys. względem oczekiwanych 80 tys.) można tłumaczyć jedynie przekonaniem inwestorów, że FED zostanie zmuszony do dalszego rozluźnienia polityki monetarnej przez rosnące ryzyko załamania światowych rynków finansowych.

Jeśli chodzi o krajowe podwórko, to wreszcie lekką ulgę odczuli eksporterzy, zwłaszcza otrzymujący zapłatę w euro, gdyż kurs EURPLN po dotarciu w rejon psychologicznej bariery 3,60 wreszcie rozpoczął lekkie odreagowanie. Wyzbywaniu się złotówki sprzyjała zbliżająca się decyzja RPP w sprawie stóp procentowych, która zgodnie z oczekiwaniami rynku pozostawiła stopy procentowe na niezmienionym poziomie. Niepewność związana z tą decyzją zachęciła jednak inwestorów do realizacji części zysków osiągniętych w ciągu ostatnich 10-tygodni, które mogły sięgnąć nawet 25 groszy. Korekcyjne wzrosty EURPLN zatrzymały się jak na razie w rejonie 3,65, natomiast we wzrostach USDPLN przeszkadzał rosnący eurodolar, przez co USDPLN wzrósł w tym tygodniu z okolic 2,49 w rejon 2,53. Obserwowane obecnie osłabienie złotówki m jedynie korekcyjny charakter i raczej nie zagrozi spadkowemu trendowi na rynku par złotowych.

Dla wartości złotego ważna jest również sytuacja w Strefie Euro, gdyż od fundamentów tego obszaru gospodarczego zależy bilans sił na rynku EURUSD. Opublikowane w tym tygodniu informacje z jednej potwierdzają coraz gorsze nastroje przedsiębiorców, co przekłada się na spadek wskaźników koniunktury, a z drugiej zdają się raczej wspierać wspólną walutę. Za dalszymi wzrostami EURUSD przemawia z kolei spadek z 7,4% do 7,3% stopy bezrobocia oraz narastająca presja inflacyjna, które zwiększają presję na EBC by podwyższył stopy procentowe. Przeciwko bardziej restrykcyjnemu kursowi polityki pieniężnej przemawia rosnące ryzyko rynkowe, którego konsekwencją może być poważniejsze spowolnienie gospodarki. EBC ma jeszcze komfort wstrzymania się od posunięć w polityce monetarnej, a więc zapewne taka będzie decyzja na przyszłotygodniowym posiedzeniu, co oznacza, że dla inwestorów najważniejsza będzie treść wystąpienia Jean Claud Trichet na konferencji prasowej po ogłoszeniu decyzji EBC.

W podsumowaniu kończącego tygodnia nie sposób nie poruszyć kwestii kłopotów instytucji finansowych z zaangażowaniem się na rynku dłużnych papierów typu MBS, czy CDO, a więc ściśle powiązanych z sytuacją na rynku kredytów hipotecznych, gdyż informacje na ten temat zdominowały końcówkę tygodnia. Pierwsze złe sygnały dotarły z europy, gdzie Credit Suisse poinformował o 31% spadek zysków w III kwartale w porównaniu z ubiegłym rokiem. Następnie przyszedł czas na USA, gdzie oliwy do ognia dolały biura maklerskie, które zdecydowały się na obniżenie rekomendacji dla dwóch największych amerykańskich banków: Citi oraz Bank of America. Taka decyzja stała się impulsem do wyprzedaży akcji banków, co pociągnęło za sobą sektor finansowy, a w konsekwencji również całą giełdę w NY, a następnego dnia spadki rozlały się po światowych rynkach akcyjnych.

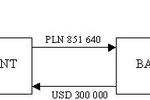

Jednak najbardziej symptomatyczną, a zarazem najbardziej niepokojącą informacją związaną z potencjalnymi stratami instytucji finansowych są doniesienia Wall Street Journal o kontrowersyjnej umowie banku Merril Lynch z funduszami hedgingowymi. Istotą tej umowy jest odsprzedaż części dłużnych papierów funduszom z równoczesną obietnicą ich odkupienia z rok. Taka konstrukcja umowy wzbudziła czujność regulatora rynku, amerykańską Komisję Papierów Wartościowych (SEC), gdyż istnieje podejrzenie, że jedynym celem takiego porozumienia jest odsunięcie w czasie ogłoszenia skali strat wynikających z załamania się rynku długów. Należy pamiętać, że to nie pierwszy tego typu zabieg instytucji, gdyż niedawno Bank of America, Citti oraz właśnie Merril Lynch poinformowały o planach utworzenia funduszu stabilizacyjnego, którego zadaniem miałoby być zapobieżenie przymusowej wyprzedaży dłużnych papierów. Takie zabiegi powinny wzmagać czujność inwestorów, gdyż świadczą o tym, że prawdziwa skala ekspozycji na rynku długów nie została jeszcze ujawniona.

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Przeczytaj także:

![Rynek walutowy 25-29.03.19 Rynek walutowy 25-29.03.19]() Rynek walutowy 25-29.03.19

Rynek walutowy 25-29.03.19

Rynek walutowy 25-29.03.19

Rynek walutowy 25-29.03.19

oprac. : Krzysztof Gąska / FMC Management

Więcej na ten temat:

komentarz walutowy, rynek walutowy, waluty, kursy walut, walutowy komentarz tygodniowy

![Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r [© Andrzej Wilusz - Fotolia.com] Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r](https://s3.egospodarka.pl/grafika2/banki/Liczba-przelewow-Express-Elixir-w-I-2025-wzrosla-o-26-r-r-264808-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami [© Tinnakorn - Fotolia.com] Ceny mieszkań w UE: Polska w czołówce państw z najdroższymi nieruchomościami](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Ceny-mieszkan-w-UE-Polska-w-czolowce-panstw-z-najdrozszymi-nieruchomosciami-264848-150x100crop.jpg)

![Zmiana pracy głównie z powodu niezadowolenia z pracodawcy [© Freepik] Zmiana pracy głównie z powodu niezadowolenia z pracodawcy](https://s3.egospodarka.pl/grafika2/rynek-pracy/Zmiana-pracy-glownie-z-powodu-niezadowolenia-z-pracodawcy-264845-150x100crop.jpg)

![Wiele dzieci bez szans na wyjazd na ferie zimowe [© Freepik] Wiele dzieci bez szans na wyjazd na ferie zimowe](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Wiele-dzieci-bez-szans-na-wyjazd-na-ferie-zimowe-264837-150x100crop.jpg)

![GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł [© lisssbetha - Fotolia.com] GUS: Przeciętne wynagrodzenie w 2024 r. wyniosło 8181,72 zł](https://s3.egospodarka.pl/grafika2/przecietne-miesieczne-wynagrodzenie/GUS-Przecietne-wynagrodzenie-w-2024-r-wynioslo-8181-72-zl-264843-150x100crop.jpg)