Lokaty strukturyzowane: wyższe stopy procentowe - lepsze zyski

2007-12-21 12:26

Przeczytaj także: Lokaty strukturyzowane: będzie lepiej

Inflacja może w przyszłym roku sięgnąć 5 proc. Kolejne podwyżki stóp są więc już praktycznie przesądzone. Analiza obecnego układu rynkowych stóp procentowych pokazuje, że już za pół roku 3-miesięczny WIBOR (stopa po jakiej banki pożyczają sobie pieniądze) sięgnie 6,6 proc. Dzisiaj indeks ten wynosi niespełna 5,5 proc. To fatalne informacje dla osób spłacających kredyty w złotówkach – raty będą wyższe. Jednocześnie, więcej powinniśmy zarabiać na lokatach. Tutaj jednak wiele zależy od arbitralnych decyzji banków. Wyższe zyski będą przynosić obligacje, stając się silniejszą konkurencją dla giełdy. A jak wzrost stóp procentowych przełoży się na lokaty strukturyzowane? Sprawdźmy.„Struktura” składa się z obligacji i opcji. Inwestując część środków powierzonych przez klienta w papiery dłużne, instytucja finansowa zapewnia zwrot kapitału po określonym czasie. Załóżmy, że klient wpłaca 100 zł na 3 lata, a rentowność obligacji zerokuponowej wynosi 5,5 proc. By zapewnić inwestorowi zwrot 100 zł po 3 latach, na obligację należy przeznaczyć 85,16 zł. Ta kwota, zainwestowana na 5,5 proc. rocznie po 3 latach będzie miała wartość 100 zł. Po zakupie obligacji instytucja finansowa ma więc 14,84 zł (tzw. dyskonto) na zakup opcji, a więc instrumentu finansowego, dzięki któremu inwestor ma szansę osiągnąć dodatkowy zysk. Z tej kwoty potrącana jest uprzednio prowizja.

Obecnie stopy procentowe rosną, co oznacza, że obligacje mają coraz wyższe oprocentowanie - rośnie dyskonto. W efekcie mamy więcej do wydania na opcje, a to oznacza wzrost partycypacji, czyli wskaźnika udziału w zmianie instrumentu bazowego (np. indeksu giełdowego czy akcji). Dla klienta jest to po prostu szansa na większy zarobek. O ile oczywiście instytucja finansowa nie wykorzysta okazji, by pobrać wyższą prowizję, zamiast dodatkowe środki przeznaczać na zakup opcji.

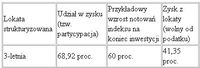

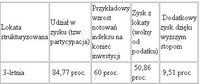

Sprawdźmy jak bardzo mogą poprawić się parametry lokaty strukturyzowanej przy wzroście rynkowych stóp procentowych z poziomu 5,5 do 6,5 proc. Zakładamy, że opcja na indeks giełdowy, na którym opieramy naszą przykładową lokatę strukturyzowaną kosztuje 15 zł z każdych 100 zł wpłaconych przez klienta w przypadku okresu 3-letniego (wydając 15 zł na opcję uzyskalibyśmy 100-procentowy udział we wzroście indeksu). Dajemy również pełną gwarancję kapitału na koniec okresu inwestycji. Prowizja instytucji finansowej „zaszyta” w produkcie to 3 proc. a koszt „opakowania” w polisę na życie – 1,5 proc. Łączne koszty sięgają zatem 4,5 proc.

fot. mat. prasowe

Oprocentowanie obligacji: 5,5 proc.

fot. mat. prasowe

Oprocentowanie obligacji: 6,5 proc.

Jak widać, dzięki wyższym stopom procentowym, w ramach lokat strukturyzowanych możemy zarabiać więcej przy zachowaniu pełnej gwarancji zwrotu kapitału. Trzeba jednak pamiętać, że ważnym elementem konstrukcji takich lokat jest również cena opcji. Zależy ona głównie od tzw. zmienności na rynku (im większa niepewność i skala wahań, np. na rynku akcji, tym droższa opcja). Na wycenę opcji wpływ mają również stopy procentowe. Rosnące stopy podnoszą cenę opcji, jednak nie w tak silny sposób jak dzieje się to w przypadku wzrostu dyskonta.

Podsumowując, produkty strukturyzowane mogą więc stawać się bardziej atrakcyjne w środowisku rosnących stóp procentowych. Należy tego wymagać od instytucji finansowych oferujących „struktury”.

![GPW we IX 2024 r. Duże wzrosty Głównym Rynku [© vecstock na Freepik] GPW we IX 2024 r. Duże wzrosty Głównym Rynku](https://s3.egospodarka.pl/grafika2/GPW/GPW-we-IX-2024-r-Duze-wzrosty-Glownym-Rynku-262413-150x100crop.jpg) GPW we IX 2024 r. Duże wzrosty Głównym Rynku

GPW we IX 2024 r. Duże wzrosty Głównym Rynku

oprac. : eGospodarka.pl

![GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9% [© rawpixel.com na Freepik] GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9%](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VIII-2024-r-Na-Glownym-Rynku-wzrost-o-25-1-r-r-na-NewConnect-spadek-o-43-9-261875-150x100crop.jpg)

![GPW w VII 2024 r. Na Głównym Rynku wzrost o 23,3% r/r [© rawpixel.com na Freepik] GPW w VII 2024 r. Na Głównym Rynku wzrost o 23,3% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VII-2024-r-Na-Glownym-Rynku-wzrost-o-23-3-r-r-261273-150x100crop.jpg)

![GPW w VI 2024 r. Na Głównym Rynku spadek o 2,4% r/r, a na NewConnect o 34,2% r/r [© xy - Fotolia.com] GPW w VI 2024 r. Na Głównym Rynku spadek o 2,4% r/r, a na NewConnect o 34,2% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VI-2024-r-Na-Glownym-Rynku-spadek-o-2-4-r-r-a-na-NewConnect-o-34-2-r-r-260618-150x100crop.jpg)

![GPW w IV 2024 r. Wzrost na Głównym Rynku o 78,5% r/r [© adrian_ilie825 - Fotolia.com] GPW w IV 2024 r. Wzrost na Głównym Rynku o 78,5% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-IV-2024-r-Wzrost-na-Glownym-Rynku-o-78-5-r-r-259535-150x100crop.jpg)

![GPW w III 2024 r. Wzrost na Głównym Rynku, spadek na NewConnect [© nanantachoke - Fotolia.com] GPW w III 2024 r. Wzrost na Głównym Rynku, spadek na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-III-2024-r-Wzrost-na-Glownym-Rynku-spadek-na-NewConnect-258936-150x100crop.jpg)

![GPW w II 2024 r. Wzrosty na Głównym Rynku i na NewConnect [© AshDesign - Fotolia.com] GPW w II 2024 r. Wzrosty na Głównym Rynku i na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-II-2024-r-Wzrosty-na-Glownym-Rynku-i-na-NewConnect-258345-150x100crop.jpg)

![GPW w I 2024 r. Spadki na Głównym Rynku i na NewConnect [© adrian_ilie825 - Fotolia.com] GPW w I 2024 r. Spadki na Głównym Rynku i na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-I-2024-r-Spadki-na-Glownym-Rynku-i-na-NewConnect-257770-150x100crop.jpg)

![GPW w XII 2023 r. Na Głównym Rynku wzrost o 39,4%, na NewConnect spadek o 21,2% rdr [© adrian_ilie825 - Fotolia.com] GPW w XII 2023 r. Na Głównym Rynku wzrost o 39,4%, na NewConnect spadek o 21,2% rdr](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-XII-2023-r-Na-Glownym-Rynku-wzrost-o-39-4-na-NewConnect-spadek-o-21-2-rdr-257121-150x100crop.jpg)

![GPW w XI 2023 r. Na NewConnect wzrost o 33,5% rdr [© Travis - Fotolia.com] GPW w XI 2023 r. Na NewConnect wzrost o 33,5% rdr](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-XI-2023-r-Na-NewConnect-wzrost-o-33-5-rdr-256492-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)