Debiuty na GPW w IV kwartale 2007

2008-01-11 11:28

© fot. mat. prasowe

Z danych zebranych przez PricewaterhouseCoopers wynika, że liczba spółek planujących debiut na warszawskim parkiecie wciąż utrzymuje się na wysokim poziomie. Rozwojowi polskiego rynku kapitałowego sprzyja także aktywność na uruchomionym w sierpniu 2007 r. rynku NewConnect.

Przeczytaj także: Debiuty na GPW III kwartał 2007

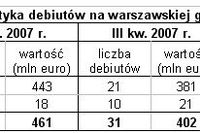

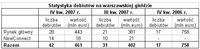

W czwartym kwartale 2007 r. na warszawskim parkiecie odnotowano aż 42 debiuty (28 na rynku regulowanym oraz 14 na NewConnect). Łącznie zadebiutowało 36 spółek krajowych oraz 6 zagranicznych (ASBISc Enterprises – Cypr, Kernel Holding – Luksemburg, Reinhold Polska – Szwecja, Plaza Centers i Ronson Europe – obie Holandia, UniCredito Italiano – Włochy). Liczba debiutów wzrosła zarówno w stosunku do poziomu odnotowanego w trzecim kwartale 2007 r. (31 IPO), jak i w odniesieniu do analogicznego okresu roku poprzedniego, kiedy to miało miejsce 17 debiutów. Ten rekordowy wynik plasuje warszawską giełdę wśród najbardziej aktywnych rynków IPO w Europie.fot. mat. prasowe

Wśród tak dużej liczby debiutów zdecydowanie przeważały małe oferty – średnia wartość IPO na rynku regulowanym w czwartym kwartale 2007 r. wyniosła 20,1 mln euro , w porównaniu do 16,2 mln euro w poprzednim kwartale, natomiast na NewConnect było to odpowiednio 1,53 mln euro oraz 2,65 mln euro. Łączna wartość ofert przeprowadzonych na rynku głównym GPW oraz na rynku alternatywnym NewConnect w czwartym kwartale 2007 r. wyniosła 461 mln euro. Oznacza to wzrost w porównaniu do trzeciego kwartału 2007 r. (402 mln euro) oraz spadek w porównaniu do analogicznego okresu roku poprzedniego (758 mln euro). W czwartym kwartale 2007 r. w Warszawie przeprowadzono tylko jedną ofertę publiczną o wartości przekraczającej 100 mln euro – było nią IPO zarejestrowanej w Luksemburgu spółki Kernel Holding (150 mln euro), największego na rynku ukraińskim producenta oleju butelkowanego. Największym pod względem wartości IPO spółki krajowej na warszawskiej giełdzie w czwartym kwartale 2007 r. była oferta producenta pieców do obróbki cieplnej Seco/Warwick (27 mln EUR).

Jacek Socha, partner i wiceprezes PricewaterhouseCoopers w Polsce, ekspert w dziedzinie rynków kapitałowych, w następujący sposób skomentował te wyniki: "W czwartym kwartale 2007 r. kontynuowany był pozytywny trend w zakresie aktywności na rynku IPO, mimo niekorzystnych nastrojów na światowych giełdach. W okresie tym ustanowiony został nowy kwartalny rekord liczby debiutów na warszawskim parkiecie. Słabsza koniunktura na giełdzie nie wpłynęła znacząco na liczbę debiutów, miała natomiast negatywne przełożenie na wartości ofert, szczególnie tych przeprowadzonych w grudniu 2007 r. Przykładowo, spółka Reinhold Polska całkowicie zrezygnowała z przydziału akcji, a trzy inne spółki nie znalazły nabywców na objęcie części oferowanych papierów wartościowych (Europejski Fundusz Hipoteczny, Konsorcjum Stali, Drop). W przypadku zdecydowanej większości debiutów nie odnotowano jednak podobnych problemów, a inwestorzy zdają się być nadal zainteresowani nabywaniem akcji debiutujących w Warszawie spółek."

Z danych zebranych przez PricewaterhouseCoopers wynika, że liczba spółek planujących debiut na warszawskim parkiecie wciąż utrzymuje się na wysokim poziomie. Rozwojowi polskiego rynku kapitałowego sprzyja także aktywność na uruchomionym w sierpniu 2007 r. rynku NewConnect. Do końca 2007 r. odnotowano na nim 24 debiuty, z czego 14 w ostatnim kwartale. Dwie spośród spółek, które zadebiutowały na NewConnect (Auxilium w trzecim kwartale i Północ Nieruchomości w czwartym kwartale 2007 r.), przeprowadziły ofertę publiczną akcji. Pozostali debiutanci zdecydowali się na przeprowadzenie subskrypcji prywatnych lub jedynie wystąpili o dopuszczenie istniejących akcji do obrotu.

Odnosząc się do perspektyw i zmian na rynku w najbliższym czasie, Jacek Socha dodał: "Bieżący rok również zapowiada się bardzo interesująco dla GPW. Wśród debiutów spółek z sektora prywatnego w dalszym ciągu przeważać będą nieduże oferty, dlatego szczególne znaczenie dla rozwoju rynku może mieć realizacja zapowiedzi nowego rządu, dotyczących trwałego wznowienia procesu prywatyzacji. W tym kontekście interesująco prezentują się zwłaszcza zapowiadane przez Ministerstwo Skarbu Państwa oferty publiczne spółek z sektora energetycznego, a także PLL LOT oraz samej Giełdy Papierów Wartościowych w Warszawie.

Należy również zwrócić uwagę na rozwój rynku NewConnect. Stale rosnące obroty na tym rynku oraz liczne zapowiedzi debiutów na najbliższy rok zdają się potwierdzać, że w nadchodzących kwartałach możemy spodziewać się rosnącej roli NewConnect w rozwoju polskiego rynku kapitałowego."

Przeczytaj także:

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW]() IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

![IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW [© moomsabuy - Fotolia.com] IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-w-2024-roku-Historyczny-debiut-Zabki-na-GPW-264214-150x100crop.jpg) IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

IPO w Europie w 2024 roku. Historyczny debiut Żabki na GPW

oprac. : eGospodarka.pl

![IPO w Europie: spadek aktywności w III kwartale 2024 roku [© rawpixel.com na Freepik] IPO w Europie: spadek aktywności w III kwartale 2024 roku](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-spadek-aktywnosci-w-III-kwartale-2024-roku-262728-150x100crop.jpg)

![IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów [© Gray StudioPro na Freepik] IPO na świecie: III kwartał 2024 roku z największą liczbą debiutów](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-III-kwartal-2024-roku-z-najwieksza-liczba-debiutow-262469-150x100crop.jpg)

![IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia? [© moomsabuy - Fotolia.com] IPO w Europie: I półrocze 2024 zapowiedzią dalszego ożywienia?](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-polrocze-2024-zapowiedzia-dalszego-ozywienia-261039-150x100crop.jpg)

![IPO w Europie: I kw. 2024 oznaką ożywienia [© moomsabuy - Fotolia.com] IPO w Europie: I kw. 2024 oznaką ożywienia](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-w-Europie-I-kw-2024-oznaka-ozywienia-259409-150x100crop.jpg)

![IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami [© Arto - Fotolia.com] IPO na świecie: I kwartał 2024 roku z rekordowymi wpływami](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-I-kwartal-2024-roku-z-rekordowymi-wplywami-259149-150x100crop.jpg)

![Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat [© flytoskyft11 - Fotolia.com] Wartość IPO w Europie w 2023 najmniejsza od ponad 10 lat](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-w-2023-najmniejsza-od-ponad-10-lat-257744-150x100crop.jpg)

![Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023 [© g0d4ather - Fotolia.com] Wartość IPO w Europie o 52,1% r/r niższa w III kw. 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-52-1-r-r-nizsza-w-III-kw-2023-255507-150x100crop.jpg)

![Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023 [© moomsabuy - Fotolia.com] Wartość IPO w Europie o 27% r/r niższa w I półroczu 2023](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/Wartosc-IPO-w-Europie-o-27-r-r-nizsza-w-I-polroczu-2023-253753-150x100crop.jpg)

![IPO na świecie w II kw. 2023. Wciąż dominuje niepewność [© flytoskyft11 - Fotolia.com] IPO na świecie w II kw. 2023. Wciąż dominuje niepewność](https://s3.egospodarka.pl/grafika2/debiuty-gieldowe/IPO-na-swiecie-w-II-kw-2023-Wciaz-dominuje-niepewnosc-253533-150x100crop.jpg)

![eCard podejmuje współpracę z PayPal [© denphumi - Fotolia.com] eCard podejmuje współpracę z PayPal](https://s3.egospodarka.pl/grafika/ecard/eCard-podejmuje-wspolprace-z-PayPal-iQjz5k.jpg)

![Fortis Bank i Dominet Bank bliżej połączenia [© denphumi - Fotolia.com] Fortis Bank i Dominet Bank bliżej połączenia](https://s3.egospodarka.pl/grafika/Fortis-Bank/Fortis-Bank-i-Dominet-Bank-blizej-polaczenia-iQjz5k.jpg)

![Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne? [© wygenerowane przez AI] Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne?](https://s3.egospodarka.pl/grafika2/oprocentowanie-kredytow-hipotecznych/Jakie-oprocentowanie-kredytu-hipotecznego-wybrac-w-2025-roku-stale-czy-zmienne-267430-150x100crop.png)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Praca sezonowa studenta na wakacjach - jakie umowy, kiedy trzeba płacić składki ZUS? [© wygenerowane przez AI] Praca sezonowa studenta na wakacjach - jakie umowy, kiedy trzeba płacić składki ZUS?](https://s3.egospodarka.pl/grafika2/umowa-o-prace/Praca-sezonowa-studenta-na-wakacjach-jakie-umowy-kiedy-trzeba-placic-skladki-ZUS-267432-150x100crop.png)

![Płatny staż to norma, gorzej z jego znalezieniem [© Freepik] Płatny staż to norma, gorzej z jego znalezieniem](https://s3.egospodarka.pl/grafika2/staze-i-praktyki/Platny-staz-to-norma-gorzej-z-jego-znalezieniem-267429-150x100crop.jpg)

![Nowe przepisy UE: prawo jazdy od 17 lat i całkowity zakaz alkoholu dla młodych kierowców [© wygenerowane przez AI] Nowe przepisy UE: prawo jazdy od 17 lat i całkowity zakaz alkoholu dla młodych kierowców](https://s3.egospodarka.pl/grafika2/mlodzi-kierowcy/Nowe-przepisy-UE-prawo-jazdy-od-17-lat-i-calkowity-zakaz-alkoholu-dla-mlodych-kierowcow-267421-150x100crop.png)

![Ruszyła budowa morskich farm wiatrowych Bałtyk 2 i Bałtyk 3 [© wygenerowane przez AI] Ruszyła budowa morskich farm wiatrowych Bałtyk 2 i Bałtyk 3](https://s3.egospodarka.pl/grafika2/morskie-farmy-wiatrowe/Ruszyla-budowa-morskich-farm-wiatrowych-Baltyk-2-i-Baltyk-3-267423-150x100crop.png)