Tanie refinansowanie kredytu hipotecznego

2008-03-14 10:59

Przeczytaj także: Opłacalne refinansowanie kredytu mieszkaniowego

Argumentem przeciwko może być utrata ulgi odsetkowej. Dla części osób, które podpisywały umowy kredytowe do końca 2006 roku może być to podstawowy argument za pozostaniem w dotychczasowych bankach. Te ostatnie mogą niestety wykorzystywać ten fakt do podwyższania kosztów np. coraz wyższymi spreadami.Z drugiej strony bankom zależy na rozbudzeniu popytu na kredyty. Do racjonalnych argumentów „za” refinansowaniem raczej nie zaliczymy efektownej kampanii promocyjnej, chociaż część klientów i takimi przesłankami się kieruje, licząc na promocyjne potraktowanie przez bank. Na chłodno trzeba przekalkulować, czy możliwe do uzyskania niższe oprocentowanie rzeczywiście zrekompensuje nam koszty ponownej procedury kredytowej. Pod uwagę należy wziąć też możliwą prowizję za wcześniejszą spłatę we wcześniejszej umowie kredytowej. Banki często określają, że owszem prowizji za wcześniejszą spłatę kredytu nie ma, ale pod warunkiem, że upłynął już np. 5-letni okres trwania umowy kredytowej. W innym wypadku zwolnienie z prowizji może obowiązywać tylko, gdy spłacimy np. 50 proc. pożyczonego kapitału. W innym wypadku pobierana może być prowizja nawet i 1-2 proc. spłacanej przed terminem sumy, co stawia pod znakiem zapytania sens całej operacji refinansowania.

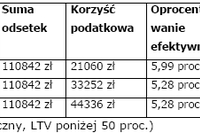

Sprawdzając, czy opłaca się nam zamienić dotychczasowy kredyt hipoteczny na tańszy, uwzględnić musimy przede wszystkim możliwość odliczania odsetek od podstawy opodatkowania. Działanie tzw. tarczy podatkowej będzie tym bardziej znaczące, im większe będziemy płacić odsetki oraz im wyższa będzie stawka podatku. Zakładając maksymalny horyzont czasowy do 2027 roku skala oszczędności może być więc znaczna. Zaletą jest to, że wraz ze wzrostem odsetek lub przejściem do wyższej skali podatkowej może okazać się, że korzyść podatkowa (obniżenie podstawy opodatkowania) będzie rosnąć. Nawet jeśli dziś oferta naszego banku może być mniej opłacalna w relacji do promocyjnych ofert refinansowania w takiej sytuacji opłaca się utrzymać ulgę, czyli nie refinansujemy.

fot. mat. prasowe

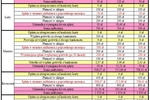

Poglądowe porównanie korzyści podatkowej dla kredytu w zł

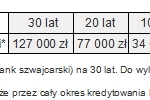

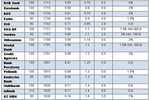

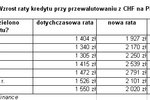

Alternatywą dla droższych kredytów w złotych, jak dotychczas były kredyty we frankach szwajcarskich. W niektórych wypadkach oferta w CHF będzie bardziej atrakcyjna od kredytu złotowego nawet z ulgą. Niestety jednak prognozowanie kursu walutowego w dzisiejszych czasach jest bardzo trudne. Pomijając jednak kwestie związane z ryzykiem walutowym, warto pamiętać o dodatkowych kosztach refinansowania w postaci różnicy kursowej wg której banki rozliczają kredyt denominowany (spread). W drastycznych wypadkach może on sięgać nawet 10 proc., chociaż zwykle nie przekracza 6 proc. Spread będzie miał więc znaczenie szczególnie przy ocenie oferty refinansowania kredytu w CHF, kredytem również w CHF. Konieczność spłat w złotych oraz przeliczenie kredytu po kursie bieżącym w kolejnym banku będzie dodatkowym obciążeniem dla domowego budżetu.

Czy refinansowanie kredytu jest opłacalne?

Czy refinansowanie kredytu jest opłacalne?

oprac. : Maciej Ziętara / eGospodarka.pl

![Przewalutowanie kredytu a przychód podatkowy [© ESCALA - Fotolia.com] Przewalutowanie kredytu a przychód podatkowy](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Przewalutowanie-kredytu-a-przychod-podatkowy-249874-150x100crop.jpg)

![Frankowicze bez pomocy? [© grzegorzz - Fotolia.com] Frankowicze bez pomocy?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Frankowicze-bez-pomocy-163977-150x100crop.jpg)

![Pomoc frankowiczom: pożyczka zamiast ustawy frankowej? [© Ilike - Fotolia.com.jpg] Pomoc frankowiczom: pożyczka zamiast ustawy frankowej?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Pomoc-frankowiczom-pozyczka-zamiast-ustawy-frankowej-163335-150x100crop.jpg)

![Refinansowanie kredytu a ulga odsetkowa [© anna - Fotolia.com] Refinansowanie kredytu a ulga odsetkowa](https://s3.egospodarka.pl/grafika/ulgi/Refinansowanie-kredytu-a-ulga-odsetkowa-skVsXY.jpg)

![Kogo w Polsce stać na zakup mieszkania? [© DC Studio na Freepik] Kogo w Polsce stać na zakup mieszkania?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Kogo-w-Polsce-stac-na-zakup-mieszkania-263343-150x100crop.jpg)

![Branża IT z długami na 320 mln zł [© Freepik] Branża IT z długami na 320 mln zł](https://s3.egospodarka.pl/grafika2/branza-IT/Branza-IT-z-dlugami-na-320-mln-zl-263322-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2024 roku [© pixabay.com] Święta i dni wolne od pracy w Niemczech w 2024 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2024-roku-256673-150x100crop.jpg)

!["Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik] "Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik]](https://s3.egospodarka.pl/grafika2/miasto-15-minutowe/Miasto-15-minutowe-Nowe-pojecie-stara-idea-263097-50x33crop.jpg) "Miasto 15-minutowe". Nowe pojęcie, stara idea

"Miasto 15-minutowe". Nowe pojęcie, stara idea

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Jakie nastroje konsumentów w listopadzie 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w listopadzie 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-listopadzie-2024-263354-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów [© zinkevych na Freepik] Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2024-o-29-1-wiecej-rozpoczetych-budow-263353-150x100crop.jpg)

![Praca na święta 2024. Mikołaj i kurier zarobią najwięcej [© gpointstudio na Freepik] Praca na święta 2024. Mikołaj i kurier zarobią najwięcej](https://s3.egospodarka.pl/grafika2/praca-na-swieta/Praca-na-swieta-2024-Mikolaj-i-kurier-zarobia-najwiecej-263352-150x100crop.jpg)

![Fuzje i przejęcia: polski rynek IT ma duży potencjał [© villorejo - Fotolia.com] Fuzje i przejęcia: polski rynek IT ma duży potencjał](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-polski-rynek-IT-ma-duzy-potencjal-263351-150x100crop.jpg)

![Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%? [© Freepik] Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%?](https://s3.egospodarka.pl/grafika2/wydatki-Polakow/Koszty-zycia-i-rachunki-znowu-w-gore-Ogrzewanie-az-o-70-263350-150x100crop.jpg)

![Uwaga na fraud email. Branża transportowa na celowniku cyberprzestępców [© Depositphotos_com] Uwaga na fraud email. Branża transportowa na celowniku cyberprzestępców](https://s3.egospodarka.pl/grafika2/falszywe-e-maile/Uwaga-na-fraud-email-Branza-transportowa-na-celowniku-cyberprzestepcow-263294-150x100crop.jpg)