Emerytury: IKE z funduszem inwestycyjnym

2008-04-28 12:23

Przeczytaj także: Emerytury: III filar, czyli PPE, IKE i IKZE

Jedną z możliwości jest Indywidualne Konto Emerytalne (IKE), które może być prowadzone w oparciu o fundusz inwestycyjny. IKE ma w ofercie większość towarzystw funduszy inwestycyjnych (TFI). To wygodna forma odkładania na dodatkową emeryturę, mająca jedną podstawową zaletę: zwolnienie z 19-proc. podatku od zysków kapitałowych, czyli tzw. podatku Belki. Zwolnienie to uzyskuje się niejako w nagrodę za wytrwałość w oszczędzaniu, bo dopiero po skończeniu 60 roku życia, ewentualnie w chwili 55. urodzin, jeśli nabyliśmy już uprawnienia emerytalne. Rozpocząć oszczędzanie można już w wieku 16 lat, ale pod warunkiem, że otrzymuje się dochody z tytułu umowy o pracę. Można posiadać tylko jedno IKE.Minusem IKE jest względnie niski roczny limit wpłat, określony jako 150 proc. prognozowanego przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej. W roku 2008 to 4055,12 PLN, czyli niecałe 340 zł miesięcznie. Cechuje je za to duża elastyczność, bo nie trzeba dokonywać regularnych wpłat w określonych wysokościach. Warunkiem jest, aby dokonać wpłat w co najmniej pięciu dowolnych latach kalendarzowych. Pieniądze można oczywiście wypłacić w dowolnym momencie, ale trzeba wówczas zapłacić wspomniany 19-proc. podatek. Wiąże się z tym niestety spora niedogodność, nie można bowiem wypłacić części pieniędzy, na przykład w przypadku nagłej potrzeby, tylko od razu całość. Z automatu rozwiązywana jest wówczas umowa o prowadzenie IKE. Można oczywiście zawrzeć kolejną, ale nie w tym samym roku kalendarzowym.

Możliwe jest też dokonanie transferu IKE z jednej instytucji finansowej do drugiej, jeśli np. stwierdzimy, że obecna kiepsko się sprawia. Dlatego w żadnym razie nie powinniśmy podpisywać umowy, która takiej możliwości nam nie daje. Ponadto, TFI za rozwiązanie umowy przed upływem 12 miesięcy od jej podpisania, policzą sobie kilkuprocentową prowizję (nawet 5 proc.). Spośród oferowanych przez TFI funduszy można skonstruować sobie portfel, określając procentowy udział poszczególnych funduszy. Potem, każdorazowo wpłacane przez nas pieniądze są z automatu dzielone w ustalony sposób. W trakcie trwania umowy można zmodyfikować alokację portfela, czyli zmienić jego konstrukcję. Niektóre TFI oferują już gotowe modelowe portfele, z których można wybrać najbardziej nam odpowiadający.

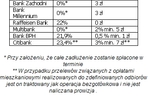

TFI, pozyskując klienta na kilkanaście, czy nawet kilkadziesiąt lat, są skłonne zaoferować mu atrakcyjne warunki. Czynią to przede wszystkim rezygnując z opłaty dystrybucyjnej przy zakupie jednostek. Niektóre TFI wprowadzają też specjalną kategorię jednostek uczestnictwa, które charakteryzuje niższa nawet o jedną piątą opłata za zarządzanie.

Warto też wiedzieć, że z IKE mogą korzystać osoby pracujące zagranicą, mające miejsce zamieszkania w Polsce, oraz że środki zgromadzone w IKE podlegają dziedziczeniu, ale są zwolnione od spadku i darowizn.

![Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych? [© Fotowerk - Fotolia.com] Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Kupno-mieszkania-i-oszczedzanie-na-emeryture-sfera-marzen-dla-mlodych-253657-150x100crop.jpg) Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych?

Kupno mieszkania i oszczędzanie na emeryturę: sfera marzeń dla młodych?

oprac. : Joanna Fatek / Open Finance

![Oszczędzanie na emeryturę: lepszy ZUS, OFE czy PPK? [© Jeanette Dietl - Fotolia.com] Oszczędzanie na emeryturę: lepszy ZUS, OFE czy PPK?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczedzanie-na-emeryture-lepszy-ZUS-OFE-czy-PPK-251671-150x100crop.jpg)

![Oszczędzanie na emeryturę ucierpi na kryzysie? [© contrastwerkstatt - Fotolia.com.jpg] Oszczędzanie na emeryturę ucierpi na kryzysie?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczedzanie-na-emeryture-ucierpi-na-kryzysie-249859-150x100crop.jpg)

![Polscy przedsiębiorcy o oszczędzaniu na emeryturę [© Helder Almeida - Fotolia.com.jpg] Polscy przedsiębiorcy o oszczędzaniu na emeryturę](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Polscy-przedsiebiorcy-o-oszczedzaniu-na-emeryture-249285-150x100crop.jpg)

![O oszczędzaniu na emeryturę mówią tylko niektórzy. Kto i jak? [© contrastwerkstatt - Fotolia.com] O oszczędzaniu na emeryturę mówią tylko niektórzy. Kto i jak?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/O-oszczedzaniu-na-emeryture-mowia-tylko-niektorzy-Kto-i-jak-249199-150x100crop.jpg)

![Limit wpłat na IKE zostanie zwiększony [© Syda Productions - Fotolia.com] Limit wpłat na IKE zostanie zwiększony](https://s3.egospodarka.pl/grafika/IKE/Limit-wplat-na-IKE-zostanie-zwiekszony-d8i3B3.jpg)

![IKE nadal zbyt mało popularne w Polsce [© Freepik] IKE nadal zbyt mało popularne w Polsce](https://s3.egospodarka.pl/grafika2/IKE/IKE-nadal-zbyt-malo-popularne-w-Polsce-266831-150x100crop.jpg)

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?](https://s3.egospodarka.pl/grafika2/IKZE/Ulga-IKZE-Ile-mozna-zyskac-jeszcze-w-2023-roku-256676-150x100crop.jpg)

![IKE i IKZE a zwolnienie z podatków [© david_franklin - Fotolia.com] IKE i IKZE a zwolnienie z podatków](https://s3.egospodarka.pl/grafika2/IKZE/IKE-i-IKZE-a-zwolnienie-z-podatkow-256288-150x100crop.jpg)

![Oszczędzanie na emeryturę: 1 mln złotych w zasięgu emeryta? [© contrastwerkstatt - Fotolia.com] Oszczędzanie na emeryturę: 1 mln złotych w zasięgu emeryta?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Oszczedzanie-na-emeryture-1-mln-zlotych-w-zasiegu-emeryta-252889-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)