Inwestycje w fundusze dolarowe opłacalne?

2008-09-01 13:01

Przez dziesięciolecia w Polsce inwestowanie w dolary było jedną z przekazywanych z pokolenia na pokolenie pewnych recept na zabezpieczenie wartości swojego majątku. Tak dobrego PR, jaki w przypadku amerykańskiej waluty występował, i często wciąż występuje w starszych pokoleniach, w warunkach zróżnicowanego rynku finansowego już pewnie żadnemu rozwiązaniu oszczędnościowemu nie uda się uzyskać.

Przeczytaj także: Akcje, obligacje, złoty i nieruchomości w 2007 roku

W dużej mierze opierało się ono o porównanie do innych możliwości oszczędnościowych poprzedniego systemu gospodarczego, w którym już drobne dolarowe kwoty czyniły z ich posiadacza lokalnego krezusa, a setki tysięcy rodaków skłoniły do wyjazdów zarobkowych. Obecnie w czasach względnie stabilnej gospodarki i waluty możemy na zagadnienie inwestycji w dolara spojrzeć z punktu widzenia jednej z wielu dostępnych klientom inwestycji.Ostatnie tygodnie przyniosły dolarowi wyraźne umocnienie względem innych walut w tym złotówki i w związku z tym poprawiły się krótkoterminowe wyniki funduszy inwestujących w amerykańskie obligacje skarbowe. Jest to okazja do zwrócenia uwagi inwestorów na produkty, które w ostatnich latach zaliczyć można było, w rozliczeniu złotówkowym do jednych z najgorszych inwestycji.

Na czym zarabiać można w przypadku takiego funduszu? Są zasadniczo trzy źródła wyniku.

- Pierwszym i decydującym jest kształtowanie się kursu złotówki do dolara. Jeszcze kilka lat temu było to ponad 4 złote za USD, niedawno kurs zbliżył się do 2 złotych. Takiego osłabienia dolara nie są w stanie skompensować w normalnych warunkach pozostałe źródła.

- Drugim źródłem są zmiany cen rynkowych obligacji – cena rynkowa obligacji rośnie gdy rentowność obligacji amerykańskich spada, a spadają gdy ich rentowność rośnie. W przypadku długoterminowych obligacji w portfelu zmiany takie mogą sięgać nawet kilkudziesięciu procent, gdy zmiany rentowności sięgają kilku punktów procentowych.

- Kolejnym źródłem zysków inwestorów są dochody z bieżących kuponów odsetkowych. Obecnie gdy stopy procentowe w USA są historycznie niskie dużą część bieżącego dochodu niestety pochłaniają prowizje towarzystw zarządzających funduszami, więc na to źródło nie ma co liczyć. Niskie stopy oznaczają też, że nie ma miejsca na zarobek z tytułu dalszego wyraźnego spadku rentowności.

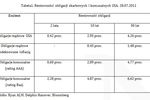

Na rynku polskim dostępnych jest kilka funduszy dolarowych o różnym profilu działalności, jeśli brać pod uwagę ryzyko nabywanych instrumentów jak i rodzaje nabywanych instrumentów. Należą do nich m.in.:

BPH FIO Dolarowych Obligacji jest skierowany dla osób oczekujących zysków na poziomie depozytów bankowych nominowanych w USD. Fundusz łączy w sobie bezpieczeństwo inwestycji z możliwością czerpania zysków ze skarbowych papierów wartościowych rządu Stanów Zjednoczonych Ameryki, w które lokuje większość swoich aktywów. Wybory inwestycyjne zarządzających funduszem poparte są ratingami inwestycyjnymi renomowanych agencji, oceniających wiarygodność kredytową danej inwestycji.

Przeczytaj także:

![W co inwestować a czego unikać w 2014? [© Sergey Nivens - Fotolia.com] W co inwestować a czego unikać w 2014?]() W co inwestować a czego unikać w 2014?

W co inwestować a czego unikać w 2014?

![W co inwestować a czego unikać w 2014? [© Sergey Nivens - Fotolia.com] W co inwestować a czego unikać w 2014?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-a-czego-unikac-w-2014-129736-150x100crop.jpg) W co inwestować a czego unikać w 2014?

W co inwestować a czego unikać w 2014?

Więcej na ten temat:

obligacje dolarowe, złoty dolar, obligacje, obligacje zagraniczne, fundusze inwestycyjne, fundusze dolarowe

![Oszczędzanie pieniędzy: fundusze inwestycyjne wracają do łask [© Magdziak Marcin - Fotolia.com] Oszczędzanie pieniędzy: fundusze inwestycyjne wracają do łask](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Oszczedzanie-pieniedzy-fundusze-inwestycyjne-wracaja-do-lask-121549-150x100crop.jpg)

![Inwestowanie w akcje ma potencjał [© Jacek Michiej - Fotolia.com] Inwestowanie w akcje ma potencjał](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-w-akcje-ma-potencjal-114190-150x100crop.jpg)

![Fundusze obligacji: jakie ryzyko, taki zysk [© Piotr Adamowicz - Fotolia.com] Fundusze obligacji: jakie ryzyko, taki zysk](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-obligacji-jakie-ryzyko-taki-zysk-114080-150x100crop.jpg)

![Produkty inwestycyjne na 2013 rok [© Sebastian Duda - Fotolia.com] Produkty inwestycyjne na 2013 rok](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Produkty-inwestycyjne-na-2013-rok-114037-150x100crop.jpg)

![Sposoby oszczędzania: jak wybrać odpowiedni? [© Sebastian Duda - Fotolia.com] Sposoby oszczędzania: jak wybrać odpowiedni?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Sposoby-oszczedzania-jak-wybrac-odpowiedni-113711-150x100crop.jpg)

![W co inwestować w 2013? [© Gorilla - Fotolia.com] W co inwestować w 2013?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-w-2013-110883-150x100crop.jpg)

![Czas na bezpieczne inwestowanie [© Kenishirotie - Fotolia.com] Czas na bezpieczne inwestowanie](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Czas-na-bezpieczne-inwestowanie-95589-150x100crop.jpg)

![Polskie teatry zalegają z płatnościami na kwotę 65,4 mln zł [© Freepik] Polskie teatry zalegają z płatnościami na kwotę 65,4 mln zł](https://s3.egospodarka.pl/grafika2/teatr/Polskie-teatry-zalegaja-z-platnosciami-na-kwote-65-4-mln-zl-265657-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Na Walentynki 2024 wydamy średnio 396 zł [© Gábor Adonyi z Pixabay] Na Walentynki 2024 wydamy średnio 396 zł](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2024-wydamy-srednio-396-zl-258031-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Czy wprowadzenie euro w Polsce ciągle nas dzieli? [© Freepik] Czy wprowadzenie euro w Polsce ciągle nas dzieli?](https://s3.egospodarka.pl/grafika2/przystapienie-do-strefy-euro/Czy-wprowadzenie-euro-w-Polsce-ciagle-nas-dzieli-265636-150x100crop.jpg)

![Aktualizacja danych przedsiębiorcy - co, gdzie i dlaczego zgłaszać? [© Freepik] Aktualizacja danych przedsiębiorcy - co, gdzie i dlaczego zgłaszać?](https://s3.egospodarka.pl/grafika2/aktualizacja-danych/Aktualizacja-danych-przedsiebiorcy-co-gdzie-i-dlaczego-zglaszac-265669-150x100crop.jpg)

![Najem mieszkań tanieje w II 2025 [© Unclesam - Fotolia.com] Najem mieszkań tanieje w II 2025](https://s3.egospodarka.pl/grafika2/rynek-najmu/Najem-mieszkan-tanieje-w-II-2025-265661-150x100crop.jpg)

![Rynek prywatnych akademików w Polsce z dużym potencjałem [© Freepik] Rynek prywatnych akademików w Polsce z dużym potencjałem](https://s3.egospodarka.pl/grafika2/prywatne-akademiki/Rynek-prywatnych-akademikow-w-Polsce-z-duzym-potencjalem-265656-150x100crop.jpg)