Fundusze akcyjne: rozbieżne wyniki

2009-07-21 00:52

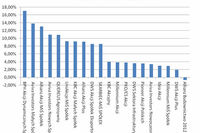

10 najlepszych i 10 najgorszych funduszy akcyjnych © fot. mat. prasowe

Przeczytaj także: Fundusze inwestycyjne XI 2009

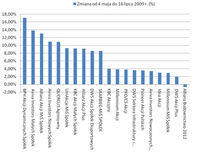

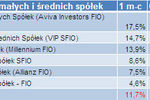

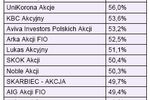

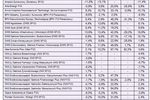

Aż ponad 17% zysku przyniósł od 4 maja do 16 lipca BPH Akcji Dynamicznych Spółek. Niewiele mu ustąpił Aviva Investors Małych Spółek, który zarobił w tym czasie blisko 14%. W kategorii podmiotów uniwersalnych, a nie skoncentrowanych na segmencie małych i średnich spółek najlepszy był Aviva Investors Nowych Spółek, który przyniósł 11% zysku. Mamy jednak przykłady funduszy, które w analizowanym okresie radziły sobie słabo. Allianz Budownictwo 2012, podmiot skoncentrowany na walorach z sektora budowlanego, przyniósł 0,7% straty. DWS Akcji Plus, będący funduszem uniwersalnym akcji, zyskał 1,9%, a Millennium MiŚ Spółek oraz Idea Akcji dały zarobić po 2,9%.Podzielony rynek

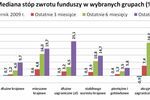

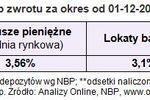

Okres od 4 maja do 16 lipca to czas, w którym trudno mówić o jednoznacznej tendencji na naszym parkiecie. Indeks WIG zyskał w tym czasie ok. 6%. Ten wynik nie w pełni oddaje jednak to, co przez ten okres działo się na rynku. Indeks małych spółek sWIG80 poszedł w górę aż o 10%, średnie spółki z mWIG40 zwyżkowały o 6,5%, a WIG20 podniósł się o 2% (tu musimy pamiętać jednak o odliczonym od jego wartości prawie do dywidendy z KGHM, bez czego zwyżka byłaby większa). Jeszcze większe dysproporcje mają miejsce jeśli chodzi o zachowanie poszczególnych sektorów. WIG-Spożywczy podskoczył od 4 maja do 16 lipca aż o jedną piątą, podczas gdy WIG-Telekomunikacja stracił 2%. Na całym rynku niewiele więcej spółek poszło w górę niż w dół. Można znaleźć przykłady kilkudziesięcioprocentowych zwyżek, jak i zniżek w takiej skali. Najczęściej dotyczy to walorów spółek o niewielkim wpływie na główne indeksy. Wśród kluczowych firm zwracała uwagę siła Lotosu, czy Cyfrowego Polsatu, idących w górę po ok. jedną czwartą i słabość TP, tracącej ponad jedną dziesiątą.

Trudne decyzje

Zachowanie rynku ma bezpośredni wpływ na osiągnięcia funduszy. Dobrym tego przykładem jest BPH Akcji Dynamicznych Spółek, mający na koniec minionego roku największe pozycje w ING BSK oraz Cyfrowym Polsacie, które znakomicie wypadają w okresie od 4 maja.

O ile w początkowej fazie zwyżek, jakie zaczęły się na warszawskim parkiecie w połowie lutego tego roku wygrywały te fundusze, które miały dużo akcji w portfelach, to teraz widać coraz większy wpływ konstrukcji portfeli na ich osiągnięcia. DWS Top 25 Małych Spółek, choć jak podał na koniec czerwca tego roku miał 94,3% akcji w portfelu, to wypada nieznacznie gorzej niż segment małych i średnich spółek. Idea Akcji na koniec czerwca miała 92% akcji w portfelu, a zarobiła w badanym okresie niewiele.

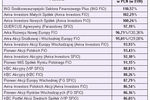

Dla inwestorów obecna sytuacja stanowi dodatkową trudność przy wyborze funduszu. Widać, że w grę wchodzi nie tylko ryzyko związane z zachowaniem się rynku akcji, ale również ryzyko specyfiki samego funduszu i tego, jak zarządzający radzi sobie z rynkiem. Wyraźnie przy tym rzuca się w oczy to, że rozrzut wyników jest znacznie większy w przypadku funduszy o mniejszych aktywach. Najwięksi gracze aż tak bardzo osiągnięciami się nie różnią. Wyniki 5 funduszy akcji, w których aktywa przekraczają 1 mld zł, mają w badanym okresie wyniki od 3,5% (Pioneer Akcji Polskich) do 7,3% (Aviva Investors Polskich Akcji).

fot. mat. prasowe

10 najlepszych i 10 najgorszych funduszy akcyjnych

10 najlepszych i 10 najgorszych funduszy akcyjnych

Fundusze inwestycyjne: hossa trwa

Fundusze inwestycyjne: hossa trwa

oprac. : Krzysztof Stępień / expander

![Inwestycje w wino opłacalne? [© denphumi - Fotolia.com] Inwestycje w wino opłacalne?](https://s3.egospodarka.pl/grafika/wino/Inwestycje-w-wino-oplacalne-iQjz5k.jpg)

![Pośrednictwo kredytowe 2008 [© denphumi - Fotolia.com] Pośrednictwo kredytowe 2008](https://s3.egospodarka.pl/grafika/dzialalnosc-przedsiebiorstw-posrednictwa-kredytowe/Posrednictwo-kredytowe-2008-iQjz5k.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze [© ra2 studio - fotolia.com] Kiedy wysłać mailing? Jaki dzień tygodnia i godziny są najlepsze](https://s3.egospodarka.pl/grafika2/mailing/Kiedy-wyslac-mailing-Jaki-dzien-tygodnia-i-godziny-sa-najlepsze-223622-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)