Dyrektywa MiFID a polski sektor bankowy

2009-10-30 12:53

W życie weszła ustawa wprowadzająca na polski rynek postanowienia Dyrektywy w sprawie rynków instrumentów finansowych - MiFID. Wkrótce Minister Finansów powinien wydać rozporządzenia wykonawcze do ustawy. Tymczasem z analizy ekspertów firmy Deloitte wynika, że, aby zdążyć na czas z wdrożeniem dyrektywy, polskie banki będą musiały zintensyfikować działania dostosowawcze.

Przeczytaj także: Rekomendacja T do poprawy wg ZBP

20 października 2009 r. weszła w życie ustawa wprowadzająca na polski rynek postanowienia trzech dyrektyw unijnych: 2004/39/WE, 2006/73/WE i 1287/2006 tworzących europejską regulację MiFID (ang. Markets in Financial Instruments Directive), której celem jest ochrona inwestorów, promowanie konkurencji w sektorze usług finansowych oraz zwiększona przejrzystość rynku. Regulacje odnoszące się do szerokiego spektrum operacji finansowych i usług inwestycyjnych dotyczą w szczególności obrotu instrumentami rynku pieniężnego, jednostkami funduszy inwestycyjnych oraz papierami wartościowymi i instrumentami pochodnymi, a także świadczenia usług powierniczych i doradztwa inwestycyjnego. W najbliższym czasie należy spodziewać się, że Minister Finansów wyda rozporządzenia wykonawcze do ustawy.Kalendarz wdrożenia wymogów Dyrektywy MiFID dla banków prowadzących działalność maklerską obejmuje dwa miesiące od momentu wejścia w życie rozporządzeń w sprawie trybu i warunków postępowania oraz w sprawie warunków technicznych i organizacyjnych. Dla pozostałych banków, nie prowadzących działalności maklerskiej, dostosowanie się do obu rozporządzeń to sześć miesięcy.

fot. mat. prasowe

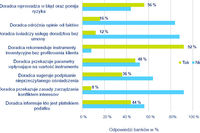

Prezentacja graficzna łącznego wyniku badania

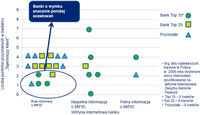

Prezentacja graficzna łącznego wyniku badania

„Głównym celem naszego badania było sprawdzenie, na ile klient dziś objęty jest ochroną w rozumieniu dyrektywy. Analizowaliśmy banki oferujące klientom detalicznym produkty i usługi inwestycyjne, szczególnie jednostki uczestnictwa w otwartych funduszach inwestycyjnych oraz produkty strukturyzowane. W przeprowadzonym badaniu sprawdzaliśmy przede wszystkim sposób i zakres przekazywania klientowi informacji” - mówi Paweł Dziekoński, starszy menedżer w dziale zarządzania ryzykiem Deloitte.

Wyniki badania przeprowadzonego w oddziałach banków pokazują, że po rozmowie z doradcą bankowym klient nie zawsze może liczyć na informację na temat ryzyk związanych z danym produktem bądź usługą, a w konsekwencji może dokonywać operacji niezgodnych ze swoimi oczekiwaniami inwestycyjnymi oraz nie ma zapewnionej wymaganej obsługi.

Przeczytaj także:

![Banki w Polsce: sny o potędze [© Vladislav Kochelaevs - Fotolia.com] Banki w Polsce: sny o potędze]() Banki w Polsce: sny o potędze

Banki w Polsce: sny o potędze

![Banki w Polsce: sny o potędze [© Vladislav Kochelaevs - Fotolia.com] Banki w Polsce: sny o potędze](https://s3.egospodarka.pl/grafika2/system-bankowy/Banki-w-Polsce-sny-o-potedze-128133-150x100crop.jpg) Banki w Polsce: sny o potędze

Banki w Polsce: sny o potędze

oprac. : Regina Anam / eGospodarka.pl

Więcej na ten temat:

MiFID, sektor bankowy, rynek bankowy, rynek instrumentów finansowych, polski sektor bankowy, polski rynek bankowy, polskie banki, Dyrektywa MiFID

![Polskie banki straciły 1257 milionów złotych [© denphumi - Fotolia.com] Polskie banki straciły 1257 milionów złotych](https://s3.egospodarka.pl/grafika/sektor-bankowy/Polskie-banki-stracily-1257-milionow-zlotych-iQjz5k.jpg)

![Fitch: polski sektor bankowy w dobrej formie [© denphumi - Fotolia.com] Fitch: polski sektor bankowy w dobrej formie](https://s3.egospodarka.pl/grafika/sektor-bankowy/Fitch-polski-sektor-bankowy-w-dobrej-formie-iQjz5k.jpg)

![Kryzys kredytowy a polskie banki w 2009 [© denphumi - Fotolia.com] Kryzys kredytowy a polskie banki w 2009](https://s3.egospodarka.pl/grafika/polski-sektor-bankowy/Kryzys-kredytowy-a-polskie-banki-w-2009-iQjz5k.jpg)

![KNF: sektor bankowy I-VI 2008 [© denphumi - Fotolia.com] KNF: sektor bankowy I-VI 2008](https://s3.egospodarka.pl/grafika/polski-sektor-bankowy/KNF-sektor-bankowy-I-VI-2008-iQjz5k.jpg)

![Rynek UE zagrożeniem dla mniejszych banków? [© denphumi - Fotolia.com] Rynek UE zagrożeniem dla mniejszych banków?](https://s3.egospodarka.pl/grafika/rynek-instrumentow-finansowych/Rynek-UE-zagrozeniem-dla-mniejszych-bankow-iQjz5k.jpg)

![Więcej postępowań sądowych z udziałem banków? [© Vladislav Kochelaevs - Fotolia.com] Więcej postępowań sądowych z udziałem banków?](https://s3.egospodarka.pl/grafika2/banki/Wiecej-postepowan-sadowych-z-udzialem-bankow-248325-150x100crop.jpg)

![Redukcja kosztów priorytetem dla banków [© SVLuma - Fotolia.com] Redukcja kosztów priorytetem dla banków](https://s3.egospodarka.pl/grafika2/banki/Redukcja-kosztow-priorytetem-dla-bankow-246283-150x100crop.jpg)

![Pandemia koronawirusa infekuje banki [© fotomek - Fotolia.com] Pandemia koronawirusa infekuje banki](https://s3.egospodarka.pl/grafika2/banki/Pandemia-koronawirusa-infekuje-banki-229090-150x100crop.jpg)

![Polska na bank. Wywiad z Wojciechem Sobierajem, prezesem Alior Banku [© kevers - Fotolia.com] Polska na bank. Wywiad z Wojciechem Sobierajem, prezesem Alior Banku](https://s3.egospodarka.pl/grafika2/banki/Polska-na-bank-Wywiad-z-Wojciechem-Sobierajem-prezesem-Alior-Banku-169550-150x100crop.jpg)

![Obligacje WIG20 Profit 2 na GPW [© denphumi - Fotolia.com] Obligacje WIG20 Profit 2 na GPW](https://s3.egospodarka.pl/grafika/obligacje-strukturyzowane/Obligacje-WIG20-Profit-2-na-GPW-iQjz5k.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Jakie mieszkanie kupimy przy obecnej zdolności kredytowej? [© Freepik] Jakie mieszkanie kupimy przy obecnej zdolności kredytowej?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jakie-mieszkanie-kupimy-przy-obecnej-zdolnosci-kredytowej-267301-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Jak nie paść ofiarą phishingu na wakacjach? [© Freepik] Jak nie paść ofiarą phishingu na wakacjach?](https://s3.egospodarka.pl/grafika2/phishing/Jak-nie-pasc-ofiara-phishingu-na-wakacjach-267310-150x100crop.jpg)

![Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania? [© Freepik] Gdzie w Polsce największe prawdopodobieństwo włamania do mieszkania?](https://s3.egospodarka.pl/grafika2/kradziez-z-wlamaniem/Gdzie-w-Polsce-najwieksze-prawdopodobienstwo-wlamania-do-mieszkania-267304-150x100crop.jpg)

![Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże [© Freepik] Kompetencje cyfrowe musisz nabyć na własną rękę. Państwo ci nie pomoże](https://s3.egospodarka.pl/grafika2/kompetencje-cyfrowe/Kompetencje-cyfrowe-musisz-nabyc-na-wlasna-reke-Panstwo-ci-nie-pomoze-267302-150x100crop.jpg)

![Nastroje konsumenckie Polaków lepsze w VI 2025 [© Freepik] Nastroje konsumenckie Polaków lepsze w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumenckie-Polakow-lepsze-w-VI-2025-267309-150x100crop.jpg)

![Praca dla nieletnich - bezpieczna i zgodna z prawem [© Freepik] Praca dla nieletnich - bezpieczna i zgodna z prawem](https://s3.egospodarka.pl/grafika2/praca-dla-nieletnich/Praca-dla-nieletnich-bezpieczna-i-zgodna-z-prawem-267305-150x100crop.jpg)

![Reputacja i dowód społeczny. Tak się podbija zagraniczny rynek e-commerce [© Freepik] Reputacja i dowód społeczny. Tak się podbija zagraniczny rynek e-commerce](https://s3.egospodarka.pl/grafika2/zakupy-za-granica/Reputacja-i-dowod-spoleczny-Tak-sie-podbija-zagraniczny-rynek-e-commerce-267299-150x100crop.jpg)

![Sztuczna inteligencja przeszkadza i pomaga [© Freepik] Sztuczna inteligencja przeszkadza i pomaga](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-przeszkadza-i-pomaga-267298-150x100crop.jpg)