Obligacja strukturyzowana WIG20 Profit 3

2009-12-07 10:50

3 grudnia 2009 r. na Giełdzie Papierów Wartościowych w Warszawie zadebiutowała nowa obligacja strukturyzowana - WIG20 Profit 3 - wyemitowana przez SecurAsset S.A. Jest to ósmy produkt strukturyzowany tego emitenta notowany na GPW.

Przeczytaj także: Obligacje strukturyzowane - nowość GPW

Oferującym Obligację jest Dom Maklerski BZ WBK S.A., a ich emitentem jest SecurAsset S.A. – niezależna w stosunku do Banku Zachodniego WBK S.A. spółka inwestycyjna, zarejestrowana w Luksemburgu.Okres inwestycji w Obligacje wynosi 2 lata, natomiast minimalna kwota, jaką można zainwestować, to 1000 zł.

Główne cechy instrumentu:

- 100% ochrona kapitału – w przypadku niespełnienia warunków, od których uzależniona jest wypłata kuponu, zapewniony jest zwrot całości zainwestowanych środków w terminie wykupu, czego nie można oczekiwać w przypadku inwestowania w akcje lub zakupu jednostek funduszy inwestycyjnych.

- Szansa na dobre wyniki – oczekiwany zysk z inwestycji w wysokości 21% jest znacznie wyższy niż w przypadku większości lokat bankowych.

- Płynność inwestycji – planowane jest wprowadzenie Obligacji do obrotu na Giełdzie Papierów Wartościowych w Warszawie w celu umożliwienia sprzedaży Obligacji po ich cenie rynkowej przed terminem wykupu. Należy jednak zwrócić uwagę na fakt, iż w przypadku wystąpienia możliwości sprzedaży Obligacji przed terminem wykupu inwestor nie jest objęty 100% ochroną kapitału, o której mowa powyżej, oraz na fakt, iż zbywalność Obligacji przed dniem faktycznego wprowadzenia do obrotu na GPW może być ograniczona.

- Dywersyfikacja – udział w ofercie i zakup Obligacji może stanowić element dywersyfikacji środków inwestora zdeponowanych na różnych lokatach lub w różnych jednostkach funduszy inwestycyjnych.

- Brak opłat przy nabyciu – przy nabywaniu Obligacji w ramach oferty publicznej od inwestora nie są pobierane żadne opłaty i prowizje.

Jak wygląda sposób inwestowania pieniędzy oraz obliczania wyniku z inwestycji?

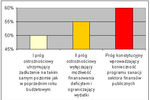

Wypłata kuponu uzależniona jest od wyniku indeksu WIG20. Odzwierciedla on notowania 20 największych spółek obecnych na GPW. W przypadku wzrostu indeksu, o co najmniej 10% w każdym z kolejnych dwóch lat inwestycji, możliwe będzie otrzymanie w terminie wykupu kuponu w wysokości 21%. Jeśli warunek ten nie zostanie spełniony i po upływie roku od rozpoczęcia inwestycji indeks WIG20 nie wzrośnie o co najmniej 10% albo w przypadku odpowiedniego wzrostu w pierwszym roku nie wzrośnie o co najmniej 10% w ciągu drugiego roku, wypłata kuponu w wysokości 21% nadal będzie możliwa. W obu przypadkach warunkiem wypłaty kuponu będzie całościowy wzrost wspomnianego indeksu po dwóch latach inwestycji o co najmniej 50%. W przypadku gdy żaden z powyższych warunków nie zostanie spełniony, zapewniony zostanie zwrot 100% zainwestowanego kapitału w terminie wykupu. Dniami, w których dokonywane będą pomiary wzrostu indeksu WIG20 oraz oceniany będzie stopień spełnienia warunków, o których mowa powyżej, będą: 17.11.2010 r. oraz 17.11.2011 r. Poziom początkowy indeksu ustalony będzie w dniu rozpoczęcia inwestycji, to znaczy 17.11.2009 r.

Przeczytaj także:

![GPW we IX 2024 r. Duże wzrosty Głównym Rynku [© vecstock na Freepik] GPW we IX 2024 r. Duże wzrosty Głównym Rynku]() GPW we IX 2024 r. Duże wzrosty Głównym Rynku

GPW we IX 2024 r. Duże wzrosty Głównym Rynku

![GPW we IX 2024 r. Duże wzrosty Głównym Rynku [© vecstock na Freepik] GPW we IX 2024 r. Duże wzrosty Głównym Rynku](https://s3.egospodarka.pl/grafika2/GPW/GPW-we-IX-2024-r-Duze-wzrosty-Glownym-Rynku-262413-150x100crop.jpg) GPW we IX 2024 r. Duże wzrosty Głównym Rynku

GPW we IX 2024 r. Duże wzrosty Głównym Rynku

oprac. : Katarzyna Sikorska / eGospodarka.pl

Więcej na ten temat:

obligacje strukturyzowane, WIG20 Profit 3, GPW, obligacje, produkty strukturyzowane

![GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9% [© rawpixel.com na Freepik] GPW w VIII 2024 r. Na Głównym Rynku wzrost o 25,1% r/r, na NewConnect spadek o 43,9%](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VIII-2024-r-Na-Glownym-Rynku-wzrost-o-25-1-r-r-na-NewConnect-spadek-o-43-9-261875-150x100crop.jpg)

![GPW w VII 2024 r. Na Głównym Rynku wzrost o 23,3% r/r [© rawpixel.com na Freepik] GPW w VII 2024 r. Na Głównym Rynku wzrost o 23,3% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VII-2024-r-Na-Glownym-Rynku-wzrost-o-23-3-r-r-261273-150x100crop.jpg)

![GPW w VI 2024 r. Na Głównym Rynku spadek o 2,4% r/r, a na NewConnect o 34,2% r/r [© xy - Fotolia.com] GPW w VI 2024 r. Na Głównym Rynku spadek o 2,4% r/r, a na NewConnect o 34,2% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-VI-2024-r-Na-Glownym-Rynku-spadek-o-2-4-r-r-a-na-NewConnect-o-34-2-r-r-260618-150x100crop.jpg)

![GPW w IV 2024 r. Wzrost na Głównym Rynku o 78,5% r/r [© adrian_ilie825 - Fotolia.com] GPW w IV 2024 r. Wzrost na Głównym Rynku o 78,5% r/r](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-IV-2024-r-Wzrost-na-Glownym-Rynku-o-78-5-r-r-259535-150x100crop.jpg)

![GPW w III 2024 r. Wzrost na Głównym Rynku, spadek na NewConnect [© nanantachoke - Fotolia.com] GPW w III 2024 r. Wzrost na Głównym Rynku, spadek na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-III-2024-r-Wzrost-na-Glownym-Rynku-spadek-na-NewConnect-258936-150x100crop.jpg)

![GPW w II 2024 r. Wzrosty na Głównym Rynku i na NewConnect [© AshDesign - Fotolia.com] GPW w II 2024 r. Wzrosty na Głównym Rynku i na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-II-2024-r-Wzrosty-na-Glownym-Rynku-i-na-NewConnect-258345-150x100crop.jpg)

![GPW w I 2024 r. Spadki na Głównym Rynku i na NewConnect [© adrian_ilie825 - Fotolia.com] GPW w I 2024 r. Spadki na Głównym Rynku i na NewConnect](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-I-2024-r-Spadki-na-Glownym-Rynku-i-na-NewConnect-257770-150x100crop.jpg)

![GPW w XII 2023 r. Na Głównym Rynku wzrost o 39,4%, na NewConnect spadek o 21,2% rdr [© adrian_ilie825 - Fotolia.com] GPW w XII 2023 r. Na Głównym Rynku wzrost o 39,4%, na NewConnect spadek o 21,2% rdr](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-XII-2023-r-Na-Glownym-Rynku-wzrost-o-39-4-na-NewConnect-spadek-o-21-2-rdr-257121-150x100crop.jpg)

![GPW w XI 2023 r. Na NewConnect wzrost o 33,5% rdr [© Travis - Fotolia.com] GPW w XI 2023 r. Na NewConnect wzrost o 33,5% rdr](https://s3.egospodarka.pl/grafika2/GPW/GPW-w-XI-2023-r-Na-NewConnect-wzrost-o-33-5-rdr-256492-150x100crop.jpg)

![Usługi maklerskie 2009 [© denphumi - Fotolia.com] Usługi maklerskie 2009](https://s3.egospodarka.pl/grafika/uslugi-maklerskie/Uslugi-maklerskie-2009-iQjz5k.jpg)

![Od Wall Street po waluty: 10 największych niespodzianek na rynkach finansowych w 2025 roku [© pexels] Od Wall Street po waluty: 10 największych niespodzianek na rynkach finansowych w 2025 roku](https://s3.egospodarka.pl/grafika2/rynek-finansowy/Od-Wall-Street-po-waluty-10-najwiekszych-niespodzianek-na-rynkach-finansowych-w-2025-roku-270218-150x100crop.jpg)

![Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania [© pexels] Lokaty i konta oszczędnościowe w grudniu: rekord popularności mimo spadającego oprocentowania](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Lokaty-i-konta-oszczednosciowe-w-grudniu-rekord-popularnosci-mimo-spadajacego-oprocentowania-270197-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze? [© georgejmclittle - Fotolia.com] Skuteczny mailing. Jaka lista mailingowa i targetowanie będą najlepsze?](https://s3.egospodarka.pl/grafika2/mailing/Skuteczny-mailing-Jaka-lista-mailingowa-i-targetowanie-beda-najlepsze-216468-150x100crop.jpg)

![Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania [© wygenerowane przez AI] Składka zdrowotna 2026: wyższe obciążenia dla przedsiębiorców i nowe zasady wyliczania](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Skladka-zdrowotna-2026-wyzsze-obciazenia-dla-przedsiebiorcow-i-nowe-zasady-wyliczania-270001-150x100crop.jpg)

![5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025] 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]](https://s3.egospodarka.pl/grafika2//5-Najlepszych-Programow-do-Ksiegowosci-w-Chmurze-Ranking-i-Porownanie-2025-270016-50x33crop.png) 5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

5 Najlepszych Programów do Księgowości w Chmurze - Ranking i Porównanie [2025]

![Mapa zadłużenia Polski: gdzie Polacy mają największe długi? [© pixabay] Mapa zadłużenia Polski: gdzie Polacy mają największe długi?](https://s3.egospodarka.pl/grafika2/dlugi/Mapa-zadluzenia-Polski-gdzie-Polacy-maja-najwieksze-dlugi-269943-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Obroty na giełdzie: skoki bywają przestrogą [© Julien Eichinger - Fotolia.com] Obroty na giełdzie: skoki bywają przestrogą](https://s3.egospodarka.pl/grafika2/GPW/Obroty-na-gieldzie-skoki-bywaja-przestroga-97417-150x100crop.jpg)

![Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody? [© wygenerowane przez AI] Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody?](https://s3.egospodarka.pl/grafika2/leasing-samochodu/Obnizka-stop-procentowych-NBP-jak-zmienily-sie-raty-za-nowe-i-uzywane-samochody-267629-150x100crop.png)

![Mały ZUS Plus od 2026 roku: nowe zasady, dłuższa ulga i ważne terminy [© wygenerowane przez AI] Mały ZUS Plus od 2026 roku: nowe zasady, dłuższa ulga i ważne terminy](https://s3.egospodarka.pl/grafika2/preferencyjne-skladki/Maly-ZUS-Plus-od-2026-roku-nowe-zasady-dluzsza-ulga-i-wazne-terminy-270249-150x100crop.jpg)

![Terminy podatkowe w styczniu - kalendarz obowiązków podatnika i przedsiębiorcy [© wygenerowane przez AI] Terminy podatkowe w styczniu - kalendarz obowiązków podatnika i przedsiębiorcy](https://s3.egospodarka.pl/grafika2/terminy-podatkowe/Terminy-podatkowe-w-styczniu-kalendarz-obowiazkow-podatnika-i-przedsiebiorcy-270248-150x100crop.jpg)

![Cupra Terramar 2.0 TSI DSG 4Drive - test rodzinnego SUV-a z hiszpańskim charakterem [© Wojciech Krzemiński] Cupra Terramar 2.0 TSI DSG 4Drive - test rodzinnego SUV-a z hiszpańskim charakterem](https://s3.egospodarka.pl/grafika2/Cupra-Terramar/Cupra-Terramar-2-0-TSI-DSG-4Drive-test-rodzinnego-SUV-a-z-hiszpanskim-charakterem-270231-150x100crop.jpg)

![Nowa era rynku nieruchomości: 9 prognoz na 2026 rok [© pexels] Nowa era rynku nieruchomości: 9 prognoz na 2026 rok](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Nowa-era-rynku-nieruchomosci-9-prognoz-na-2026-rok-270184-150x100crop.jpg)