Emerytury: załóż IKE jak najwcześniej

2009-12-09 01:05

Przeczytaj także: Oszczędzanie na emeryturę: nie licz na ZUS

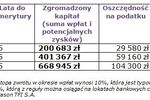

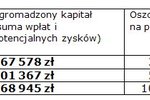

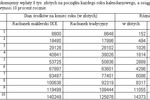

Legg Mason TFI podaje, iż według corocznego raportu przygotowywanego przez Komisję Nadzoru Finansowego, w programie umożliwiającym dodatkowe oszczędzanie na czas emerytury - IKE - uczestniczyło jedynie 5% społeczeństwa (stan na koniec pierwszego półrocza 2009 roku). Fakt, że od roku 2006 dynamika otwieranych Indywidualnych Kont Emerytalnych wyraźnie się zmniejsza, również nie napawa optymizmem. Maleje też ogólna liczba kont indywidualnych (z 915 492 IKE w grudniu 2007 roku do 853 832 IKE na koniec 2008 roku). W świetle tych danych bardzo słabo wypada grupa najmłodszych Polaków. Nie licząc osób w wieku powyżej 60 lat, osoby do 30 roku życia są najskromniej reprezentowane wśród założycieli IKE. Na 31 grudnia 2008 roku tylko jedna osoba na 10 miała IKE poniżej 30 lat. Nic nie wskazuje na to, by w 2009 roku sytuacja zmieniła się na lepsze.Tymczasem, zdaniem Legg Mason TFI, Indywidualne Konto Emerytalne dla 20- czy 30-latka to najbardziej korzystny sposób oszczędzania na emeryturę spośród dostępnych na rynku rozwiązań. Wbrew potocznej opinii, założenie takiego konta nie wiąże się z dużymi wyrzeczeniami, a jego prowadzenie nie jest obciążone dodatkowymi kosztami. W rzeczywistości można je traktować podobnie jak konto osobiste lub lokatę, z której w razie nagłej nieprzewidzianej potrzeby można wypłacić zgromadzone oszczędności. W określonych przypadkach możemy zawiesić wpłaty lub przenieść środki z IKE na inny rachunek. Ustawodawca przewidział także możliwość jego likwidacji. Jeśli jednak uda się utrzymać swoje IKE zgodnie z jego przeznaczeniem i zasadami, zyski z IKE są zabezpieczone przed podatkiem od dochodów kapitałowych, czyli tzw. podatkiem Belki. Jest to istotne, gdyż przy wysokości 19% w przeciągu kilkudziesięcioletniej historii wpłacania środków na IKE, podatek może nam dać dodatkowe oszczędności w wysokości kilkudziesięciu, a nawet kilkuset tysięcy złotych. Warunkiem jest oczywiście nielikwidowanie konta przed rozpoczęciem wieku emerytalnego (55 lub 60 lat).

Eksperci zauważają, iż Osoba, która ma dziś 30 lat i zacznie wpłacać na IKE miesięcznie 400 zł (połowa tegorocznego limitu wpłat na IKE), w dniu przejścia na emeryturę ma szansę uzbierania kapitału w wysokości aż 1,4 mln złotych (zakładając, że stopa zwrotu będzie wynosiła +12% średniorocznie). Może to dać po przejściu na emeryturę dodatkowy zastrzyk gotówki w wysokości ok. 6 800 zł miesięcznie przez kolejne 25 lat. Ponadto system wpłat na IKE jest bardzo elastyczny. Nie ma jednej ustalonej kwoty, jaką należy uiszczać miesięcznie. Istnieje jedynie maksymalny roczny pułap sumy wpłat, którego nie można przekroczyć. Ustawowo jest on określony na 150% średniego miesięcznego wynagrodzenia w kraju.

- Świadomość Polaków w zakresie emerytur jest znikoma. Aż 73% z nas uważa, że za sytuację finansową emerytów powinno odpowiadać wyłącznie państwo. 64% zaś nie posiada żadnych oszczędności na przyszłość – mówi Jacek Treumann, Członek Zarządu Legg Mason TFI. - Aby uniknąć rozczarowania wysokością swojej przyszłej emerytury, musimy zadbać o nią sami. Dotyczy to szczególnie osób zarabiających powyżej 5 tys. zł i pragnących utrzymać co najmniej taką sama stopę życiową po przejściu w stan spoczynku zawodowego. Wysokość uposażenia, jakie państwo i otwarte fundusze emerytalne będą w stanie im zaoferować w ramach I i II filaru emerytalnego, zmusza do radykalnego obniżenia swojego standardu życia. Odpowiednio prowadzone IKE powinno wyeliminować ten problem całkowicie – dodaje Jacek Treumann.

Według ekspertów wydaje się więc, że problem braku popularności IKE pośród młodych osób nie tkwi w jego specyfice, ale w niskiej świadomości społecznej w zakresie emerytur. Także po stronie sprzedających te usługi nie ma dużej presji na popularyzowanie produktów z obrębu III filaru. Trzeba również rozwiązać dylemat: w jaki sposób zachęcić młodą osobę, nastawioną konsumpcyjnie, do zrezygnowania z części swoich dochodów na poczet zysku, który uzyska dopiero po kilkudziesięciu latach?

Legg Mason TFI uważa, iż skoro sama perspektywa dużych, choć odległych zysków nie wpłynęła dotąd na postawę osób urodzonych po 1980 roku, należy podjąć inne działania zachęcające do oszczędzania na swoją przyszłość. Koniecznym warunkiem rozwiązania zaistniałego impasu jest ciągła edukacja i podnoszenie samoświadomości tej grupy. Tak, aby określenie ich przyszłych oczekiwań finansowych spotkało się z ofertą jaką proponuje prowadzący IKE. Niektóre instytucje finansowe w Polsce powoli diagnozują tę kwestię.

- W swojej działalności nie skupiamy się jedynie na własnych wynikach finansowych. Naszym przesłaniem jest uczulenie społeczeństwa na skutki braku zabezpieczenia finansowego w przyszłości. Chcielibyśmy wraz z instytucjami zrzeszającymi pracodawców edukować naszych rodaków i apelować, że o emeryturze musimy myśleć już dziś, a nie kilka lat przed jej rozpoczęciem - podkreśla Jacek Treumann z Legg Mason TFI.

![IKE nadal zbyt mało popularne w Polsce [© Freepik] IKE nadal zbyt mało popularne w Polsce](https://s3.egospodarka.pl/grafika2/IKE/IKE-nadal-zbyt-malo-popularne-w-Polsce-266831-150x100crop.jpg) IKE nadal zbyt mało popularne w Polsce

IKE nadal zbyt mało popularne w Polsce

oprac. : Regina Anam / eGospodarka.pl

![Limit wpłat na IKE bez zmian w 2010? [© denphumi - Fotolia.com] Limit wpłat na IKE bez zmian w 2010?](https://s3.egospodarka.pl/grafika/IKE/Limit-wplat-na-IKE-bez-zmian-w-2010-iQjz5k.jpg)

![Co czeka Indywidulane Konta Emerytalne? [© denphumi - Fotolia.com] Co czeka Indywidulane Konta Emerytalne?](https://s3.egospodarka.pl/grafika/IKE/Co-czeka-Indywidulane-Konta-Emerytalne-iQjz5k.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Czy jesteśmy gotowi na kredyt hipoteczny z AI? [© Freepik] Czy jesteśmy gotowi na kredyt hipoteczny z AI?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny-kupno-mieszkania/Czy-jestesmy-gotowi-na-kredyt-hipoteczny-z-AI-267666-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju [© sasun Bughdaryan - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych jeszcze w maju](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-jeszcze-w-maju-266937-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

![Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik] Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści? [© Freepik]](https://s3.egospodarka.pl/grafika2/ceny-mieszkan/Od-dzisiaj-ceny-mieszkan-musza-byc-jawne-Mamy-oczekiwac-samych-korzysci-267695-50x33crop.jpg) Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

Od dzisiaj ceny mieszkań muszą być jawne. Mamy oczekiwać samych korzyści?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-150x100crop.jpg)

![Czterodniowy tydzień pracy coraz bliżej? Sprawdź, co sądzą Polacy [© freepik] Czterodniowy tydzień pracy coraz bliżej? Sprawdź, co sądzą Polacy](https://s3.egospodarka.pl/grafika2/skrocenie-czasu-pracy/Czterodniowy-tydzien-pracy-coraz-blizej-Sprawdz-co-sadza-Polacy-267720-150x100crop.jpg)

![YouTube wprowadza nowy podział widzów - co oznacza dla twórców i marek? [© wygenerowane przez AI] YouTube wprowadza nowy podział widzów - co oznacza dla twórców i marek?](https://s3.egospodarka.pl/grafika2/YouTube/YouTube-wprowadza-nowy-podzial-widzow-co-oznacza-dla-tworcow-i-marek-267719-150x100crop.png)

![Nieruchomości komercyjne: logistyka błyszczy, biura odbijają [© Freepik] Nieruchomości komercyjne: logistyka błyszczy, biura odbijają](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Nieruchomosci-komercyjne-logistyka-blyszczy-biura-odbijaja-267721-150x100crop.jpg)

![Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów [© Freepik] Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów](https://s3.egospodarka.pl/grafika2/podroze/Za-co-Polacy-kochaja-kolej-Nowy-raport-ujawnia-rekordy-i-zwyczaje-pasazerow-267722-150x100crop.jpg)

![Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach [© wygenerowane przez AI] Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach](https://s3.egospodarka.pl/grafika2/Grok/Nowa-era-AI-Grok-4-0-wyprzedza-GPT-4o-i-Claude-Opus-4-w-kluczowych-testach-267717-150x100crop.png)

![Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025 [© wygenerowane przez AI] Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Czy-w-duzych-firmach-naprawde-zarabia-sie-wiecej-Analiza-raportu-placowego-wiosna-lato-2025-267715-150x100crop.png)