Kolejne debiuty na GPW i NewConnect

2009-12-23 07:25

We wtorek, 22 grudnia 2009 r. na Głównym Rynku GPW zadebiutowała spółka Intakus SA. Jest to 13. w tym roku debiut akcji spółki na Głównym Rynku GPW oraz 379. emitent notowany na tym rynku. Tego samego dnia, na NewConnect, zadebiutowała East Pictures SA. Jest to 26. w tym roku debiut akcji spółki na alternatywnym rynku GPW oraz 107. emitent notowany na tym rynku.

Przeczytaj także: Nowe debiuty na GPW i NewConnect

Intakus S.A.Historia Emitenta sięga 1988 r., kiedy to powstał Zakład Budowlany Bogdana Ludkowskiego we Wrocławiu. INTAKUS w trakcie swojej 20-letniej działalności zaprojektował i wybudował ponad 2000 mieszkań na terenie miasta Wrocławia i Dolnego Śląska. Oprócz tego Grupa zrealizowała wiele obiektów budowlanych o różnorodnej funkcji (zakłady przemysłowe, biurowce, kryte pływalnie, kościoły, hotele, domy opieki społecznej, przychodnie i szpitale itp.).

Przedmiot działalności Grupy Kapitałowej, w skład której wchodzi emitent, obejmuje:

- usługi związane z wykonawstwem obiektów budowlanych,

- usług pomocnicze,

- zarządzanie nieruchomościami,

- działalność publiczna.

Po rejestracji podwyższenia kapitału zakładowego do obrotu wprowadzonych zostanie 14.500.000 akcji zwykłych na okaziciela serii C, D.

Publiczna Subskrypcja wyniesie od 2.500.000 do 4.000.000 akcji nowej emisji serii D, przy cenie emisyjnej równej kursowi odniesienia, tj. 2,20 zł.

Oferta Publiczna przeprowadzona została bez podziału na transze. Przydział akcji nastąpił z wykorzystaniem systemu informatycznego GPW.

Wartość emisji akcji serii D wynosi 5.500.000 zł.

East Pictures S.A.

East Pictures S.A. została zawiązana w dniu 12 sierpnia 2009 r. Inicjatywa zawiązania Spółki powstała po ukończeniu produkcji filmu „Ciacho”, ze strony kluczowych osób zaangażowanych w ten projekt, tj. pana Patryka Vegi (reżyser, producent), Pana Marcina Pliszkiewicza (odpowiedzialny za promocję i marketing) i Pana Tomasza Tokarskiego (odpowiedzialnego za finansowanie).

Spółka rozpoczyna działalność jako fundusz filmowy, inwestujący w komercyjne projekty filmowe i czerpiący przychody z wpływów z filmów, dla których Emitent będzie inwestorem. Podstawowym przedmiotem działalności Spółki jest organizowanie finansowania przeznaczonego na produkcję filmową.

Oferta prywatna składa się na akcje serii B.

Podwyższenie kapitału zakładowego, w drodze subskrypcji prywatnej, 50.000 akcji zwykłych na okaziciela serii B, o wartości nominalnej 0,20 zł.

Cena emisyjna akcji serii B została ustalona na poziomie 10 zł.

Subskrypcja prywatna odbywała się w dniach 20 listopada – 28 listopada 2009 r.

W wyniku zawarcia umów objęcia akcji, skutecznie objęte i opłacone zostały wszystkie emitowane akcje, tj. 50.000 akcji serii B. Akcje zostały objęte przez 10 osób fizycznych.

Łączne wypływy do Spółki z tytułu emisji akcji serii B wyniosły 500.000 zł.

Przeczytaj także:

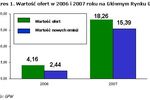

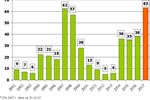

![Debiuty 2007 na GPW i NewConnect Debiuty 2007 na GPW i NewConnect]() Debiuty 2007 na GPW i NewConnect

Debiuty 2007 na GPW i NewConnect

Debiuty 2007 na GPW i NewConnect

Debiuty 2007 na GPW i NewConnect

oprac. : Regina Anam / eGospodarka.pl

![Polska Grupa Odlewnicza SA na GPW [© denphumi - Fotolia.com] Polska Grupa Odlewnicza SA na GPW](https://s3.egospodarka.pl/grafika/GPW/Polska-Grupa-Odlewnicza-SA-na-GPW-iQjz5k.jpg)

![Debiut ZAMET INDUSTRY SA na GPW [© denphumi - Fotolia.com] Debiut ZAMET INDUSTRY SA na GPW](https://s3.egospodarka.pl/grafika/GPW/Debiut-ZAMET-INDUSTRY-SA-na-GPW-iQjz5k.jpg)

![Debiut Raiffeisen Centrobank AG na GPW [© denphumi - Fotolia.com] Debiut Raiffeisen Centrobank AG na GPW](https://s3.egospodarka.pl/grafika/GPW/Debiut-Raiffeisen-Centrobank-AG-na-GPW-iQjz5k.jpg)

![Debiut na GPW spółki ABC Data SA [© denphumi - Fotolia.com] Debiut na GPW spółki ABC Data SA](https://s3.egospodarka.pl/grafika/GPW/Debiut-na-GPW-spolki-ABC-Data-SA-iQjz5k.jpg)

![Debiut na GPW spółki LST Capital SA [© denphumi - Fotolia.com] Debiut na GPW spółki LST Capital SA](https://s3.egospodarka.pl/grafika/GPW/Debiut-na-GPW-spolki-LST-Capital-SA-iQjz5k.jpg)

![Debiut na GPW spółki Kulczyk Oil Ventures Inc. [© denphumi - Fotolia.com] Debiut na GPW spółki Kulczyk Oil Ventures Inc.](https://s3.egospodarka.pl/grafika/Kulczyk-Oil-Ventures/Debiut-na-GPW-spolki-Kulczyk-Oil-Ventures-Inc-iQjz5k.jpg)

![Debiut na GPW spółki DSS SA [© denphumi - Fotolia.com] Debiut na GPW spółki DSS SA](https://s3.egospodarka.pl/grafika/Dolnoslaskie-Surowce-Skalne/Debiut-na-GPW-spolki-DSS-SA-iQjz5k.jpg)

![Debiut na GPW spółki PRAGMA INKASO SA [© denphumi - Fotolia.com] Debiut na GPW spółki PRAGMA INKASO SA](https://s3.egospodarka.pl/grafika/GPW/Debiut-na-GPW-spolki-PRAGMA-INKASO-SA-iQjz5k.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)