Fundusze inwestycyjne: jakie wybrać w 2010?

2010-01-06 01:10

Przeczytaj także: Fundusze inwestycyjne odżywają

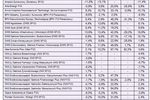

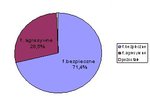

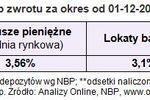

Paniczna wyprzedaż pod koniec 2008 roku doprowadziła do znaczącego odchylenia wycen aktywów od poziomu równowagi. Wbrew dominującemu wtedy czarnowidztwu, początek 2009 roku przyniósł jednak pierwsze sygnały odbijania się światowej gospodarki od dna. Głównie dzięki rządowym programom antykryzysowym i ekspansywnej polityce pieniężnej, która sprowadziła koszt kapitału do rekordowo niskich poziomów, ale wywołała też wzrost oczekiwań inflacyjnych oraz obawy o kondycję dolara. Mieszanka tych czynników stworzyła środowisko sprzyjające dynamicznym wzrostom cen niemal wszystkich grup ryzykownych aktywów. Poczynając od akcji, poprzez złoto, surowce przemysłowe i rolnicze czy też bardziej ryzykowne obligacje (obligacje korporacyjne i emitowane przez kraje zaliczane do rynków wschodzących).Początek roku 2010 z co najmniej trzech powodów wygląda odmiennie. Po pierwsze, ceny większości aktywów, po dynamicznych wzrostach, wydaje się, że wróciły do poziomu równowagi. Po drugie, czarnowidztwo analityków zostało zastąpione stonowanym optymizmem. Po trzecie, chociaż nadal powszechne są obawy o siłę amerykańskiej waluty, to końcówka roku przyniosła silne umocnienie dolara, w którym można się nawet dopatrywać sygnałów zmiany trendu. Główne światowe stopy procentowe zapewne pozostaną na niskim poziomie jeszcze przez jakiś czas. Oczekuje się jednak, że w największych gospodarkach globu zaczną one być podwyższane pod koniec roku. Proces wychodzenia światowej gospodarki z kryzysu, kontynuacja ożywienia, pozostają najbardziej prawdopodobnym scenariuszem. Ale też wciąż aktualnych jest wiele czynników ryzyka. Wysokie zadłużenie i deficyty większości państw naszego globu, ciągle duże bezrobocie mogące negatywnie wpływać na popyt konsumpcyjny oraz rosnący odsetek złych kredytów w bankach ciągle niepokoją ekonomistów. Takie środowisko nie powinno sprzyjać kontynuacji jednostajnego, dynamicznego ruchu w górę cen większości aktywów. Rynki aktywów ryzykownych raczej pozostaną w długoterminowym trendzie wzrostowym, ale trendy średnioterminowe mogą okazać się bardziej zróżnicowane. Możliwe są głębsze korekty spadkowe, a w skali całego roku chyba nie należy oczekiwać ekstremalnie wysokich stóp zwrotu z inwestycji w fundusze. Jak w takim razie skonstruować portfel funduszy na 2010 rok?

Kraje BRIC raczej nie powtórzą sukcesu z ubiegłego roku

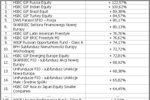

Rok 2009 zdecydowanie należał do funduszy inwestujących w krajach BRIC (Brazylia, Rosja, Indie, Chiny). Czy podobnie będzie w roku bieżącym? Wydaje się, że nie. BRIC to czwórka krajów, w stronę których z roku na rok przesuwać się będzie środek ciężkości światowego PKB. Z tego powodu powinny znaleźć się w każdym długoterminowym portfelu inwestycyjnym. Jednak dynamiczna zwyżka cen akcji w ubiegłym roku spowodowała, że ich wyceny nie są już tak atrakcyjne. Co najwyżej znajdują się gdzieś w punkcie równowagi. Dlatego też trudno w ich przypadku oczekiwać w skali bieżącego roku stóp zwrotu większych niż przeciętne dla tego typu rynków, czyli ok. 10-15%. To właściwie nic w porównaniu z wynikami ubiegłego roku, gdy wiele funduszy inwestujących w tym rejonie zyskało więcej niż 100%. Z powodu tych dynamicznych zwyżek wzrasta także znacząco ryzyko sporej korekty.

Możliwa rehabilitacja funduszy zarządzanych aktywnie

2009 był niezbyt dobrym rokiem dla funduszy inwestujących aktywnie. Znaczącej większości dostępnych na naszym rynku funduszy aktywnej alokacji lub funduszy zbliżonych do hedgingowych nie udało się osiągnąć wyników lepszych od indeksów giełd akcji. W niektórych przypadkach mieliśmy wręcz do czynienia ze spektakularnymi porażkami. To, że większość zarządzanych aktywnie funduszy jest gorsza od średniej, którą reprezentują giełdowe indeksy, nie powinno dziwić. Już same zasady statystyki mówią nam, że przeważnie w badanej populacji (z wyjątkiem np. populacji o ekstremalnie skośnych rozkładach) zdecydowana większość po prostu nie może być lepsza od średniej. W przypadku strategii aktywnych dochodzą do tego zwiększone koszty transakcyjne, czy też nieuchronne koszty podejmowania, przynajmniej od czasu do czasu, błędnych decyzji. Poprzedni rok był też dla strategii aktywnych dodatkowo trudny z powodu niemal jednostajnych zwyżek większości indeksów. W takich warunkach naprawdę trudno wygrać z rynkiem. Strategie aktywne lubią bardziej zmienne scenariusze. Z tego też powodu w roku bieżącym nie należy zupełnie skreślać inwestujących aktywnie funduszy. Trendy na giełdach w 2010 będą prawdopodobnie bardziej zmienne.

Nowe fundusze sektorowe w ofercie TFI

Nowe fundusze sektorowe w ofercie TFI

oprac. : Rafał Lerski / expander

![Fundusze inwestycyjne: opłacalne czy nie? [© denphumi - Fotolia.com] Fundusze inwestycyjne: opłacalne czy nie?](https://s3.egospodarka.pl/grafika/fundusze-inwestycyjne/Fundusze-inwestycyjne-oplacalne-czy-nie-iQjz5k.jpg)

![Fundusze inwestycyjne: od czego zależą ich wyniki? [© apops - Fotolia.com] Fundusze inwestycyjne: od czego zależą ich wyniki?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-fundusze/Fundusze-inwestycyjne-od-czego-zaleza-ich-wyniki-158641-150x100crop.jpg)

![Fundusze akcji polskich: TFI każą sobie słono płacić [© apops - Fotolia.com] Fundusze akcji polskich: TFI każą sobie słono płacić](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-akcji-polskich-TFI-kaza-sobie-slono-placic-142407-150x100crop.jpg)

![Fundusze polskich akcji: 5 najlepszych [© Sebastian Duda - Fotolia.com] Fundusze polskich akcji: 5 najlepszych](https://s3.egospodarka.pl/grafika2/fundusze-akcji/Fundusze-polskich-akcji-5-najlepszych-131550-150x100crop.jpg)

![Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody? [© wygenerowane przez AI] Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody?](https://s3.egospodarka.pl/grafika2/leasing-samochodu/Obnizka-stop-procentowych-NBP-jak-zmienily-sie-raty-za-nowe-i-uzywane-samochody-267629-150x100crop.png)

![Kredyt we frankach: co zmienia wyrok TSUE z 19 czerwca 2025? [© Freepik] Kredyt we frankach: co zmienia wyrok TSUE z 19 czerwca 2025?](https://s3.egospodarka.pl/grafika2/kredyty-frankowe/Kredyt-we-frankach-co-zmienia-wyrok-TSUE-z-19-czerwca-2025-267586-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Przelew zagraniczny - jaką opcję wybrać? [© Pio Si - Fotolia.com] Przelew zagraniczny - jaką opcję wybrać?](https://s3.egospodarka.pl/grafika2/przelewy/Przelew-zagraniczny-jaka-opcje-wybrac-219379-150x100crop.jpg)

![Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023 [© Nejron Photo - Fotolia.com] Delegacje krajowe i zagraniczne: nowe stawki diety przy podróżach służbowych od 29.11.2022 i 01.01.2023](https://s3.egospodarka.pl/grafika2/koszty-podatkowe/Delegacje-krajowe-i-zagraniczne-nowe-stawki-diety-przy-podrozach-sluzbowych-od-29-11-2022-i-01-01-2023-249192-150x100crop.jpg)

![Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI] Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/drapacze-chmur/Ile-kosztuje-mieszkanie-w-najwyzszych-wiezowcach-Polski-Ceny-apartamentow-zapieraja-dech-w-piersiach-podobnie-jak-widoki-267512-50x33crop.png) Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![UODO pyta Sąd Najwyższy o anonimizację charakteru pisma [© freepik] UODO pyta Sąd Najwyższy o anonimizację charakteru pisma](https://s3.egospodarka.pl/grafika2/ochrona-danych/UODO-pyta-Sad-Najwyzszy-o-anonimizacje-charakteru-pisma-267639-150x100crop.jpg)

![Zmęczenie po wakacjach - jak uniknąć pułapek i błędów urlopowych? [© wygenerowane przez AI] Zmęczenie po wakacjach - jak uniknąć pułapek i błędów urlopowych?](https://s3.egospodarka.pl/grafika2/urlop/Zmeczenie-po-wakacjach-jak-uniknac-pulapek-i-bledow-urlopowych-267634-150x100crop.png)

![Kim są polscy NEET, czyli młodzi poza systemem pracy i edukacji [© wygenerowane przez AI] Kim są polscy NEET, czyli młodzi poza systemem pracy i edukacji](https://s3.egospodarka.pl/grafika2/NEET/Kim-sa-polscy-NEET-czyli-mlodzi-poza-systemem-pracy-i-edukacji-267633-150x100crop.png)

![Wakacje w sieci - 5 porad jak zadbać o bezpieczeństwo cyfrowe dziecka [© wygenerowane przez AI] Wakacje w sieci - 5 porad jak zadbać o bezpieczeństwo cyfrowe dziecka](https://s3.egospodarka.pl/grafika2/bezpieczenstwo-dzieci-w-sieci/Wakacje-w-sieci-5-porad-jak-zadbac-o-bezpieczenstwo-cyfrowe-dziecka-267631-150x100crop.png)

![Widełki płacowe to za mało - jak przygotować firmę na nowe przepisy o transparentności wynagrodzeń [© wygenerowane przez AI] Widełki płacowe to za mało - jak przygotować firmę na nowe przepisy o transparentności wynagrodzeń](https://s3.egospodarka.pl/grafika2/jawnosc-wynagrodzen/Widelki-placowe-to-za-malo-jak-przygotowac-firme-na-nowe-przepisy-o-transparentnosci-wynagrodzen-267630-150x100crop.png)