Czy długi państw doprowadzą do ich upadłości?

2010-02-11 12:48

Przeczytaj także: Kryzys finansowy a rynek długu

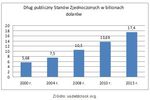

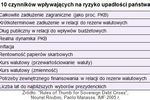

Wydaje się, że są co najmniej dwa powody, by odpowiedzieć na to pytanie przecząco. Po pierwsze firmy, które toną w długach nie mogą w prosty sposób zwiększyć swoich przychodów, rządy zaś mogą podnieść podatki i tą drogą wyprowadzić swoje budżety z tarapatów. Po drugie państwa mają jeszcze prostszy sposób na zredukowanie zadłużenia bez konieczności odstępowania od wypłaty nominału – mogą zwiększyć podaż pieniądza tak, by realna wartość zobowiązań spadła do dającego się tolerować poziomu. Tak zwana monetaryzacja jest częstym w historii sposobem radzenia sobie z problemem nadmiernego zadłużenia. Tak postąpiły po drugiej wojnie światowej min. Japonia i Stany Zjednoczone.

Dlaczego zatem w ogóle ktoś zainteresowany jest kupnem CDS-a, który przecież nie zabezpiecza przed inflacją, gwarantując jedynie wypłatę nominału? Należy zauważyć, że kraje, o których mówimy, mają zadłużenie denominowane w swojej walucie. Czym innym jest dług zagraniczny (np. emitowany przez państwa południowoamerykańskie w dolarach USA) – CDS w takiej sytuacji zabezpiecza całkowicie przed skutkami faktycznej upadłości dłużnika, niezależnie od prowadzonej przezeń polityki monetarnej. Jakie więc mogą stać racje za zakupem CDS-a na dług wewnętrzny takich państw jak Wielka Brytania czy Hiszpania?

Bardzo ciekawej odpowiedzi na to pytanie udzieliła para amerykańskich ekonomistów Carmen Reinhart i Kenneth Rogoff, w artykule z 2008 roku „Zapomniana historia długu wewnętrznego”. Autorzy ci zwracają uwagę, że w literaturze ekonomicznej głównego nurtu panuje konsensus co do szkodliwości wysokiej inflacji dla sektora finansowego i gospodarki w ogóle. Politycy wsłuchujący się w opinię ekspertów niekoniecznie będą skłaniać się ku rozwiązaniu inflacyjnemu. Dodatkowo gwałtownie rośnie rola rządowych instrumentów dłużnych indeksowanych inflacją oraz emitowanych na krótki termin. Koszt wykupu takich papierów przez bank centralny byłby bardzo wysoki – wymagałoby to znacznie wyższej inflacji niż ściągnięcie z rynku długoterminowych obligacji o stałym kuponie.

Reinhart i Rogoff zwracają uwagę na różne sposoby unikania przez rządy spłacenia zadłużenia wewnętrznego – począwszy od tak mało wyrafinowanych jak jednostronne zmniejszenie nominału bądź kuponów (jak pięć razy w Wielkiej Brytanii, ostatni raz w 1932 roku) , skończywszy na manipulacji indeksem cenowym, z którym powiązane były obligacje (jak w Argentynie dwa lata temu). Sprawdzone alternatywy dla zwiększania podaży pieniądza istnieją więc i niewykluczone, że w nieodległej przyszłości któryś z krajów europejskich z nich skorzysta.

Do argumentacji Reinhart i Rogoffa dodać można jeszcze to, że ze względu na nierówne obciążenie długiem, nie wszystkie państwa strefy euro poparłyby rozwiązanie inflacyjne. Grecy czy Włosi nie powinni liczyć, że Niemcy, gdzie inflacja jest od dekad uważana za wroga publicznego numer jeden, narażą na szwank swoją gospodarkę by wyprowadzić z długów swoich biedniejszych sąsiadów. Solidarność europejska (na szczęście) wciąż nie zaszła jeszcze tak daleko, by ratować zbankrutowane rządy kosztem dobrobytu całej unii. Także z tego powodu powinniśmy się przyzwyczaić do myśli o realnej możliwości bankructwa niektórych państw.

Przeczytaj także:

![Jak można wykorzystać Credit Default Swap? Jak można wykorzystać Credit Default Swap?]() Jak można wykorzystać Credit Default Swap?

Jak można wykorzystać Credit Default Swap?

Jak można wykorzystać Credit Default Swap?

Jak można wykorzystać Credit Default Swap?

1 2

oprac. : Maciej Bitner / Wealth Solutions

Więcej na ten temat:

Credit Default Swap, CDS, zakup CDS, bankructwo państwa, polskie obligacje, upadłość państwa, długi państw, zadłużenie krajów rozwiniętych, zadłużenie krajów

![Bankructwo państwa: kto po Grecji? [© denphumi - Fotolia.com] Bankructwo państwa: kto po Grecji?](https://s3.egospodarka.pl/grafika/Grecja/Bankructwo-panstwa-kto-po-Grecji-iQjz5k.jpg)

![Jak naprawić strefę euro? [© denphumi - Fotolia.com] Jak naprawić strefę euro?](https://s3.egospodarka.pl/grafika/strefa-euro/Jak-naprawic-strefe-euro-iQjz5k.jpg)

![Europejska gospodarka zdrowieje? [© Syda Productions - Fotolia.com] Europejska gospodarka zdrowieje?](https://s3.egospodarka.pl/grafika/rozwoj-gospodarczy/Europejska-gospodarka-zdrowieje-d8i3B3.jpg)

![Co zmienią wybory parlamentarne we Włoszech? [© pixabay.com] Co zmienią wybory parlamentarne we Włoszech?](https://s3.egospodarka.pl/grafika2/Wlochy/Co-zmienia-wybory-parlamentarne-we-Wloszech-247967-150x100crop.jpg)

![Czy da się jeszcze zarobić na polskich obligacjach? [© Andrey Popov - Fotolia.com] Czy da się jeszcze zarobić na polskich obligacjach?](https://s3.egospodarka.pl/grafika2/gospodarka-Polski/Czy-da-sie-jeszcze-zarobic-na-polskich-obligacjach-217732-150x100crop.jpg)

![Kredyty konsumpcyjne wg KNF [© denphumi - Fotolia.com] Kredyty konsumpcyjne wg KNF](https://s3.egospodarka.pl/grafika/kredyty-konsumpcyjne/Kredyty-konsumpcyjne-wg-KNF-iQjz5k.jpg)

![3-letnie Obligacje Europejskie w DB PBC [© denphumi - Fotolia.com] 3-letnie Obligacje Europejskie w DB PBC](https://s3.egospodarka.pl/grafika/Obligacje-Europejskie/3-letnie-Obligacje-Europejskie-w-DB-PBC-iQjz5k.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe III 2025 r. [© fotomek - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe III 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-III-2025-r-265705-150x100crop.jpg)

![ZUS wypłaci trzynaste emerytury [© vivoo - Fotolia.com] ZUS wypłaci trzynaste emerytury](https://s3.egospodarka.pl/grafika2/trzynasta-emerytura/ZUS-wyplaci-trzynaste-emerytury-265702-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

Trimare Sztutowo - inwestycja mieszkaniowa premium

Trimare Sztutowo - inwestycja mieszkaniowa premium

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Na Walentynki 2024 wydamy średnio 396 zł [© Gábor Adonyi z Pixabay] Na Walentynki 2024 wydamy średnio 396 zł](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2024-wydamy-srednio-396-zl-258031-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Wypadki i kolizji drogowe. Czy któreś z polskich miast jest bezpieczne? [© Romy z Pixabay] Wypadki i kolizji drogowe. Czy któreś z polskich miast jest bezpieczne?](https://s3.egospodarka.pl/grafika2/jazda-samochodem/Wypadki-i-kolizji-drogowe-Czy-ktores-z-polskich-miast-jest-bezpieczne-265721-150x100crop.jpg)

![Wyprzedaż rocznika 2024. Salony samochodowe skłonne obniżyć nawet 1/4 ceny auta [© Freepik] Wyprzedaż rocznika 2024. Salony samochodowe skłonne obniżyć nawet 1/4 ceny auta](https://s3.egospodarka.pl/grafika2/nowe-samochody/Wyprzedaz-rocznika-2024-Salony-samochodowe-sklonne-obnizyc-nawet-1-4-ceny-auta-265719-150x100crop.jpg)

![Reforma planowania przestrzennego skomplikuje budowę domu? [© Freepik] Reforma planowania przestrzennego skomplikuje budowę domu?](https://s3.egospodarka.pl/grafika2/ustawa-o-planowaniu-i-zagospodarowaniu-przestrzennym/Reforma-planowania-przestrzennego-skomplikuje-budowe-domu-265718-150x100crop.jpg)

![Mamy najlepsze dotacje dla inwestorów w całej UE? [© Freepik] Mamy najlepsze dotacje dla inwestorów w całej UE?](https://s3.egospodarka.pl/grafika2/pomoc-publiczna/Mamy-najlepsze-dotacje-dla-inwestorow-w-calej-UE-265701-150x100crop.jpg)

![Sztuczna inteligencja, czyli agenci AI w natarciu [© Freepik] Sztuczna inteligencja, czyli agenci AI w natarciu](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-czyli-agenci-AI-w-natarciu-265700-150x100crop.jpg)