Oszczędzanie na emeryturę: zadbaj o to sam

2010-03-12 11:01

Przeczytaj także: Oszczędzanie na emeryturę: jak zaplanować?

Fundusze są także elastyczne pod względem wysokości i częstotliwości przyjmowania wpłat. W większości przypadków minimalna jednorazowa wpłata wynosi 100-200 zł i można ich dokonywać w dowolnym czasie. Rekomendowane jest dokonywanie systematycznych wpłat, bo narzucamy sobie wówczas dyscyplinę oszczędzania, dzięki której jesteśmy przygotowani, że – co by się nie działo – inwestujemy określoną kwotę, stanowiącą np. pewien ustalony procent miesięcznego wynagrodzenia. Jeśli przez jakiś czas nie będziemy dokonywać wpłat do funduszu, to nie czekają nas za to żadne restrykcje. Po prostu na rachunku będziemy mieli mniej, niż moglibyśmy mieć. Pewnym odstępstwem od tej reguły jest inwestowanie w ramach tzw. programów systematycznego inwestowania. W takim przypadku zobowiązujemy się bowiem do dokonania określonej wpłaty w określonym czasie (np. 1200 zł rocznie), za co w zamian otrzymujemy zniżki w opłatach dystrybucyjnych przy zakupie jednostek.

W przypadku jednostek funduszy inwestycyjnych (podobnie zresztą jak w przypadku np. akcji), których wartość podlega wahaniom, systematyczne inwestowanie pozwala też ograniczyć ryzyko. Kupując przykładowo jednostki funduszu otwartego (są wyceniane każdego dnia roboczego) każdego miesiąca zakupu dokonujemy po innym kursie. Inwestowanie na raty pozwala uśrednić cenę zakupu i dzięki temu unikamy ryzyka wejścia na tzw. górce, czyli w momencie, gdy ceny są relatywnie wysokie, po czym następuje krótsza lub dłuższa fala spadkowa. Również z tego powodu, jeśli mieliśmy większy zastrzyk finansowy i dysponujemy w związku z tym wyższą kwotą, którą chcielibyśmy zainwestować, lepiej jest podzielić ją na raty niż inwestować wszystko jednorazowo.

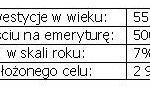

Myśląc o dodatkowej emeryturze, lepiej rozpocząć inwestowanie jak najszybciej. Im więcej czasu damy sobie na realizację wyznaczonego celu inwestycyjnego, tym relatywnie mniejszych nakładów finansowych będzie to od nas wymagało. W rok z kilkuset złotych miliona raczej się nie uzbiera, ale odkładając systematycznie 300 zł miesięcznie przez 30 lat, przy założeniu średniej rocznej stopy zwrotu na poziomie 5 proc., jesteśmy w stanie zgromadzić blisko ćwierć miliona. Zakładając wariant optymistyczny, w którym przeciętny roczny zysk wyniósłby 10 proc., oszczędności przekroczyłyby 600 tys. zł. A to wystarczyłoby, aby przez 20 lat co miesiąc wypłacać sobie rentę w wysokości ok. 3000 zł.

Przydaje się określenie, nawet z grubsza, kwoty, jaką chcielibyśmy uzbierać. Pomocne w tym będą kalkulatory inwestycyjne, które można znaleźć na stronach internetowych serwisów poświęconych finansom osobistym. Można wówczas określić kwotę, którą powinno się regularnie inwestować, aby osiągnąć zamierzony cel. Precyzyjne wyznaczenie kwoty, którą jesteśmy w stanie systematycznie odkładać, jest ważne dla naszego domowego budżetu. Nie może ona być zbyt wysoka, żeby zbytnio go nie obciążała, musimy ją zgrabnie wpasować, tak żeby zgrała się z innymi stałymi wydatkami, jak rachunki za prąd, telefon czy czynsz za mieszkanie. Byłoby idealnie, gdyby na inwestycje przeznaczać dziesiątą część naszych dochodów.

Jak to z produktami finansowymi bywa, o ich atrakcyjności świadczą w dużej mierze koszty. W przypadku funduszy wyróżnia się dwie ich kategorie – opłatę dystrybucyjną i wynagrodzenie za zarządzanie. Pierwszą płaci się najczęściej przy zakupie jednostek uczestnictwa (rzadziej przy ich umarzaniu). Jest to koszt jednorazowy, który – w zależności od kategorii funduszu – wynosi od kilku dziesiątych do kilku procent. Przy czym zdarzają się opcje na zmniejszenie tej opłaty, niekiedy nawet do zera. Jedną z opcji jest oszczędzanie w ramach wspomnianego już powyżej programu systematycznego oszczędzania. Warto też korzystać z internetowych kanałów sprzedaży, w przypadku których bardzo często nie ma prowizji w ogóle. W hierarchii kosztów zdecydowanie ważniejsze jest jednak wynagrodzenie za zarządzanie. Jest to bowiem opłata ponoszona stale, przez cały czas uczestnictwa w funduszu. Z reguły nie przekracza ona kilku procent w skali roku, ale jest naliczane każdego dnia wyceny, odpowiednio pomniejszając wartość jednostki uczestnictwa. Z tych dwóch kategorii kosztów większą uwagę należy więc zwracać na opłatę za zarządzanie.

Oszczędzanie na emeryturę po "polsku"

Oszczędzanie na emeryturę po "polsku"

1 2

oprac. : Bernard Waszczyk / Open Finance

![Ulga IKZE. Ile można zyskać jeszcze w 2023 roku? [© contrastwerkstatt - Fotolia.com] Ulga IKZE. Ile można zyskać jeszcze w 2023 roku?](https://s3.egospodarka.pl/grafika2/IKZE/Ulga-IKZE-Ile-mozna-zyskac-jeszcze-w-2023-roku-256676-150x100crop.jpg)

![IKE i IKZE a zwolnienie z podatków [© david_franklin - Fotolia.com] IKE i IKZE a zwolnienie z podatków](https://s3.egospodarka.pl/grafika2/IKZE/IKE-i-IKZE-a-zwolnienie-z-podatkow-256288-150x100crop.jpg)

![Jak oszczędzić na emeryturę i płacić niższe podatki? [© apops - Fotolia.com] Jak oszczędzić na emeryturę i płacić niższe podatki?](https://s3.egospodarka.pl/grafika2/IKE/Jak-oszczedzic-na-emeryture-i-placic-nizsze-podatki-242211-150x100crop.jpg)

![IKE czy IKZE? Co się bardziej opłaca? [© Andrey Popov - Fotolia.com] IKE czy IKZE? Co się bardziej opłaca?](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/IKE-czy-IKZE-Co-sie-bardziej-oplaca-213536-150x100crop.jpg)

![IKE najpopularniejsze od dekady [© Khongtham - Fotolia.com] IKE najpopularniejsze od dekady](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/IKE-najpopularniejsze-od-dekady-203360-150x100crop.jpg)

![IKZE i IKE, czyli emerytura w twoich rękach [© Tiko - Fotolia.com] IKZE i IKE, czyli emerytura w twoich rękach](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/IKZE-i-IKE-czyli-emerytura-w-twoich-rekach-200389-150x100crop.jpg)

![Oszczędzanie na emeryturę - ewentualność czy konieczność? [© Syda Productions - Fotolia.com] Oszczędzanie na emeryturę - ewentualność czy konieczność?](https://s3.egospodarka.pl/grafika2/IKE/Oszczedzanie-na-emeryture-ewentualnosc-czy-koniecznosc-166598-150x100crop.jpg)

![Oszczędzanie na emeryturę: może IKE lub IKZE? [© Syda Productions - Fotolia.com] Oszczędzanie na emeryturę: może IKE lub IKZE?](https://s3.egospodarka.pl/grafika2/oszczedzanie-na-emeryture/Oszczedzanie-na-emeryture-moze-IKE-lub-IKZE-154531-150x100crop.jpg)

![Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą? [© Freepik] Branża drzewna i meblarska z problemami. Czy nowe regulacje pomogą?](https://s3.egospodarka.pl/grafika2/przemysl-drzewny/Branza-drzewna-i-meblarska-z-problemami-Czy-nowe-regulacje-pomoga-265557-150x100crop.jpg)

![Wartość pożyczek gotówkowych w II 2025 roku wyższa o 31,5% r/r [© bzyxx - Fotolia.com] Wartość pożyczek gotówkowych w II 2025 roku wyższa o 31,5% r/r](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/Wartosc-pozyczek-gotowkowych-w-II-2025-roku-wyzsza-o-31-5-r-r-265529-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Święta i dni wolne od pracy w Niemczech w 2025 roku [© Freepik] Święta i dni wolne od pracy w Niemczech w 2025 roku](https://s3.egospodarka.pl/grafika2/swieta/Swieta-i-dni-wolne-od-pracy-w-Niemczech-w-2025-roku-263408-150x100crop.jpg)

Flatta Wilanów - kameralne wille miejskie od Cordia Polska

Flatta Wilanów - kameralne wille miejskie od Cordia Polska

![Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat [© Andrey Popov - Fotolia.com] Miesięczne wynagrodzenie = metr kwadratowy mieszkania i tak już od 60 lat](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Miesieczne-wynagrodzenie-metr-kwadratowy-mieszkania-i-tak-juz-od-60-lat-265260-150x100crop.jpg)

![Rynek znowu wierzy w obniżki stóp procentowych [© TSUNG-LIN WU - Fotolia.com] Rynek znowu wierzy w obniżki stóp procentowych](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Rynek-znowu-wierzy-w-obnizki-stop-procentowych-256702-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie? [© Freepik] Awaria na lotnisku Heathrow - jakie prawa pasażerów przy odwołanym locie?](https://s3.egospodarka.pl/grafika2/lotnisko-Heathrow/Awaria-na-lotnisku-Heathrow-jakie-prawa-pasazerow-przy-odwolanym-locie-265558-150x100crop.jpg)

![Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania [© Freepik] Licznik Elektromobilności: ponad 9 tys. ogólnodostępnych punktów ładowania](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-ponad-9-tys-ogolnodostepnych-punktow-ladowania-265556-150x100crop.jpg)

![Koniunktura gospodarcza w III 2025 [© Freepik] Koniunktura gospodarcza w III 2025](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-III-2025-265552-150x100crop.jpg)

![4 etapy budowy domu - koszty w 2025 roku [© Freepik] 4 etapy budowy domu - koszty w 2025 roku](https://s3.egospodarka.pl/grafika2/budowa-domu/4-etapy-budowy-domu-koszty-w-2025-roku-265551-150x100crop.jpg)

![Przestępcy podszywają się pod Decathlon i kradną dane [© Freepik] Przestępcy podszywają się pod Decathlon i kradną dane](https://s3.egospodarka.pl/grafika2/brand-phishing/Przestepcy-podszywaja-sie-pod-Decathlon-i-kradna-dane-265550-150x100crop.jpg)

![Biurowce w miastach regionalnych: jakie perspektywy na 2025 rok? [© Freepik] Biurowce w miastach regionalnych: jakie perspektywy na 2025 rok?](https://s3.egospodarka.pl/grafika2/rynek-powierzchni-biurowych/Biurowce-w-miastach-regionalnych-jakie-perspektywy-na-2025-rok-265549-150x100crop.jpg)