Fundusze inwestycyjne zamknięte w Polsce

2010-03-24 10:41

© fot. mat. prasowe

Przeczytaj także: Fundusze zamknięte w ofercie TFI SATUS

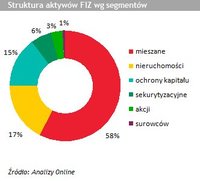

Historia i rozwój segmentu FIZ w PolsceFundusze inwestycyjne zamknięte działają na polskim rynku już prawie 11 lat od października 1999 roku. Jednak w pierwszych latach nie cieszyły się dużą popularnością. Widoczny i znaczny wzrost środków zgromadzonych w tych produktach zaczął się od 2005 roku i trwa do dziś. W roku 2006 2/3 nowych produktów zamkniętych stanowiły fundusze z ochroną kapitału oraz sekurytyzacyjne. W kolejnych latach zdecydowanie zaczęły dominować fundusze mieszane, w tym znaczącą rolę przejęły fundusze aktywów niepublicznych. Szczyt popularności konstrukcji zamkniętych przypada na 2008 rok, kiedy na tle spadku wartości aktywów funduszy (szczególnie funduszy otwartych) wartość majątku funduszy zamkniętych była bardziej stabilna. Obecnie, wraz z powrotem dobrej koniunktury na rynkach akcji, dynamika wzrostu udziału FIZ w rynku wyhamowała na poziomie ok. 15% aktywów całego rynku.

fot. mat. prasowe

Czym wyróżniają się fundusze zamknięte?

Fundusz inwestycyjny zamknięty jest z założenia raczej funduszem skierowanym do inwestorów bardziej wyselekcjonowanych zarówno pod kątem doświadczenia i świadomości inwestycyjnej jak i finansowych możliwości inwestycyjnych. Wynika to z konstrukcji tych produktów, które z jednej strony dają inwestorowi większe spektrum inwestycyjne oraz stabilność, z drugiej natomiast nie są tak łatwo dostępne (częstotliwość wycen, progi wejścia) jak fundusze otwarte. W przypadku funduszy zamkniętych nabycie bądź sprzedaż certyfikatów możliwe są jedynie w określonych terminach, co stwarza znaczne ograniczenie możliwości wejścia do i wyjścia z inwestycji. Mając powyższe na uwadze, inwestor może wybierać, która konstrukcja prawna funduszu bardziej mu odpowiada. W większości przypadków ma do wyboru, zarówno w konstrukcji otwartej jak i zamkniętej, fundusze o takiej samej polityce inwestycyjnej (akcyjne, dłużne, mieszane). Wyjątkiem są fundusze sekurytyzacyjne i nieruchomości, które mogą mieć wyłącznie formę zamkniętą. Jednak nie wszystkie fundusze zamknięte mają bardzo wysokie progi i warunki wejścia. Istnieje duża grupa funduszy zamkniętych, szczególnie z ochroną kapitału, które są oferowane klientom detalicznym.

Jakie korzyści dają Inwestorowi?

Jedną z najważniejszych korzyści uczestnictwa w FIZ jest możliwość utworzenia takiego funduszu wyłącznie dla określonego inwestora lub inwestorów – mówimy wtedy o produktach szytych na miarę albo o funduszach aktywów niepublicznych stanowiących wehikuł inwestycyjny. Fundusz inwestycyjny zamknięty może emitować niepubliczne certyfikaty inwestycyjne, których emisja może zostać skierowana do konkretnego inwestora lub grupy inwestorów (osób fizycznych), bądź do instytucji (osób prawnych i jednostek nieposiadających osobowości prawnej). Takie rozwiązanie umożliwia inwestorowi odroczenie podatku dochodowego od zysków kapitałowych. Konieczność uiszczenia podatku występuje dopiero w momencie wypłaty dochodu przez fundusz lub sprzedaży, bądź wykupienia certyfikatów.

Poza korzyściami podatkowymi, fundusze zamknięte to także większa swoboda alokacji aktywów, bogatszy zestaw narzędzi finansowych i alternatywne strategie inwestycyjne, mające przynosić inwestorom zysk niezależnie od rynkowej sytuacji.

Polska a Europa

Polskie fundusze zamknięte to odpowiednik europejskich funduszy non-ucits (do tej grupy zaliczane są też specjalistyczne fundusze inwestycyjne otwarte), czyli takich, które nie spełniają wymogów dyrektywy UCITS. Są to rozwiązania, które nie mają paneuropejskiego charakteru i wywodzą się z lokalnych regulacji poszczególnych państw członkowskich Unii Europejskiej. Udział funduszy tego typu w aktywach zebranych we wszystkich funduszach na rynku europejskim wynosi 25 %.

Do pobrania:

![Lokaty funduszy inwestycyjnych zamkniętych [© denphumi - Fotolia.com] Lokaty funduszy inwestycyjnych zamkniętych](https://s3.egospodarka.pl/grafika/fundusze-inwestycyjne/Lokaty-funduszy-inwestycyjnych-zamknietych-iQjz5k.jpg) Lokaty funduszy inwestycyjnych zamkniętych

Lokaty funduszy inwestycyjnych zamkniętych

oprac. : Marta Kamińska / eGospodarka.pl

![Zmiany w tworzeniu zamkniętych funduszy inwestycyjnych [© denphumi - Fotolia.com] Zmiany w tworzeniu zamkniętych funduszy inwestycyjnych](https://s3.egospodarka.pl/grafika/tworzenie-funduszy-inwestycyjnych/Zmiany-w-tworzeniu-zamknietych-funduszy-inwestycyjnych-iQjz5k.jpg)

![Zamknięte fundusze inwestycyjne: zasady tworzenia [© Minerva Studio - Fotolia.com] Zamknięte fundusze inwestycyjne: zasady tworzenia](https://s3.egospodarka.pl/grafika/fundusze-inwestycyjne/Zamkniete-fundusze-inwestycyjne-zasady-tworzenia-iG7AEZ.jpg)

![Fundacja rodzinna jako FIZ 2.0 [© bnenin - Fotolia.com] Fundacja rodzinna jako FIZ 2.0](https://s3.egospodarka.pl/grafika2/fundacja-rodzinna/Fundacja-rodzinna-jako-FIZ-2-0-252013-150x100crop.jpg)

![Fundusze zamknięte dają wyższy zysk [© Paweł Michałowski - Fotolia.com] Fundusze zamknięte dają wyższy zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-zamkniete-daja-wyzszy-zysk-202726-150x100crop.jpg)

![Zamknięte fundusze obligacji: zysk dla wybranych [© apops - Fotolia.com] Zamknięte fundusze obligacji: zysk dla wybranych](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Zamkniete-fundusze-obligacji-zysk-dla-wybranych-133992-150x100crop.jpg)

![Fundusze zamknięte kontra otwarte [© Jürgen Fälchle - Fotolia.com] Fundusze zamknięte kontra otwarte](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-zamkniete-kontra-otwarte-132103-150x100crop.jpg)

![Niepewne fundusze absolutnej stopy zwrotu [© Sergey Nivens - Fotolia.com] Niepewne fundusze absolutnej stopy zwrotu](https://s3.egospodarka.pl/grafika2/polski-rynek-funduszy-inwestycyjnych/Niepewne-fundusze-absolutnej-stopy-zwrotu-117223-150x100crop.jpg)

![Fundusze absolutnej stopy zwrotu nie zawsze zyskowne [© fox17 - Fotolia.com] Fundusze absolutnej stopy zwrotu nie zawsze zyskowne](https://s3.egospodarka.pl/grafika2/polski-rynek-funduszy-inwestycyjnych/Fundusze-absolutnej-stopy-zwrotu-nie-zawsze-zyskowne-100239-150x100crop.jpg)

![Produkty strukturyzowane oparte na euro dla bogatych [© denphumi - Fotolia.com] Produkty strukturyzowane oparte na euro dla bogatych](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-oparte-na-euro-dla-bogatych-iQjz5k.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Kogo w Polsce stać na zakup mieszkania? [© DC Studio na Freepik] Kogo w Polsce stać na zakup mieszkania?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Kogo-w-Polsce-stac-na-zakup-mieszkania-263343-150x100crop.jpg)

![Branża IT z długami na 320 mln zł [© Freepik] Branża IT z długami na 320 mln zł](https://s3.egospodarka.pl/grafika2/branza-IT/Branza-IT-z-dlugami-na-320-mln-zl-263322-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników [© maicasaa - Fotolia.com] Jak mierzyć i oceniać skuteczność mailingu. 5 najważniejszych wskaźników](https://s3.egospodarka.pl/grafika2/mailing/Jak-mierzyc-i-oceniac-skutecznosc-mailingu-5-najwazniejszych-wskaznikow-219695-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Nowe limity podatkowe na 2025 rok [© cookie_studio na Freepik] Nowe limity podatkowe na 2025 rok](https://s3.egospodarka.pl/grafika2/limity-podatkowe/Nowe-limity-podatkowe-na-2025-rok-262813-150x100crop.jpg)

!["Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik] "Miasto 15-minutowe". Nowe pojęcie, stara idea [© wirestock na Freepik]](https://s3.egospodarka.pl/grafika2/miasto-15-minutowe/Miasto-15-minutowe-Nowe-pojecie-stara-idea-263097-50x33crop.jpg) "Miasto 15-minutowe". Nowe pojęcie, stara idea

"Miasto 15-minutowe". Nowe pojęcie, stara idea

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Popyt na biura w Krakowie rośnie [© awesomecontent na Freepik] Popyt na biura w Krakowie rośnie](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci-komercyjnych/Popyt-na-biura-w-Krakowie-rosnie-263355-150x100crop.jpg)

![Jakie nastroje konsumentów w listopadzie 2024? [© Stepan Popov - Fotolia.com] Jakie nastroje konsumentów w listopadzie 2024?](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Jakie-nastroje-konsumentow-w-listopadzie-2024-263354-150x100crop.jpg)

![Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów [© zinkevych na Freepik] Budownictwo mieszkaniowe I-X 2024: o 29,1% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-X-2024-o-29-1-wiecej-rozpoczetych-budow-263353-150x100crop.jpg)

![Praca na święta 2024. Mikołaj i kurier zarobią najwięcej [© gpointstudio na Freepik] Praca na święta 2024. Mikołaj i kurier zarobią najwięcej](https://s3.egospodarka.pl/grafika2/praca-na-swieta/Praca-na-swieta-2024-Mikolaj-i-kurier-zarobia-najwiecej-263352-150x100crop.jpg)

![Fuzje i przejęcia: polski rynek IT ma duży potencjał [© villorejo - Fotolia.com] Fuzje i przejęcia: polski rynek IT ma duży potencjał](https://s3.egospodarka.pl/grafika2/fuzje-i-przejecia/Fuzje-i-przejecia-polski-rynek-IT-ma-duzy-potencjal-263351-150x100crop.jpg)

![Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%? [© Freepik] Koszty życia i rachunki znowu w górę. Ogrzewanie aż o 70%?](https://s3.egospodarka.pl/grafika2/wydatki-Polakow/Koszty-zycia-i-rachunki-znowu-w-gore-Ogrzewanie-az-o-70-263350-150x100crop.jpg)