Obligacje skarbowe - oferta IV 2010

2010-04-07 12:53

Podsumowanie oferty obligacji Skarbu Państwa w kwietniu 2010 r. © fot. mat. prasowe

Przeczytaj także: Obligacje skarbowe - oferta X 2009

W kwietniowej ofercie obligacji detalicznych Skarbu Państwa najwyżej oprocentowanymi obligacjami nadal pozostają dziesięciolatki. Oprocentowania obligacji dwuletnich, czteroletnich i dziesięcioletnich, zostały dostosowane do warunków rynkowych i pozostają alternatywą wśród różnych form lokowania pieniędzy. Istotną cechą obligacji dwu- i dziesięcioletnich jest maksymalizowanie zysku dzięki rocznej kapitalizacji odsetek. Natomiast atutem obligacji czteroletnich i dziesięcioletnich jest pewność, że ich oprocentowanie przewyższa poziom inflacji. Papiery trzyletnie zaś, można sprzedać na giełdzie przed datą ich wykupu. Wszystko to pomaga inwestować zarówno efektywnie, jak i elastycznie.Skarbowe papiery można kupować w placówkach agenta emisji - PKO BP lub też składać zlecenia zakupu przez Internet, oraz telefon. - Oferta Ministerstwa Finansów ma zachęcać Polaków do długoterminowego oszczędzania, które pozwoli nie tylko na rozsądne planowanie wydatków inwestycyjnych ale też na dodatkowe zabezpieczenie emerytalne – mówi Anna Suszyńska, zastępca dyrektora Departamentu Długu Publicznego w Ministerstwie Finansów.

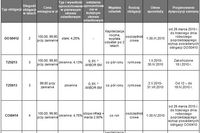

Kwietniowa oferta obligacji skarbowych składa się z czterech typów papierów skarbowych: dwuletnich - serii DOS0412, czteroletnich – serii COI0414 oraz dziesięcioletnich, serii EDO0420. Trzeci miesiąc znajdują się w sprzedaży wyemitowane w lutym obligacje trzyletnie o zmiennym oprocentowaniu TZ0213. Nominał każdej obligacji, niezależnie od jej typu, ustalony został na kwotę 100 zł.

Bezpieczna inwestycja na dwa lata z możliwością wycofania środków

Oprocentowanie obligacji dwuletnich, czyli popularnie zwanych „dwulatek” jest stałe i dla emisji kwietniowej wynosi 4,25 proc. w skali roku. – Już w momencie zakupu znamy przyszły zysk. Z pewnością między innymi dlatego dwulatki nieustannie cieszą się dużą popularnością wśród nabywców. W poprzednich miesiącach zdecydowanie najwięcej nabywców tych papierów znalazło się w województwie mazowieckim – mówi Małgorzata Jabłońska, dyrektor sprzedaży Domu Maklerskiego PKO Banku Polskiego.

„Dwulatki” to:

- Stałe oprocentowanie przez cały okres oszczędzania,

- kapitalizacja odsetek po pierwszym roku,

- opcja przedterminowego wykupu, czyli możliwość wycofania się z inwestycji w trakcie dwuletniego okresu oszczędzania. W takim przypadku z odsetek przysługujących na każdą obligację potrącane jest 1 zł. Nabywca może zrezygnować z dowolnej liczby posiadanych papierów, co daje pełną swobodę dysponowania własnymi środkami,

- możliwość zamiany starych papierów na nowe, w przypadku osób, które zainwestowały w serię DOS przed dwoma laty. Inwestorzy ci, mogą skorzystać z 10-groszowego dyskonta przy każdej sztuce nabywanej obligacji.

Kwiecień jest ostatnim miesiącem oferowania, przed kolejną, majową emisją, obligacji trzyletnich serii TZ0213. Ich oprocentowanie wynosi 4,13 proc. w pierwszym okresie odsetkowym. Wartość nominalna jednego papieru wynosi 100 zł, ale w pierwszym dniu sprzedaży obligacje sprzedawane są po cenie emisyjnej, czyli 99,90 zł. W następnych powiększa się o oprocentowanie wypracowane przez obligacje od daty emisji do daty sprzedaży.

Papiery trzyletnie cieszą się największą popularnością w województwach: mazowieckim, śląskim i wielkopolskim. „Trzylatki” to:

- obligacje o charakterze rynkowym – są notowane na Giełdzie Papierów Wartościowych oraz na rynku regulowanym BondSpot. Nie można ich przedstawić do przedterminowego wykupu. Skarb Państwa wykupuje obligacje za kwotę równą wartości nominalnej oraz wypłaca odsetki należne za ostatni półroczny okres oszczędzania po upływie 3 lat, począwszy od pierwszego dnia emisji;

- cena emisyjna została wyznaczona na 99,90 zł – czyli 10 gr mniej, niż wartość nominalna, zwracana inwestorowi z odsetkami w dniu wykupu;

- zmiana oprocentowania co sześć miesięcy, w zależności od stawki międzybankowej WIBOR 6M;

- wypłata odsetek po każdym sześciomiesięcznym okresie odsetkowym.

![Niemal 1 mld zł na obligacje skarbowe [© Adam Wasilewski - Fotolia.com] Niemal 1 mld zł na obligacje skarbowe](https://s3.egospodarka.pl/grafika2/obligacje/Niemal-1-mld-zl-na-obligacje-skarbowe-199304-150x100crop.jpg) Niemal 1 mld zł na obligacje skarbowe

Niemal 1 mld zł na obligacje skarbowe

oprac. : Regina Anam / eGospodarka.pl

![Obligacje skarbowe – oferta I 2017 [© whitelook - Fotolia.com] Obligacje skarbowe – oferta I 2017](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-I-2017-186162-150x100crop.jpg)

![Obligacje skarbowe – oferta XII 2016 [© Tomasz Zajda - Fotolia] Obligacje skarbowe – oferta XII 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-XII-2016-184666-150x100crop.jpg)

![Obligacje skarbowe – oferta XI 2016 [© harley_ - Fotolia.com] Obligacje skarbowe – oferta XI 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-XI-2016-183498-150x100crop.jpg)

![Obligacje skarbowe – oferta X 2016. Są nowości! [© Pio Si - Fotolia.com] Obligacje skarbowe – oferta X 2016. Są nowości!](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-X-2016-Sa-nowosci-182042-150x100crop.jpg)

![Obligacje skarbowe – oferta IX 2016 [© laser_lotus - Fotolia.com] Obligacje skarbowe – oferta IX 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-IX-2016-180587-150x100crop.jpg)

![Obligacje skarbowe – oferta VIII 2016 [© bzyxx - Fotolia.com] Obligacje skarbowe – oferta VIII 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-VIII-2016-179078-150x100crop.jpg)

![Obligacje skarbowe – oferta VII 2016 [© mkos83 - Fotolia.com] Obligacje skarbowe – oferta VII 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-VII-2016-177663-150x100crop.jpg)

![Obligacje skarbowe – oferta VI 2016 [© Pio Si - Fotolia.com] Obligacje skarbowe – oferta VI 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-VI-2016-176164-150x100crop.jpg)

![Obligacje skarbowe – oferta V 2016 [© przemo - Fotolia.com] Obligacje skarbowe – oferta V 2016](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-skarbowe-oferta-V-2016-174770-150x100crop.jpg)

![Gdzie polscy emigranci mogą zaciągnąć kredyt? [© denphumi - Fotolia.com] Gdzie polscy emigranci mogą zaciągnąć kredyt?](https://s3.egospodarka.pl/grafika/polscy-emigranci/Gdzie-polscy-emigranci-moga-zaciagnac-kredyt-iQjz5k.jpg)

![Fundusze nieruchomości: zyski i straty III 2010 [© denphumi - Fotolia.com] Fundusze nieruchomości: zyski i straty III 2010](https://s3.egospodarka.pl/grafika/fundusze-nieruchomosci/Fundusze-nieruchomosci-zyski-i-straty-III-2010-iQjz5k.jpg)

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne? [© lichtmeister - fotolia.com] Porównanie i ocena wyników mailingu - czy tylko wskaźniki są ważne?](https://s3.egospodarka.pl/grafika2/mailing/Porownanie-i-ocena-wynikow-mailingu-czy-tylko-wskazniki-sa-wazne-220933-150x100crop.jpg)

![Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw. [© matthias21 - Fotolia.com] Jaki jest koszt przejechania 100 km samochodem? Sprawdź porównanie benzyny, oleju napędowego, LPG i innych paliw.](https://s3.egospodarka.pl/grafika2/wydatki-na-paliwo/Jaki-jest-koszt-przejechania-100-km-samochodem-Sprawdz-porownanie-benzyny-oleju-napedowego-LPG-i-innych-paliw-262279-150x100crop.jpg)

Zakątek Telimeny w Krakowie w przedsprzedaży

Zakątek Telimeny w Krakowie w przedsprzedaży

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![O ile zaufanie pracowników zwiększa przychód firmy? [© Rido - Fotolia.com] O ile zaufanie pracowników zwiększa przychód firmy?](https://s3.egospodarka.pl/grafika2/rynek-pracy/O-ile-zaufanie-pracownikow-zwieksza-przychod-firmy-267339-150x100crop.jpg)

![Eksperci obalają 6 mitów o autach elektrycznych we flotach [© Freepik] Eksperci obalają 6 mitów o autach elektrycznych we flotach](https://s3.egospodarka.pl/grafika2/auta-elektryczne/Eksperci-obalaja-6-mitow-o-autach-elektrycznych-we-flotach-267340-150x100crop.jpg)

![Na czym polega praca doradcy klienta w firmie windykacyjnej? Kluczowe zadania i kompetencje [© wygenerowane przez AI] Na czym polega praca doradcy klienta w firmie windykacyjnej? Kluczowe zadania i kompetencje](https://s3.egospodarka.pl/grafika2/praca-w-windykacji/Na-czym-polega-praca-doradcy-klienta-w-firmie-windykacyjnej-Kluczowe-zadania-i-kompetencje-267312-150x100crop.png)

![Nowa faktura TAURON i oferta Tanie Godziny - sprawdź najważniejsze zmiany [© wygenerowane przez AI] Nowa faktura TAURON i oferta Tanie Godziny - sprawdź najważniejsze zmiany](https://s3.egospodarka.pl/grafika2/Tauron/Nowa-faktura-TAURON-i-oferta-Tanie-Godziny-sprawdz-najwazniejsze-zmiany-267334-150x100crop.png)

![Wejście Ukrainy do UE to wzrost PKB Polski [© Freepik] Wejście Ukrainy do UE to wzrost PKB Polski](https://s3.egospodarka.pl/grafika2/Ukraina/Wejscie-Ukrainy-do-UE-to-wzrost-PKB-Polski-267332-150x100crop.jpg)

![Ile kosztuje działka letniskowa i czy bank pomoże nam w zakupie? [© Freepik] Ile kosztuje działka letniskowa i czy bank pomoże nam w zakupie?](https://s3.egospodarka.pl/grafika2/ogrodki-dzialkowe/Ile-kosztuje-dzialka-letniskowa-i-czy-bank-pomoze-nam-w-zakupie-267331-150x100crop.jpg)