24 produkty strukturyzowane do wyboru

2010-04-14 13:06

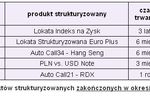

Produkty strukturyzowane - zestawienie © fot. mat. prasowe

Przeczytaj także: Które produkty strukturyzowane zarobiły w 2009?

Tzw. struktury oferowane są w subskrypcjach - to kilkutygodniowy okres, gdy można zgłosić chęć zainwestowania w dany produkt. Po zakończeniu zapisów rozpoczyna się okres inwestycji, który najczęściej trwa kilka lat, choć bywają i inwestycje krótsze - nawet miesięczne. Wg stanu na 13 kwietnia 2010 r. na rynku trwają 24 subskrypcje struktur. Produkty takie dostępne są zarówno w bankach, jak i towarzystwach funduszy inwestycyjnych, u ubezpieczycieli oraz w innych instytucjach finansowych.Nie mają one gwarantowanego zysku, klienci otrzymają odsetki jeśli zrealizuje się pewien scenariusz (np. wzrost notowań indeksu, stabilizacja kursu walutowego etc). Ich potencjał zysku mieści się pomiędzy bankowymi lokatami, a inwestycjami w fundusze inwestycyjne czy akcje. Najlepsze zakończone w ostatnich miesiącach inwestycje przynosiły po 20 proc. zysku w skali roku.

Najpopularniejszym instrumentem, od którego zależy zysk z produktów strukturyzowanych jest indeks WIG20, aktualnie trwają zapisy na pięć takich struktur. Trzy z nich dostępne są w Noble Banku, a dwie w Banku DnB Nord. W pozostałych ofertach pojawiają się m.in. koszyki surowców, kursy walut, zagraniczne indeksy giełdowe, czy różne strategie aktywnej alokacji.

Cechą charakterystyczną produktów strukturyzowanych jest ochrona kapitału - jeśli klient nie wyjdzie z inwestycji przed czasem, otrzyma na koniec co najmniej tyle, ile zainwestował. Oczywiście gwarancja nie działa, jeśli dojdzie do wycofania pieniędzy przed czasem - wtedy może zdarzyć się tak, że klient nie odzyska całej wpłaconej kwoty. Zdecydowana większość dostępnych w Polsce struktur ma pełną gwarancję kapitału, sporadycznie trafiają się takie z 80- czy 90-proc. ochroną – w zamian za ryzyko utraty części kapitału inwestorzy mają szansę na wyższy zysk.

Polski rynek się rozwija i jednym z objawów tego jest oferowanie podobnych produktów w kilku wariantach. Tak robią m.in. Bank DnB Nord, Noble Bank i Wealth Solutions. Klienci otrzymują do wyboru strukturę z pełną oraz częściową ochroną kapitału Na tej pierwszej można zarobić mniej, ale też jest gwarancja braku straty, z drugiej klient ma szansę na wyższy zysk, ale musi być świadom ryzyka utraty części pieniędzy.

Warto przy tym pamiętać, że nawet 100-proc. ochrona kapitału to realnie strata. Pod uwagę trzeba bowiem wziąć inflację, która zżera część naszych oszczędności, acz dotyczy to nie tylko inwestycji w struktury, ale i w fundusze, lokaty i akcje.

Na dodatek produkty strukturyzowane nie są cudownym rozwiązaniem pozwalającym zawsze zarabiać - są oparte na konkretnych instrumentach i to od ich zachowania zależy stopa zwrotu. Najwięcej struktur opartych jest na indeksach giełdowych (w 99 proc. stawiają na wzrost tych indeksów), zatem w okresie bessy przyniosą one zwrot kapitału, co przy stratach z funduszy czy inwestycji giełdowych i tak nie jest złym rezultatem.

fot. mat. prasowe

Produkty strukturyzowane - zestawienie

Produkty strukturyzowane - zestawienie

![Produkty strukturyzowane: zysk bez ryzyka? [© denphumi - Fotolia.com] Produkty strukturyzowane: zysk bez ryzyka?](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-zysk-bez-ryzyka-iQjz5k.jpg) Produkty strukturyzowane: zysk bez ryzyka?

Produkty strukturyzowane: zysk bez ryzyka?

oprac. : Marcin Krasoń / Open Finance

![Produkty strukturyzowane a gwarancja kapitału [© denphumi - Fotolia.com] Produkty strukturyzowane a gwarancja kapitału](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Produkty-strukturyzowane-a-gwarancja-kapitalu-iQjz5k.jpg)

![Rynek produktów strukturyzowanych wzrośnie? [© denphumi - Fotolia.com] Rynek produktów strukturyzowanych wzrośnie?](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Rynek-produktow-strukturyzowanych-wzrosnie-iQjz5k.jpg)

![Lokaty bankowe nisko oprocentowane. Jak oszczędzać? [© apops - Fotolia.com] Lokaty bankowe nisko oprocentowane. Jak oszczędzać?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lokaty-bankowe-nisko-oprocentowane-Jak-oszczedzac-166864-150x100crop.jpg)

![Jak dobrze wybrać produkty strukturyzowane [© tiero - Fotolia.com] Jak dobrze wybrać produkty strukturyzowane](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Jak-dobrze-wybrac-produkty-strukturyzowane-140485-150x100crop.jpg)

![W co inwestować, jeśli nie w lokaty? [© FikMik - Fotolia.com] W co inwestować, jeśli nie w lokaty?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-jesli-nie-w-lokaty-137979-150x100crop.jpg)

![Debiut na GPW spółki FERRO SA [© denphumi - Fotolia.com] Debiut na GPW spółki FERRO SA](https://s3.egospodarka.pl/grafika/GPW/Debiut-na-GPW-spolki-FERRO-SA-iQjz5k.jpg)

![Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem? [© wygenerowane przez AI] Cena złota w 2025 osiąga historyczne szczyty - co dalej z rynkiem?](https://s3.egospodarka.pl/grafika2/ceny-zlota/Cena-zlota-w-2025-osiaga-historyczne-szczyty-co-dalej-z-rynkiem-267861-150x100crop.png)

![Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze [© wygenerowane przez AI] Renta rodzinna za wrzesień dla studenta pierwszego roku - jak nie stracić świadczenia po maturze](https://s3.egospodarka.pl/grafika2/renta-rodzinna/Renta-rodzinna-za-wrzesien-dla-studenta-pierwszego-roku-jak-nie-stracic-swiadczenia-po-maturze-267859-150x100crop.png)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Scott Polska ukarany przez UOKiK. Zakaz e-sprzedaży rowerów kosztował ponad 4 mln zł [© Freepik] Scott Polska ukarany przez UOKiK. Zakaz e-sprzedaży rowerów kosztował ponad 4 mln zł](https://s3.egospodarka.pl/grafika2/nieuczciwa-konkurencja/Scott-Polska-ukarany-przez-UOKiK-Zakaz-e-sprzedazy-rowerow-kosztowal-ponad-4-mln-zl-267880-150x100crop.jpg)

![Sklepy convenience na fali, dyskonty w odwrocie? Nowe trendy zakupowe [© Freepik] Sklepy convenience na fali, dyskonty w odwrocie? Nowe trendy zakupowe](https://s3.egospodarka.pl/grafika2/handel-detaliczny/Sklepy-convenience-na-fali-dyskonty-w-odwrocie-Nowe-trendy-zakupowe-267878-150x100crop.jpg)

![Inwestycje w nieruchomości komercyjne: magazyny napędzają rynek [© Freepik] Inwestycje w nieruchomości komercyjne: magazyny napędzają rynek](https://s3.egospodarka.pl/grafika2/nieruchomosci-komercyjne/Inwestycje-w-nieruchomosci-komercyjne-magazyny-napedzaja-rynek-267874-150x100crop.jpg)

![Palenie w pracy pod lupą: przerwy na papierosa kosztują pracodawców 42 mld zł rocznie [© wygenerowane przez AI] Palenie w pracy pod lupą: przerwy na papierosa kosztują pracodawców 42 mld zł rocznie](https://s3.egospodarka.pl/grafika2/palenie-w-pracy/Palenie-w-pracy-pod-lupa-przerwy-na-papierosa-kosztuja-pracodawcow-42-mld-zl-rocznie-267877-150x100crop.png)

![Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie [© Freepik] Polski przemysł w dołku – brakuje popytu, rosną zapasy, eksport słabnie](https://s3.egospodarka.pl/grafika2/przemysl/Polski-przemysl-w-dolku-brakuje-popytu-rosna-zapasy-eksport-slabnie-267879-150x100crop.jpg)

![Złośliwe reklamy internetowe – jak chronić firmę przed malvertisingiem? [© faithie - Fotolia.com] Złośliwe reklamy internetowe – jak chronić firmę przed malvertisingiem?](https://s3.egospodarka.pl/grafika2/zagrozenia-internetowe/Zlosliwe-reklamy-internetowe-jak-chronic-firme-przed-malvertisingiem-267853-150x100crop.jpg)