Produkty strukturyzowane: zysk bez ryzyka?

2010-06-23 00:10

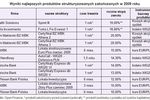

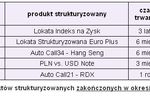

Euforia na początku bessy i oczekiwania dalszych zysków niezależnie od rozwoju sytuacji na giełdzie. Następnie rozczarowanie inwestycjami zakończonymi w większości zwrotem wpłaconego kapitału. Co dalej z produktami strukturyzowanymi? Czy znajdą trwałe miejsce na rynku czy trafią na margines?

Przeczytaj także: Produkty strukturyzowane a gwarancja kapitału

Przepis na bezpieczną jazdęInwestowanie w struktury można porównać do jazdy super bezpiecznym samochodem. Możemy się rozpędzić, bo w razie wypadku chroni nas zestaw poduszek powietrznych. O ile jednak w aucie ryzyko zawsze istnieje, a przed zderzeniem z tirem nie uchronią najlepsze zabezpieczenia, o tyle struktury dają stuprocentowe bezpieczeństwo. Niezależnie od sytuacji mamy gwarancję zwrotu określonej całości i częściej włożonych pieniędzy.

Skąd ta pewność? Przepis na strukturę jest prosty. Pieniądze należy podzielić na dwie części – większość włożyć na bezpieczną lokatę bankową lub kupić obligacje. Niewielką część zainwestować bardzo ryzykownie – w opcję, a więc formę zakładu o to jak w przyszłości zachowają się akcje jakiejś spółki, ceny złota czy notowania miedzi. O ile pierwsza część tej konstrukcji to sprawa prosta – każdy może założyć lokatę – o tyle zakup odpowiedniej opcji nie jest już sprawą łatwą.

Opcje na zamówienie

Opcje stosowane w strukturach szyte są na miarę – nie można ich kupić na giełdzie. Dlatego samodzielne złożenie struktury jest niemożliwe w przypadku osób, które nie dysponują kwotami rzędu 3-4 mln złotych. Z pomocą opcji dostępnych na naszej giełdzie można co prawda zrobić taki produkt przy mniejszym nakładzie środków jednak możliwości co do okresu inwestycji i dostępnych aktywów są bardzo ograniczone.

Dlaczego właśnie opcje? Opcja to instrument pochodny który w uproszczeniu pozwala sporo zarobić przy niewielkim nakładzie środków. Najczęściej stosowana w strukturach jest opcja call, czyli opcja kupna. Pozwala ona kupić prawo do zysku z danego instrumentu finansowego. Załóżmy że akcja spółki X kosztuje 100 złotych, a inwestor liczy na wzrost notowań w ciągu roku. Może wówczas kupić tę akcję wydając 100 złotych. Może jednak kupić prawo do zysku z akcji, a więc opcję call z terminem realizacji za rok. Jeśli po roku akcja będzie kosztować 150 złotych inwestor dostanie 50 złotych. Jeśli podrożeje do 200 zainkasuje 100 złotych. A jeśli spadnie poniżej początkowej ceny 100 zł? Inwestor nie dostanie nic i straci to co wydał na opcję.

Ile taka opcja może kosztować? To zależy od bardzo wielu czynników, a model wyceny opcji jest dosyć skomplikowany. Orientacyjnie może to być ok. 20 złotych, a więc 20 procent ceny akcji. Zamiast więc wykładać całe 100 złotych można wydać jedynie 20 na opcję i kupić prawo do zysku z akcji. Strata jest ograniczona do ceny opcji a potencjalny zysk może być wielokrotnie wyższy niż pieniądze wydane na jej zakup.

Przeczytaj także:

![24 produkty strukturyzowane do wyboru 24 produkty strukturyzowane do wyboru]() 24 produkty strukturyzowane do wyboru

24 produkty strukturyzowane do wyboru

24 produkty strukturyzowane do wyboru

24 produkty strukturyzowane do wyboru

oprac. : Maciej Kossowski / Wealth Solutions

![Rynek produktów strukturyzowanych wzrośnie? [© denphumi - Fotolia.com] Rynek produktów strukturyzowanych wzrośnie?](https://s3.egospodarka.pl/grafika/produkty-strukturyzowane/Rynek-produktow-strukturyzowanych-wzrosnie-iQjz5k.jpg)

![Lokaty bankowe nisko oprocentowane. Jak oszczędzać? [© apops - Fotolia.com] Lokaty bankowe nisko oprocentowane. Jak oszczędzać?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lokaty-bankowe-nisko-oprocentowane-Jak-oszczedzac-166864-150x100crop.jpg)

![Jak dobrze wybrać produkty strukturyzowane [© tiero - Fotolia.com] Jak dobrze wybrać produkty strukturyzowane](https://s3.egospodarka.pl/grafika2/produkty-strukturyzowane/Jak-dobrze-wybrac-produkty-strukturyzowane-140485-150x100crop.jpg)

![W co inwestować, jeśli nie w lokaty? [© FikMik - Fotolia.com] W co inwestować, jeśli nie w lokaty?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-jesli-nie-w-lokaty-137979-150x100crop.jpg)

![Debiut E-Energo SA na NewConnect [© denphumi - Fotolia.com] Debiut E-Energo SA na NewConnect](https://s3.egospodarka.pl/grafika/debiut-na-NewConnect/Debiut-E-Energo-SA-na-NewConnect-iQjz5k.jpg)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Ulga B+R 2024/2025. Kto może skorzystać? [© Freepik] Ulga B+R 2024/2025. Kto może skorzystać?](https://s3.egospodarka.pl/grafika2/ulga-B-R/Ulga-B-R-2024-2025-Kto-moze-skorzystac-265197-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)

![Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny [© Freepik] Najczęściej wyszukiwane modele samochodów. Nowy ranking zaskakuje i ujawnia ceny](https://s3.egospodarka.pl/grafika2/rynek-motoryzacyjny/Najczesciej-wyszukiwane-modele-samochodow-Nowy-ranking-zaskakuje-i-ujawnia-ceny-268068-150x100crop.jpg)

![Romans w pracy - pracownicy podzieleni, prawo nie zabrania [© wygenerowane przez AI] Romans w pracy - pracownicy podzieleni, prawo nie zabrania](https://s3.egospodarka.pl/grafika2/romans-w-pracy/Romans-w-pracy-pracownicy-podzieleni-prawo-nie-zabrania-268057-150x100crop.png)

![Inwestycje technologiczne priorytetem dla CFO do końca 2025 [© wygenerowane przez AI] Inwestycje technologiczne priorytetem dla CFO do końca 2025](https://s3.egospodarka.pl/grafika2/transformacja-cyfrowa/Inwestycje-technologiczne-priorytetem-dla-CFO-do-konca-2025-268033-150x100crop.png)