Reforma finansowa w USA: jakie zmiany?

2010-07-18 00:10

Coś, co miało być najsurowszą reformą prawa finansowego od czasów Wielkiej Depresji, rewolucją będzie tylko w nielicznych obszarach. Polityczne kompromisy i naciski lobbystów sprawiły, że z wielkiej chmury na banki spadnie bardzo mały deszcz.

Przeczytaj także: Skąd się wziął kryzys finansowy w USA?

Ustawa regulująca amerykański sektor finansowy została zaakceptowana przez Izbę Reprezentantów i obecnie czeka tylko na ostateczne głosowanie w Senacie oraz podpis prezydenta. Administracja Baracka Obamy jest zadowolona z restrykcyjnych wymogów wobec banków, ale prawda jest taka, że licząca ok. 2400 stron ustawa w ciągu kilku miesięcy prac legislacyjnych mocno ewoluowała i pod wpływem bankowego lobbingu politycy stopniowo łagodzili zapisy.Nowe przepisy mają na celu zwiększenie stabilności systemu bankowego i bezpieczeństwa konsumentów poprzez bardziej wnikliwą kontrolę instytucji finansowych, poprawę przejrzystości operacji oraz ograniczenie dostępu do najbardziej ryzykownych instrumentów. Można powiedzieć, że jest to pierwszy duży krok w kierunku przywrócenia ładu sprzed deregulacji systemu bankowego w latach 80. i 90. ubiegłego wieku.

Zbyt wolny rynek

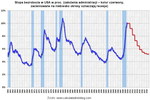

Paul Volcker, który w latach 1979-1987 pełnił przez dwie kadencje funkcję szefa amerykańskiego banku centralnego, zasłynął wśród ekonomistów z klarownych poglądów i twardej postawy wobec komercyjnych banków. Opór przed łagodzeniem prawa na korzyść instytucji finansowych poróżnił go z administracją Ronalda Regana, która chcąc za wszelką cenę postawić gospodarkę na nogi, forsowała coraz luźniejsze przepisy. Następca Volckera, Alan Greenspan, zajął zdecydowanie odmienne stanowisko, dzięki czemu wpisał się w karty historii, jako nieformalny sojusznik gigantów z Wall Street. Otwarcie opowiadał się za złagodzeniem, a następnie całkowitym uchyleniem w 1999 roku najważniejszej ustawy kształtującej strukturę systemu bankowego po kryzysie z lat 30. ubiegłego wieku – Glass Steagall Act.

Na mocy Glass Steagall Act, w 1933 roku, w celu ograniczenia spekulacji na rynkach finansowych, grubą kreską oddzielono klasyczne banki przyjmujące od klientów pieniądze na lokaty i udzielające kredytów od banków inwestycyjnych, które zajmowały się bardziej ryzykownymi operacjami. Uchylenie Glass Steagall Act za rządów Billa Clintona było jedną z przyczyn obecnego kryzysu finansowego, ponieważ w praktyce umożliwiło gigantom takim, jak np. Citigroup, który w 1999 roku był największym bankiem w USA, podejmowanie nadmiernego ryzyka. Jak okazało się później, instytucje finansowe wykorzystywały wszelkie możliwe sposoby, aby w krótkim terminie pomnożyć zyski (np. poprzez emitowanie i handlowanie instrumentami opartymi o kredyty hipoteczne, tworzenie z nich trudnych do przeanalizowania produktów w postaci instrumentów CDO, które następnie trafiały do tzw. podmiotów specjalnego przeznaczenia zależnych od banku), a to przeważnie stało w sprzeczności z interesami klientów. Doprowadziło to do powstania tak skomplikowanych zależności między bankami, firmami ubezpieczeniowymi, funduszami emerytalnymi i funduszami hedgingowymi, że gdy pękła bańka na rynku kredytów, cały system finansowy runął w gruzach. Najnowsze zmiany w prawie mają zapobiec powtórzeniu podobnej sytuacji w przyszłości. Prześledźmy więc najważniejsze reformy.

Reguła Volckera

Kiedy na początku 2009 roku Barack Obama zaprosił Paula Volckera do grona swoich doradców ekonomicznych, były szef Fed zaproponował uporządkowanie chaosu panującego wówczas na Wall Street, przedstawiając pakiet regulacji, określany jako Reguła Volckera (Volcker’s Rule). Zaproponował m.in., by całkowicie zabronić bankom inwestowania własnych środków w fundusze hedgingowe i private equity (co obecnie jest na Wall Street na porządku dziennym) oraz ograniczyć możliwości aktywnego tradingu (krótkoterminowej spekulacji, dokonywanej głównie przez automaty oparte na algorytmach wykorzystujących nieefektywność rynków), ponieważ nie leży to w interesie klientów powierzających bankom pieniądze w formie depozytów. W toku prac nad reformą systemu finansowego, Reguła Volckera była stopniowo modyfikowana i jej ostateczna forma, według samego pomysłodawcy, zasługuje w szkolnej skali co najwyżej na słabą czwórkę.

Oto najważniejsze postanowienia Reguły Volckera:

- banki mogą inwestować w fundusze hedgingowe i private equity maksymalnie do 3 proc. kapitałów własnych (mierzonych wskaźnikiem Tier1);

- bank nie może kontrolować więcej niż 3 proc. jednostek udziałowych danego funduszu;

- banki nie mogą być powiązane kapitałowo z funduszami, w które lokują środki, ani poręczać ich zobowiązań;

- zakaz zawierania transakcji stwarzających „istotny konflikt interesu” pomiędzy bankiem a jego klientami;

- zakaz zawierania transakcji skutkujących bezpośrednim lub pośrednim „istotnym wzrostem ekspozycji na ryzykowne aktywa lub ryzykowne strategie inwestycyjne”;

- zakaz zawierania transakcji zagrażających bezpieczeństwu banku i finansowej stabilności Stanów Zjednoczonych.

Przeczytaj także:

![Rynki finansowe to my [© mudretsov - Fotolia.com] Rynki finansowe to my]() Rynki finansowe to my

Rynki finansowe to my

![Rynki finansowe to my [© mudretsov - Fotolia.com] Rynki finansowe to my](https://s3.egospodarka.pl/grafika2/rynki-finansowe/Rynki-finansowe-to-my-145576-150x100crop.jpg) Rynki finansowe to my

Rynki finansowe to my

oprac. : Łukasz Wróbel / Open Finance

Więcej na ten temat:

prawo finansowe, reforma prawa finansowego, sektor finansowy USA, kryzys finansowy w USA, kryzys kredytowy w USA, banki w USA

![Kryzys w strefie euro uderzy w USA? [© philhol - Fotolia.com] Kryzys w strefie euro uderzy w USA?](https://s3.egospodarka.pl/grafika2/kryzys-finansowy/Kryzys-w-strefie-euro-uderzy-w-USA-108056-150x100crop.jpg)

![Finanse osobiste w USA: prognozy 2009 [© Scanrail - Fotolia.com] Finanse osobiste w USA: prognozy 2009](https://s3.egospodarka.pl/grafika/formy-oszczedzania/Finanse-osobiste-w-USA-prognozy-2009-apURW9.jpg)

![Klif fiskalny zniknął, problemy nie [© Mopic - Fotolia.com] Klif fiskalny zniknął, problemy nie](https://s3.egospodarka.pl/grafika2/deficyt-budzetowy/Klif-fiskalny-zniknal-problemy-nie-111293-150x100crop.jpg)

![Klif fiskalny: co warto wiedzieć? [© crimson - Fotolia.com] Klif fiskalny: co warto wiedzieć?](https://s3.egospodarka.pl/grafika2/deficyt-budzetowy/Klif-fiskalny-co-warto-wiedziec-108706-150x100crop.jpg)

![Nieruchomości komercyjne w USA w stanie hibernacji [© denphumi - Fotolia.com] Nieruchomości komercyjne w USA w stanie hibernacji](https://s3.egospodarka.pl/grafika/nieruchomosci-komercyjne/Nieruchomosci-komercyjne-w-USA-w-stanie-hibernacji-iQjz5k.jpg)

![Wealth management - przyszłość bankowości? [© denphumi - Fotolia.com] Wealth management - przyszłość bankowości?](https://s3.egospodarka.pl/grafika/wealth-management/Wealth-management-przyszlosc-bankowosci-iQjz5k.jpg)

![ROR przynosi zyski tylko bankom [© denphumi - Fotolia.com] ROR przynosi zyski tylko bankom](https://s3.egospodarka.pl/grafika/ROR/ROR-przynosi-zyski-tylko-bankom-iQjz5k.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Czy jesteśmy gotowi na kredyt hipoteczny z AI? [© Freepik] Czy jesteśmy gotowi na kredyt hipoteczny z AI?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny-kupno-mieszkania/Czy-jestesmy-gotowi-na-kredyt-hipoteczny-z-AI-267666-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku? [© katemangostar na Freepik] Składka zdrowotna - co się zmieni po 1 stycznia 2025 roku?](https://s3.egospodarka.pl/grafika2/skladka-zdrowotna/Skladka-zdrowotna-co-sie-zmieni-po-1-stycznia-2025-roku-262018-150x100crop.jpg)

![Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje [© wygenerowane przez AI] Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/wakacje-samochodem/Samochodem-po-Europie-i-Polsce-10-inspirujacych-miejsc-na-nietuzinkowe-wakacje-267684-50x33crop.png) Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje

Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Nieruchomości komercyjne: logistyka błyszczy, biura odbijają [© Freepik] Nieruchomości komercyjne: logistyka błyszczy, biura odbijają](https://s3.egospodarka.pl/grafika2/inwestowanie-w-nieruchomosci/Nieruchomosci-komercyjne-logistyka-blyszczy-biura-odbijaja-267721-150x100crop.jpg)

![Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów [© Freepik] Za co Polacy kochają kolej? Nowy raport ujawnia rekordy i zwyczaje pasażerów](https://s3.egospodarka.pl/grafika2/podroze/Za-co-Polacy-kochaja-kolej-Nowy-raport-ujawnia-rekordy-i-zwyczaje-pasazerow-267722-150x100crop.jpg)

![Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach [© wygenerowane przez AI] Nowa era AI: Grok 4.0 wyprzedza GPT-4o i Claude Opus 4 w kluczowych testach](https://s3.egospodarka.pl/grafika2/Grok/Nowa-era-AI-Grok-4-0-wyprzedza-GPT-4o-i-Claude-Opus-4-w-kluczowych-testach-267717-150x100crop.png)

![Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025 [© wygenerowane przez AI] Czy w dużych firmach naprawdę zarabia się więcej? Analiza raportu płacowego wiosna/lato 2025](https://s3.egospodarka.pl/grafika2/wynagrodzenia/Czy-w-duzych-firmach-naprawde-zarabia-sie-wiecej-Analiza-raportu-placowego-wiosna-lato-2025-267715-150x100crop.png)

![T-Mobile rozdaje darmowy pakiet 5 GB na wakacje w UE - sprawdź, jak skorzystać [© wygenerowane przez AI] T-Mobile rozdaje darmowy pakiet 5 GB na wakacje w UE - sprawdź, jak skorzystać](https://s3.egospodarka.pl/grafika2/pakiety-T-mobile/T-Mobile-rozdaje-darmowy-pakiet-5-GB-na-wakacje-w-UE-sprawdz-jak-skorzystac-267711-150x100crop.png)

![Google rewolucjonizuje AdSense i Keyword Planner: lepsza monetyzacja stron i ultra-lokalne prognozy [© wygenerowane przez AI] Google rewolucjonizuje AdSense i Keyword Planner: lepsza monetyzacja stron i ultra-lokalne prognozy](https://s3.egospodarka.pl/grafika2/Google-Ads/Google-rewolucjonizuje-AdSense-i-Keyword-Planner-lepsza-monetyzacja-stron-i-ultra-lokalne-prognozy-267703-150x100crop.png)