Nowa Rekomendacja S gwarancją bezpieczeństwa?

2010-08-03 13:59

Przeczytaj także: Rekomendacja S a kredyty mieszkaniowe

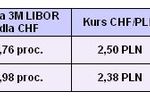

Znalezienie kontrargumentów nie jest wcale trudne. Po pierwsze wystawianie na ryzyko kredytowe mniej lub bardziej uświadomionych w tej materii klientów, niekoniecznie jest dla nich dobre. Nawet dziś – 1,5 roku po zakończeniu kryzysu walutowego – zadłużenie większości z nich przekracza stan wyjściowy ze względu na wzrost kursu. Co oznacza, że część z nich znalazła się w pułapce walutowej – wartość kupionej na kredyt nieruchomości jest niższa niż bieżąca wysokość kredytu. Tylko dzięki temu, że banki mają świadomość czym skończyłoby się uzupełnieniem zabezpieczeń od kredytobiorców (przejmowaniem i spadkiem cen nieruchomości) zawdzięczają, że nie są o to proszeni. Wysokość rat to osobny temat – ale fakt, że nie różnią się one znacząco od stanu sprzed dwóch lat (najniższego w historii kursu franka i euro), zawdzięczają obniżkom stóp procentowych w Narodowym Banku Szwajcarii i Europejskim Banku Centralnym. W tym miejscu warto wspomnieć, że nie w każdym kryzysie walutowym musi dojść do takiej sytuacji, w której banki centralne w innych krajach obniżają stopy procentowe. W ostatnim przypadku stało się tak dlatego, że kryzys przyjął rozmiary globalne. Gdyby miał rozmiary lokalne (np. ograniczone do Polski lub naszego regionu) posiadacze kredytów walutowych zmagaliby się ze wzrostem rat o 50-60 proc. Konsekwencje łatwo sobie wyobrazić.

Zatem także w tym aspekcie działania KNF wnoszą więcej korzyści niż strat i jedyne czego można żałować, to faktu, że sektor bankowy okazał się nieczuły na bardziej aksamitne propozycje KNF (Rekomendację S z 2007 roku), kiedy był jeszcze czas na ograniczenie ryzyka kursowego do minimum.

W tym miejscu można też zastanowić się, co może stać się z ofertą kredytową, jeśli na rynku zabraknie nowych kredytów walutowych. Ze względu na restrykcje Rekomendacji S (przed jej proponowaną zmianą) już obecnie kredyty walutowe wymagają wyższej zdolności kredytowej. Zatem sama dostępność kredytów nie zmieni się. Zmienić się może skłonność do ich zaciągania, skoro raty kredytów złotowych są jednak wyższe.

Ale pamiętajmy, że zmianie ulegnie także sytuacja banków, które będą mocniej niż dziś rywalizowały o klientów chętnych (mimo wszystko) do zaciągnięcia kredytów złotowych. W efekcie można spodziewać się dogodniejszych warunków ich zaciągania, a więc spadku marż i prowizji.

W bankach liczą straty…

Teoretycznie wyeliminowanie z rynku kredytów walutowych może wpłynąć na spadek zysków sektora bankowego w Polsce, ponieważ kredyty walutowe są dla nich bardziej dochodowe niż złotowe (wyższe są marże, dodatkowo klienci ponoszą także niemałe koszty spreadów walutowych). W dodatku sprzedaż kredytów hipotecznych jako takich może obniżyć się, skoro już dziś połowa z nich to kredyty walutowe.

Jednak sytuacja nie jest aż tak jednostronna. Po pierwsze wolumen kredytów nie musi zmienić się gwałtownie – klienci nadal będą mogli zaciągać kredyty złotowe. Po drugie warto zdawać sobie sprawę z kosztów finansowania walutowej akcji kredytowej. Ponieważ polskie banki chronicznie cierpią na brak depozytów walutowych, zmuszone są do posiłkowania się kontraktami swap na rynkach międzynarodowych. Kontrakty nie należą do tanich (obecnie ok. 100 pkt bazowych) ponieważ handel jest jednostronny (popyt pochodzi tylko z jednej strony). Obniżenie popytu na kontrakty swap może doprowadzić do spadku ich ceny, co oznaczałoby wymierne oszczędności dla banków, które przecież nadal będą musiały finansować kredyty walutowe ze starego portfela.

![Kredyty walutowe a sprzedaż mieszkania [© denphumi - Fotolia.com] Kredyty walutowe a sprzedaż mieszkania](https://s3.egospodarka.pl/grafika/KNF/Kredyty-walutowe-a-sprzedaz-mieszkania-iQjz5k.jpg) Kredyty walutowe a sprzedaż mieszkania

Kredyty walutowe a sprzedaż mieszkania

oprac. : Emil Szweda / Open Finance

![73 kredyty we frankach [© Comugnero Silvana - Fotolia.com] 73 kredyty we frankach](https://s3.egospodarka.pl/grafika2/kredyty-walutowe/73-kredyty-we-frankach-176861-150x100crop.jpg)

![Kredyty walutowe: drużyny pierścienia ruszyły do akcji [© Comugnero Silvana - Fotolia.com] Kredyty walutowe: drużyny pierścienia ruszyły do akcji](https://s3.egospodarka.pl/grafika2/kredytobiorcy/Kredyty-walutowe-druzyny-pierscienia-ruszyly-do-akcji-130921-150x100crop.jpg)

![Kredyty w euro nie drożeją [© Kristin Gründler - Fotolia.com] Kredyty w euro nie drożeją](https://s3.egospodarka.pl/grafika2/kredyty-we-frankach-szwajcarskich/Kredyty-w-euro-nie-drozeja-127018-150x100crop.jpg)

![Rynek kredytowy przed zmianami [© Africa Studio - Fotolia.com] Rynek kredytowy przed zmianami](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Rynek-kredytowy-przed-zmianami-125033-150x100crop.jpg)

![Nowa Rekomendacja S wspomoże rynek [© Fotowerk - Fotolia.com] Nowa Rekomendacja S wspomoże rynek](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-Rekomendacja-S-wspomoze-rynek-120549-150x100crop.jpg)

![Przewalutowanie kredytu w euro: czy to się opłaca? [© egeneralk - Fotolia.com] Przewalutowanie kredytu w euro: czy to się opłaca?](https://s3.egospodarka.pl/grafika2/przewalutowanie-kredytu/Przewalutowanie-kredytu-w-euro-czy-to-sie-oplaca-119237-150x100crop.jpg)

![Personal banking: nowe oferty banków [© denphumi - Fotolia.com] Personal banking: nowe oferty banków](https://s3.egospodarka.pl/grafika/personal-banking/Personal-banking-nowe-oferty-bankow-iQjz5k.jpg)

![Sektor TSL z zadłużeniem na ponad 3,3 mld zł [© Freepik] Sektor TSL z zadłużeniem na ponad 3,3 mld zł](https://s3.egospodarka.pl/grafika2/sektor-TSL/Sektor-TSL-z-zadluzeniem-na-ponad-3-3-mld-zl-264641-150x100crop.jpg)

![Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych? [© Freepik] Zagrożenia chemiczne nie śpią. Jakie ubezpieczenie firmy od szkód ekologicznych?](https://s3.egospodarka.pl/grafika2/szkody-ekologiczne/Zagrozenia-chemiczne-nie-spia-Jakie-ubezpieczenie-firmy-od-szkod-ekologicznych-264637-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji [© DDRockstar - Fotolia.com] Artykuł sponsorowany vs natywny. 8 różnic, które wpływają na skuteczność publikacji](https://s3.egospodarka.pl/grafika2/content-marketing/Artykul-sponsorowany-vs-natywny-8-roznic-ktore-wplywaja-na-skutecznosc-publikacji-222399-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast? [© Africa Studio - Fotolia.com] Jaki podatek od nieruchomości zapłacą w 2025 r. mieszkańcy największych miast?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-zaplaca-w-2025-r-mieszkancy-najwiekszych-miast-263866-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Rynek wierzytelności niczym nie zaskakuje [© mkos83 - Fotolia.com] Rynek wierzytelności niczym nie zaskakuje](https://s3.egospodarka.pl/grafika2/dlugi/Rynek-wierzytelnosci-niczym-nie-zaskakuje-264267-150x100crop.jpg)

![5 kroków do zwiększenia widoczności sklepu w Google [© Firmbee z Pixabay] 5 kroków do zwiększenia widoczności sklepu w Google](https://s3.egospodarka.pl/grafika2/wyszukiwarka-Google/5-krokow-do-zwiekszenia-widocznosci-sklepu-w-Google-264682-150x100crop.jpg)

![Ransomware znowu atakuje: email bombing i oszustwa na Teams [© ra2 studio - Fotolia.com] Ransomware znowu atakuje: email bombing i oszustwa na Teams](https://s3.egospodarka.pl/grafika2/ransomware/Ransomware-znowu-atakuje-email-bombing-i-oszustwa-na-Teams-264681-150x100crop.jpg)

![Czy mamy początek spadku cen mieszkań? [© Tinnakorn - Fotolia.com] Czy mamy początek spadku cen mieszkań?](https://s3.egospodarka.pl/grafika2/rynek-nieruchomosci/Czy-mamy-poczatek-spadku-cen-mieszkan-264678-150x100crop.jpg)

![Co dzieje się na rynku motoryzacyjnym i transportowym? Branża odkrywa karty [© Freepik] Co dzieje się na rynku motoryzacyjnym i transportowym? Branża odkrywa karty](https://s3.egospodarka.pl/grafika2/transport/Co-dzieje-sie-na-rynku-motoryzacyjnym-i-transportowym-Branza-odkrywa-karty-264638-150x100crop.jpg)

![Przepisy dotyczące przejrzystości wynagrodzeń pomogą zmniejszyć lukę płacową [© Freepik] Przepisy dotyczące przejrzystości wynagrodzeń pomogą zmniejszyć lukę płacową](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Przepisy-dotyczace-przejrzystosci-wynagrodzen-pomoga-zmniejszyc-luke-placowa-264593-150x100crop.jpg)