Najlepsze fundusze parasolowe

2010-08-25 11:41

Porównanie oferty funduszy parasolowych © fot. mat. prasowe

Przeczytaj także: Najlepsze fundusze parasolowe VI 2013

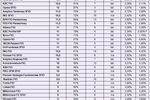

Cechą wspólną większości z wymienionych funduszy parasolowych, jest bogata oferta produktowa. Większość z nich, z wyjątkiem KBC FIO, skupia po co najmniej 10 subfunduszy. Główną ideą funduszu parasolowego jest odroczenie płatności podatku od zysków kapitałowych, które obowiązuje do czasu pozostawania w jego cieniu. Dlatego tak istotnym elementem jest liczba subfunduszy, może się bowiem zdarzyć, że chroniąc zyski, będziemy chcieli związać się z funduszem na dłużej, a im więcej w tym czasie będziemy mieli do wyboru strategii inwestycyjnych do wykorzystania, tym lepiej. Fundusze parasolowe z mniej niż pięcioma subfunduszami, jak Pioneer Strategie Funduszowe SFIO czy Fortis FIO, które mają tylko po dwa, należy uznać za potencjalnie mniej atrakcyjne.Zakładając potencjalnie długi okres inwestycji w ramach funduszu parasolowego, istotnym elementem są też koszty związane z uczestnictwem. Najważniejsze są opłaty z tytułu wynagrodzenia za zarządzanie, jakie w postaci określonego procentu od średniej wartości aktywów netto w skali roku naliczają sobie towarzystwa funduszy inwestycyjnych. Mniejsze znaczenie mają prowizje płacone przy nabywaniu (lub umarzaniu) jednostek. Rzecz jasna koszty też rzutują na pozycję w rankingu. BPH FIO Parasolowy, który wypadł najlepiej, pod względem kosztów plasuje się mniej więcej w połowie stawki (nadrabia wynikami i bogatą ofertą). Z kolei KBC FIO, z tylko pięcioma subfunduszami, zajął trzecią pozycję, w czym bardzo pomogły mu dobre wyniki oraz właśnie stosunkowo niskie koszty.

fot. mat. prasowe

Porównanie oferty funduszy parasolowych

Porównanie oferty funduszy parasolowych

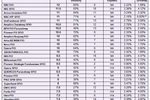

Najsłabiej w naszym zestawieniu wypadły parasole Fortis FIO (6 punktów) oraz AGIO SFIO, Opera SFIO i PZU Globalnych Inwestycji SFIO (po 7 punktów). Ich słabościami są słabe wyniki oraz mała liczebność sunfunduszy (od dwóch do czterech). Sprawy nie poprawiają też koszty (choć wcale nie należą do najwyższych) oraz brak subfunduszu rynku pieniężnego, stanowiącego bezpieczną przystań dla kapitału i potencjalnych zysków, w razie odwrócenia trendu w przypadku funduszy o bardziej ryzykownych strategiach.

Figa z makiem dla fiskusa

Fundusze parasolowe nazywane są tak z racji na pełnioną funkcję, czyli ochronę zysków przed zakusami fiskusa, tak samo jak zwykły parasol chroni nas przez zmoknięciem czy nadmierną ekspozycją na słońce. Zyski inwestorów są bezpieczne tak długo, jak długo pozostają w jego cieniu. Może to trwać całymi latami. Dlatego na wyborem funduszu warto pochylić się nieco dłużej.

Fundusz parasolowy skupia pod sobą tzw. subfundusze, których może być dowolna liczba, a każdy z nich może charakteryzować się odmienną strategią inwestycyjną i poziomem ryzyka. W dowolnym momencie i niemal bez żadnych ograniczeń można przekładać pieniądze z jednego subfunduszu do innego. Podczas tych operacji nie powstaje obowiązek uiszczenia podatku od zysków kapitałowych (jeśli takie były), czyli tzw. podatku Belki, jak to jest w przypadku dokonywania konwersji w „normalnych” funduszach. Płatność podatku w przypadku funduszu parasolowego następuje dopiero w momencie jego ostatecznego opuszczenia, co może nastąpić za wiele, wiele lat i jest zależne wyłącznie od nas samych. Dzięki temu, przez cały ten czas pracuje dla nas większy kapitał, od którego ewentualne zyski są odpowiednio większe.

Najlepsze fundusze parasolowe III 2012

Najlepsze fundusze parasolowe III 2012

oprac. : Open Finance

![Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić? [© Andrey Popov - Fotolia.com] Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-inwestycyjne-Co-sprawdzic-zeby-nie-stracic-240618-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Fundusze zamknięte dają wyższy zysk [© Paweł Michałowski - Fotolia.com] Fundusze zamknięte dają wyższy zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-zamkniete-daja-wyzszy-zysk-202726-150x100crop.jpg)

![Jak inwestować w fundusze rynku pieniężnego? [© Adil Yusifov - Fotolia.com] Jak inwestować w fundusze rynku pieniężnego?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-inwestowac-w-fundusze-rynku-pienieznego-189875-150x100crop.jpg)

![Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa [© beeboys - Fotolia.com] Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dlugoterminowe-inwestowanie-pieniedzy-czyli-niewykorzystana-szansa-185001-150x100crop.jpg)

![Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm? [© vchalup - Fotolia.com] Inwestowanie pieniędzy: od hurraoptymizmu po skrajny pesymizm?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-pieniedzy-od-hurraoptymizmu-po-skrajny-pesymizm-180391-150x100crop.jpg)

![UOKiK zakwestionował praktyki 7 banków [© denphumi - Fotolia.com] UOKiK zakwestionował praktyki 7 banków](https://s3.egospodarka.pl/grafika/UOKiK/UOKiK-zakwestionowal-praktyki-7-bankow-iQjz5k.jpg)

![Ferie zimowe 2026: pod lupą ceny noclegów i skipassów [© pixabay] Ferie zimowe 2026: pod lupą ceny noclegów i skipassów](https://s3.egospodarka.pl/grafika2/ferie-zimowe/Ferie-zimowe-2026-pod-lupa-ceny-noclegow-i-skipassow-270439-150x100crop.jpg)

![Jak wybrać ubezpieczenie na narty? Eksperci ostrzegają [© pexels] Jak wybrać ubezpieczenie na narty? Eksperci ostrzegają](https://s3.egospodarka.pl/grafika2/ubezpieczenie-turystyczne/Jak-wybrac-ubezpieczenie-na-narty-Eksperci-ostrzegaja-270421-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025 [© freepik] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych we wrześniu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-we-wrzesniu-2025-268649-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

![Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com] Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/fakturzystka/Fakturzystka-fakturzysta-186500-50x33crop.jpg) Fakturzystka, fakturzysta

Fakturzystka, fakturzysta

![Produkt strukturyzowany - alternatywa lokaty [© Sebastian Duda - Fotolia.com] Produkt strukturyzowany - alternatywa lokaty](https://s3.egospodarka.pl/grafika2/produkt-strukturyzowany/Produkt-strukturyzowany-alternatywa-lokaty-137477-150x100crop.jpg)

![Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina [© dolphfyn - Fotolia.com] Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina](https://s3.egospodarka.pl/grafika2/postanowienia-noworoczne/Postanowienia-noworoczne-czyli-zdrowie-pieniadze-i-rodzina-188903-150x100crop.jpg)

![Jak warszawiacy spłacają kredyty hipoteczne? [© Torbz - Fotolia.com] Jak warszawiacy spłacają kredyty hipoteczne?](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Jak-warszawiacy-splacaja-kredyty-hipoteczne-153254-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Czy księgowa lub influencer mogą doradzać podatkowo? Uważaj, komu powierzasz tajemnice swojej firmy [© wygenerowane przez AI] Czy księgowa lub influencer mogą doradzać podatkowo? Uważaj, komu powierzasz tajemnice swojej firmy](https://s3.egospodarka.pl/grafika2/ksiegowy/Czy-ksiegowa-lub-influencer-moga-doradzac-podatkowo-Uwazaj-komu-powierzasz-tajemnice-swojej-firmy-270451-150x100crop.png)

![Kupujesz bilet przez portal? Po odwołaniu lotu odzyskasz nie tylko cenę biletu, ale też opłatę serwisową [© wygenerowane przez AI] Kupujesz bilet przez portal? Po odwołaniu lotu odzyskasz nie tylko cenę biletu, ale też opłatę serwisową](https://s3.egospodarka.pl/grafika2/odwolany-lot/Kupujesz-bilet-przez-portal-Po-odwolaniu-lotu-odzyskasz-nie-tylko-cene-biletu-ale-tez-oplate-serwisowa-270450-150x100crop.png)

![Zmiany w stażu pracy a dane osobowe pracownika. Jakich informacji może żądać pracodawca? [© wygenerowane przez AI] Zmiany w stażu pracy a dane osobowe pracownika. Jakich informacji może żądać pracodawca?](https://s3.egospodarka.pl/grafika2/staz-pracy/Zmiany-w-stazu-pracy-a-dane-osobowe-pracownika-Jakich-informacji-moze-zadac-pracodawca-270449-150x100crop.jpg)

![Logistyka i przemysł napędzą rynek pracy w 2026 roku [© pexels] Logistyka i przemysł napędzą rynek pracy w 2026 roku](https://s3.egospodarka.pl/grafika2/perspektywy-zatrudnienia/Logistyka-i-przemysl-napedza-rynek-pracy-w-2026-roku-270448-150x100crop.jpg)

![Europejski Nakaz Zapłaty i co jeszcze? Transgraniczna windykacja należności krok po kroku. [© pexels] Europejski Nakaz Zapłaty i co jeszcze? Transgraniczna windykacja należności krok po kroku.](https://s3.egospodarka.pl/grafika2/kontrahent-zagraniczny/Europejski-Nakaz-Zaplaty-i-co-jeszcze-Transgraniczna-windykacja-naleznosci-krok-po-kroku-270447-150x100crop.jpg)

![EUR/PLN stabilny, PKB rośnie. Jakie perspektywy dla polskiej gospodarki w 2026? [© pexels] EUR/PLN stabilny, PKB rośnie. Jakie perspektywy dla polskiej gospodarki w 2026?](https://s3.egospodarka.pl/grafika2/PKB/EUR-PLN-stabilny-PKB-rosnie-Jakie-perspektywy-dla-polskiej-gospodarki-w-2026-270444-150x100crop.jpg)

![PARP wspiera gospodarkę obiegu zamkniętego. Startują "Granty dla Zielonej Produkcji" [© pexels] PARP wspiera gospodarkę obiegu zamkniętego. Startują "Granty dla Zielonej Produkcji"](https://s3.egospodarka.pl/grafika2/PARP/PARP-wspiera-gospodarke-obiegu-zamknietego-Startuja-Granty-dla-Zielonej-Produkcji-270442-150x100crop.jpg)