Obligacje amerykańskie: będzie interwencja Fed?

2010-08-30 10:40

Przeczytaj także: Kolejne obligacje skarbowe z niższym oprocentowaniem

fot. mat. prasowe

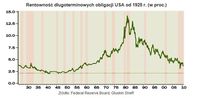

Rentowność długoterminowych obligacji USA od 1925 r. (w proc.)

Rentowność długoterminowych obligacji USA od 1925 r. (w proc.)

Takie strzały z bazooki na rynku długu mieliśmy już możliwość oglądać w praktyce. W latach 40. ubiegłego wieku, Fed blisko przez dekadę zmuszony był skupować obligacje, aby ich rentowność nie wzrosła powyżej 2,5 proc. Na poniższym wykresie widać, że był to okres, w którym tuż po Wielkiej Depresji, gospodarka nie była w stanie stanąć na nogach o własnych siłach – jeden z nielicznych okresów w historii, gdy w USA wystąpiła przewlekła recesja z tzw. podwójnym dnem. Z tego obowiązku Fed uwolnił się dopiero w roku 1951 roku.

Sąsiad jeszcze nie kupił

Analogii do obecnej kondycji Stanów Zjednoczonych nie brakuje, lecz, aby zanadto nie przykładać ręki do rozprzestrzeniania się hossy pesymistów, w tym miejscu zawieszam głos i pozostawiam czytelnikom pole na własne wnioski. Jeśli powyższe rozważania były dla kogoś zbyt „ciężkostrawne”, to zapewniam, że temat bynajmniej nie został wyczerpany i mogło być jeszcze gorzej (nie czuję się na siłach wyjaśnić przeciętnemu czytelnikowi, czemu długoterminowe rentowności mogą nadal spadać za sprawą wypukłości obligacji, a zbliżające się do jednocyfrowych wartości zmienności obligacji długoterminowych świadczą, że tak na prawdę to, co obserwujemy na rynku długu, to nie krótkoterminowa panika, ale głęboka strukturalna zmiana).

W dyskusji na temat bańki na rynku amerykańskich obligacji skarbowych każda ze stron ma trochę racji. W krótkim terminie rynek z technicznego punktu widzenia jest mocno wykupiony i prawdopodobnie wkrótce ujrzymy korektę silnego trendu trwającego od kilku miesięcy, ale ktoś, kto obecnie bez czekania na pierwsze oznaki słabości kupujących stawia własne (lub klientów) pieniądze na pęknięcie bańki, walczy z trendem i staje na drodze pędzącego pociągu. Średnia rentowność dziesięcioletnich obligacji USA w latach 1962-2010 wynosiła 6,6 proc. (dane za Bespoke Investment Group), a po odjęciu inflacji CPI – 2,7 proc. To wyraźnie więcej niż obecne 2,5 proc., ale dopóki nie wiemy. czy i na jakim poziomie limit rentowności ustali Fed, kupno obligacji długoterminowych nie wydaje się kompletnie pozbawionym sensu pomysłem. Rozpoczęta na początku roku inwestycja w fundusz indeksowy lokujący kapitał w amerykańskie obligacje o minimum dwudziestoletnim okresie zapadalności, przyniosła po siedmiu miesiącach ok. 18 proc. zysku.

Na koniec chciałbym posłużyć się cytatem, który w dużej mierze podsumowuje mój stosunek do sensacyjnej dyskusji na temat bańki spekulacyjnej na rynku obligacji w USA, nieruchomości w Chinach, zboża, złota czy dowolnym innym.

“Nie wierzymy w obligacyjną bańkę spekulacyjną. Jednak istnieje bańka na ludzi wierzących w bańkę na rynku obligacji. Oto jak dowiesz się, że na rynku obligacji jest spekulacyjna bańka: zapytaj swoich znajomych, ilu z nich posiada obligacje na własnych rachunkach inwestycyjnych. Jeśli nikt lub prawie nikt nie podniesie ręki, powinieneś czuć się uspokojony, gdyż szanse na istnienie spekulacyjnego bąbla właśnie znacząco spadły. A tak przy okazji, ta taktyka spisywała się znakomicie dla rynku złota przez ostatnią dekadę” – John Roque, WJB Capital.

![Oprocentowanie części obligacji skarbowych zanurkuje w czerwcu [© Adam Wasilewski - Fotolia.com] Oprocentowanie części obligacji skarbowych zanurkuje w czerwcu](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-czesci-obligacji-skarbowych-zanurkuje-w-czerwcu-259712-150x100crop.jpg) Oprocentowanie części obligacji skarbowych zanurkuje w czerwcu

Oprocentowanie części obligacji skarbowych zanurkuje w czerwcu

oprac. : Łukasz Wróbel / Open Finance

![Posiadacze obligacji skarbowych zaczną tracić miliony złotych [© Andrzej Wilusz - Fotolia.com] Posiadacze obligacji skarbowych zaczną tracić miliony złotych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Posiadacze-obligacji-skarbowych-zaczna-tracic-miliony-zlotych-258281-150x100crop.jpg)

![Na globalnym rynku obligacji hossa [© DOC RABE Media - Fotolia.com] Na globalnym rynku obligacji hossa](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Na-globalnym-rynku-obligacji-hossa-226161-150x100crop.jpg)

![Rynek obligacji jest za mały, żeby nie sięgać po kapitał zagraniczny? [© adrian_am13 - Fotolia.com] Rynek obligacji jest za mały, żeby nie sięgać po kapitał zagraniczny?](https://s3.egospodarka.pl/grafika2/rynek-obligacji/Rynek-obligacji-jest-za-maly-zeby-nie-siegac-po-kapital-zagraniczny-190217-150x100crop.jpg)

![Obligacje skarbowe. Ta bańka musi pęknąć [© gguy - Fotolia.co] Obligacje skarbowe. Ta bańka musi pęknąć](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Obligacje-skarbowe-Ta-banka-musi-peknac-180240-150x100crop.jpg)

![Obligacje skarbowe czy korporacyjne? [© apops - Fotolia.com] Obligacje skarbowe czy korporacyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-skarbowe-czy-korporacyjne-134431-150x100crop.jpg)

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nowe-obligacje-skarbowe-prawie-ochronia-przed-inflacja-245434-150x100crop.jpg)

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-rosnie-zbyt-wolno-244924-150x100crop.jpg)

![Aktywnie w żłobku: kto i na jakich zasadach otrzyma od ZUS dofinansowanie? [© Freepik] Aktywnie w żłobku: kto i na jakich zasadach otrzyma od ZUS dofinansowanie?](https://s3.egospodarka.pl/grafika2/zlobek/Aktywnie-w-zlobku-kto-i-na-jakich-zasadach-otrzyma-od-ZUS-dofinansowanie-263011-150x100crop.jpg)

![Świadczenie wspierające - ZUS wypłacił ponad 1,2 mld zł [© Freepik] Świadczenie wspierające - ZUS wypłacił ponad 1,2 mld zł](https://s3.egospodarka.pl/grafika2/swiadczenie-wspierajace/Swiadczenie-wspierajace-ZUS-wyplacil-ponad-1-2-mld-zl-262998-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany? [© jrwasserman - Fotolia.com] Najem prywatny 2023. Podatek od wynajmu mieszkania, innych nieruchomości i ruchomości - jakie zmiany?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Najem-prywatny-2023-Podatek-od-wynajmu-mieszkania-innych-nieruchomosci-i-ruchomosci-jakie-zmiany-249905-150x100crop.jpg)

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

Freelancer: jak pracuje, ile zarabia, skąd ma zlecenia?

![Najlepsze lokaty i rachunki oszczędnościowe X 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe X 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-X-2024-r-262865-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Ceny nieruchomości w USA rosną szybciej, gdy rządzą demokraci [© Freepik] Ceny nieruchomości w USA rosną szybciej, gdy rządzą demokraci](https://s3.egospodarka.pl/grafika2/nieruchomosci-w-USA/Ceny-nieruchomosci-w-USA-rosna-szybciej-gdy-rzadza-demokraci-263017-150x100crop.jpg)

![Przemysł odbił się od dna [© aleksandarlittlewolf na Freepik] Przemysł odbił się od dna](https://s3.egospodarka.pl/grafika2/przemysl/Przemysl-odbil-sie-od-dna-263014-150x100crop.jpg)

![Serwisy crowdfundingowe pod lupą Prezesa UOKiK [© 8photo na Freepik] Serwisy crowdfundingowe pod lupą Prezesa UOKiK](https://s3.egospodarka.pl/grafika2/serwisy-crowdfundingowe/Serwisy-crowdfundingowe-pod-lupa-Prezesa-UOKiK-263013-150x100crop.jpg)

![Wakacje składkowe dla przedsiębiorców - zalety i wady [© Freepik] Wakacje składkowe dla przedsiębiorców - zalety i wady](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-dla-przedsiebiorcow-zalety-i-wady-263012-150x100crop.jpg)

![Czy portal X pomoże Trumpowi? Big Tech a wybory w USA [© Freepik] Czy portal X pomoże Trumpowi? Big Tech a wybory w USA](https://s3.egospodarka.pl/grafika2/Twitter/Czy-portal-X-pomoze-Trumpowi-Big-Tech-a-wybory-w-USA-263010-150x100crop.jpg)

![Rynek pracy strefy euro, czyli zagadka wysokiego zatrudnienia [© Freepik] Rynek pracy strefy euro, czyli zagadka wysokiego zatrudnienia](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-strefy-euro-czyli-zagadka-wysokiego-zatrudnienia-263009-150x100crop.jpg)

![Coraz więcej pieniędzy na ochronę zdrowia [© Freepik] Coraz więcej pieniędzy na ochronę zdrowia](https://s3.egospodarka.pl/grafika2/ochrona-zdrowia/Coraz-wiecej-pieniedzy-na-ochrone-zdrowia-263007-150x100crop.jpg)