Które fundusze obligacji na czas rosnących stóp?

2010-10-28 09:42

Przeczytaj także: Inwestowanie w obligacje czy fundusz obligacji?

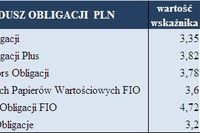

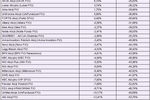

Podczas fazy zacieśniania polityki pieniężnej należy dobierać te instrumenty dłużne, które cechują się niskim tzw. czasem trwania obligacji/portfela obligacji. Czas trwania obligacji (duration) jest miernikiem, który wskazuje wrażliwość na zmiany stóp procentowych. Przykładowo, jeśli wartość wskaźnika dla obligacji wyniesie 4 to oznacza ona, iż przybliżona zmiana ceny obligacji na skutek zmiany stopy procentowej o 1 punkt procentowy wyniesie 4%. Relacja zmiany cen obligacji na zmiany stóp procentowych nie jest liniowa dlatego duration dobrze sprawdza się przy małych zmianach. Fundusze obligacji o niskim czasie trwania są w większym stopniu uodpornione na ryzyko zmiany stopy procentowej.Znając te zależności, inwestor aktywny, który spodziewa się wzrostu stóp procentowych ze zwiększonym zainteresowaniem przyjrzy się tym funduszom obligacji, których portfel cechuje się niską wartością czasu trwania. Tu pojawia się problem, bowiem większość funduszy krajowych dłużnych, w przeciwieństwie do większości funduszy dłużnych zarządzanych przez zagraniczne instytucje, nie udostępnia podstawowej miary ryzyka stopy procentowej do publicznej wiadomości. Fundusze obligacji, które informują o duration portfela obligacji ujęte zostały w tabeli 1.

fot. mat. prasowe

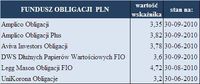

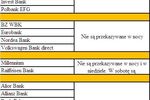

Innym sposobem ustalenia wrażliwości portfela obligacji funduszu na ryzyko stopy procentowej jest obliczenie przybliżonego duration na podstawie publikowanych półrocznych i rocznych sprawozdań finansowych przez fundusz. Są w nim zawarte informacje o większości aktywów znajdujących się w portfelu funduszu. Wadą tego typu rozwiązania (oprócz czasochłonności) jest fakt, iż poznamy wówczas wartość miernika jedynie w dwóch momentach spośród całego roku. Daje nam to jednak przynajmniej cząstkowy obraz polityki inwestycyjnej funduszu w tym zakresie. Na naszym rynku, takich obliczeń półrocznych duration dokonuje firma Analizy Online. Zestawienie wartości wskaźnika zostały ujęte w tabeli 2.

fot. mat. prasowe

W każdym dobrze zdywersyfikowanym portfelu inwestycyjnym powinno znaleźć się miejsce dla funduszy dłużnych. Dzięki niskiej długoterminowej korelacji z rynkiem akcji poprawiają one stosunek oczekiwanego zysku do ryzyka całego portfela inwestycyjnego. Wartość jednostek uczestnictwa zmienia się pod wpływem zmian cen obligacji, które znajdują się w portfelu podmiotu. Dlatego aktywny inwestor, który spodziewa się wzrostu rynkowych stóp procentowych powinien dobierać te fundusze, które są najmniej wrażliwe na ich zmienność (niski duration). Niestety, na rodzimym rynku dostęp do aktualnych informacji o jednej z podstawowych miar ryzyka dla funduszy obligacji jest mocno ograniczony.

![Czy istnieją bezpieczne fundusze inwestycyjne? [© fox17 - Fotolia.com] Czy istnieją bezpieczne fundusze inwestycyjne?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Czy-istnieja-bezpieczne-fundusze-inwestycyjne-97573-150x100crop.jpg) Czy istnieją bezpieczne fundusze inwestycyjne?

Czy istnieją bezpieczne fundusze inwestycyjne?

oprac. : Marek Arent / expander

![TFI omijają akcje [© Jacek Michiej - Fotolia.com] TFI omijają akcje](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/TFI-omijaja-akcje-96244-150x100crop.jpg)

![Fundusze dłużne zarabiają najwięcej [© dmitry_b_a - Fotolia.com] Fundusze dłużne zarabiają najwięcej](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-dluzne-zarabiaja-najwiecej-94585-150x100crop.jpg)

![Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić? [© Andrey Popov - Fotolia.com] Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-inwestycyjne-Co-sprawdzic-zeby-nie-stracic-240618-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Czy jesteśmy gotowi na kredyt hipoteczny z AI? [© Freepik] Czy jesteśmy gotowi na kredyt hipoteczny z AI?](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny-kupno-mieszkania/Czy-jestesmy-gotowi-na-kredyt-hipoteczny-z-AI-267666-150x100crop.jpg)

![Co dalej z ceną złota? Eksperci podzieleni: 4000 czy 2800 USD za uncję [© wygenerowane przez AI] Co dalej z ceną złota? Eksperci podzieleni: 4000 czy 2800 USD za uncję](https://s3.egospodarka.pl/grafika2/zloto-inwestycyjne/Co-dalej-z-cena-zlota-Eksperci-podzieleni-4000-czy-2800-USD-za-uncje-267641-150x100crop.png)

![Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody? [© wygenerowane przez AI] Obniżka stóp procentowych NBP: jak zmieniły się raty za nowe i używane samochody?](https://s3.egospodarka.pl/grafika2/leasing-samochodu/Obnizka-stop-procentowych-NBP-jak-zmienily-sie-raty-za-nowe-i-uzywane-samochody-267629-150x100crop.png)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Ranking kont osobistych z najlepszymi korzyściami dla klientów [© Andrey Popov - Fotolia.com] Ranking kont osobistych z najlepszymi korzyściami dla klientów](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-kont-osobistych-z-najlepszymi-korzysciami-dla-klientow-266814-150x100crop.jpg)

![Ranking najlepszych kont osobistych [© wygenerowane przez AI] Ranking najlepszych kont osobistych](https://s3.egospodarka.pl/grafika2/konto-osobiste/Ranking-najlepszych-kont-osobistych-267141-150x100crop.png)

![Działalność nierejestrowana - wyższy limit przychodu w 2024 roku [© patpitchaya - Fotolia.com] Działalność nierejestrowana - wyższy limit przychodu w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-nierejestrowa/Dzialalnosc-nierejestrowana-wyzszy-limit-przychodu-w-2024-roku-257135-150x100crop.jpg)

![Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI] Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki [© wygenerowane przez AI]](https://s3.egospodarka.pl/grafika2/drapacze-chmur/Ile-kosztuje-mieszkanie-w-najwyzszych-wiezowcach-Polski-Ceny-apartamentow-zapieraja-dech-w-piersiach-podobnie-jak-widoki-267512-50x33crop.png) Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

Ile kosztuje mieszkanie w najwyższych wieżowcach Polski? Ceny apartamentów zapierają dech w piersiach - podobnie jak widoki

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Czy kupno auta poleasingowego ma sens? [© Freepik] Czy kupno auta poleasingowego ma sens?](https://s3.egospodarka.pl/grafika2/auta-poleasingowe/Czy-kupno-auta-poleasingowego-ma-sens-267686-150x100crop.jpg)

![Gdzie chcą pracować Polacy? Nowy ranking atrakcyjnych miejsc pracy [© Freepik] Gdzie chcą pracować Polacy? Nowy ranking atrakcyjnych miejsc pracy](https://s3.egospodarka.pl/grafika2/miejsca-pracy/Gdzie-chca-pracowac-Polacy-Nowy-ranking-atrakcyjnych-miejsc-pracy-267685-150x100crop.jpg)

![Jak prawidłowo zabezpieczyć ładunek? Przepisy i kary w krajach Unii Europejskiej [© wygenerowane przez AI] Jak prawidłowo zabezpieczyć ładunek? Przepisy i kary w krajach Unii Europejskiej](https://s3.egospodarka.pl/grafika2/przewoz-ladunkow/Jak-prawidlowo-zabezpieczyc-ladunek-Przepisy-i-kary-w-krajach-Unii-Europejskiej-267667-150x100crop.png)

![Granty na Eurogranty: 20 mln zł z PARP na wsparcie dla polskich MŚP i nauki [© wygenerowane przez AI] Granty na Eurogranty: 20 mln zł z PARP na wsparcie dla polskich MŚP i nauki](https://s3.egospodarka.pl/grafika2/dzialalnosc-innowacyjna/Granty-na-Eurogranty-20-mln-zl-z-PARP-na-wsparcie-dla-polskich-MSP-i-nauki-267665-150x100crop.png)

![Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje [© wygenerowane przez AI] Samochodem po Europie i Polsce - 10 inspirujących miejsc na nietuzinkowe wakacje](https://s3.egospodarka.pl/grafika2/wakacje-samochodem/Samochodem-po-Europie-i-Polsce-10-inspirujacych-miejsc-na-nietuzinkowe-wakacje-267684-150x100crop.png)

![PayPal zwróci opłaty polskim użytkownikom - decyzja UOKiK [© wygenerowane przez AI] PayPal zwróci opłaty polskim użytkownikom - decyzja UOKiK](https://s3.egospodarka.pl/grafika2/PayPal/PayPal-zwroci-oplaty-polskim-uzytkownikom-decyzja-UOKiK-267664-150x100crop.png)

![Sztuczna inteligencja zmienia SEO: Jak GEO wpływa na widoczność marki w internecie [© wygenerowane przez AI] Sztuczna inteligencja zmienia SEO: Jak GEO wpływa na widoczność marki w internecie](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Sztuczna-inteligencja-zmienia-SEO-Jak-GEO-wplywa-na-widocznosc-marki-w-internecie-267663-150x100crop.png)