Lokata czy fundusz?

2004-09-21 16:16

© fot. mat. prasowe

Przeczytaj także: Jak lepiej oszczędzać?

W praktyce najchętniej wybieranym przez banki klientem, któremu pieniądze są pożyczane jest skarb państwa – banki kupują obligacje skarbowe. Żeby banki osiągały na tym zysk, oprocentowanie lokat i depozytów nigdy nie może być wyższe od oprocentowania obligacji.Zatem zakładając lokatę w banku z góry wiemy, że uzyskamy niższy procent niż gdybyśmy kupili obligacje. Ponadto w większości wypadków banki żądają trwałego wkładu własnego – oznacza to, że nie możemy zerwać lokaty (wycofać pieniędzy przed terminem) pod rygorem utraty wszystkich naliczonych odsetek. Choćby do utrzymania rocznej lokaty zabrakło nam tylko jednego dnia – procenty przepadają.

Inaczej jest w przypadku funduszy inwestycyjnych. One zarabiają nie na różnicy oprocentowania (same nie gwarantują przecież jego wysokości), lecz na zarządzaniu pieniędzmi. Fundusze inwestycyjne mogą zatem kupować obligacje, a uzyskany zysk w całości przekazywać swoim klientom. Z tego powodu lokowanie pieniędzy w funduszach inwestycyjnych jest znacznie lepszym rozwiązaniem niż zakładanie lokat bankowych - uzyskany procent jest po prostu wyższy.

Po drugie, pieniądze z funduszy inwestycyjnych można wycofać w dowolnym momencie nie tracąc żadnych odsetek. Wkłady do funduszy nie są bowiem oprocentowane – pieniądze są zamieniane na jednostki uczestnictwa, których wartość rośnie wraz z korzystnymi inwestycjami dokonanymi przez fundusze.

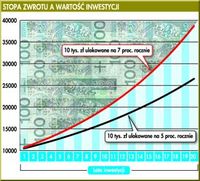

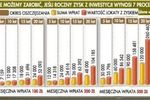

Fundusze inwestycyjne pobierają także opłaty. Te pobierane przy wpłacaniu pieniędzy do funduszy zwane są opłatą manipulacyjną i mają charakter jednorazowy. Co to oznacza? Załóżmy, że opłata manipulacyjna np. 2 proc. (w praktyce mogą być niższe, a w okresach promocji nawet znacznie niższe). Zatem wkładając 10 tys. zł, 200 zł płacimy funduszowi, który następnie kupuje obligacje skarbowe oprocentowane na 7 proc. rocznie. Po roku nasz zysk wynosi więc 7 proc. minus 2 proc. czyli 5 proc. Ale już po dwóch latach dodamy do tego kolejne 7 proc., czyli zysk wynosi 12 proc. (nie licząc tzw. procentu składanego, o którym szerzej w kolejnych odcinkach cyklu). Tymczasem na lokacie rocznej, której oprocentowanie jest niższe niż obligacji zarobimy w pierwszym roku 5 proc. i tyle samo w drugim roku. W sumie będzie to 10 proc., podczas gdy w funduszu mamy już 12 proc. Z każdym następnym rokiem różnica na korzyść TFI będzie się powiększać – oszczędzanie długoterminowe jest zatem w funduszach bardziej efektywne. Przypominamy, że w każdym przypadku należy jeszcze od zysku odliczyć 20 proc. podatek. W przypadku funduszy różnica jest zasadnicza, gdyż podatek pobierany jest przy wycofywaniu środków z funduszu (co może nastąpić nawet za 20 lat), podczas gdy w przypadku lokaty bankowej po jej wygaśnięciu.

fot. mat. prasowe

Co więcej, fundusze mają możliwości inwestowania nie tylko w obligacje i papiery skarbowe, ale także w akcje, które jak wiadomo, mogą dawać znacznie wyższe stopy zwrotu niż obligacje. Zatem tak naprawdę wartość jednostek uczestnictwa może rosnąć znacznie szybciej niż w naszym przykładzie. Np. w 2003 r. przeciętny zysk z funduszy inwestujących w akcje przekraczał 50 proc. Dla lokaty bankowej jest to poziom nieosiągalny. W tym miejscu należałoby poruszyć kwestię ryzyka inwestycyjnego, ale o tym szerzej w kolejnych odcinkach cyklu.

![Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki [© FikMik - Fotolia.com] Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Gdzie-kupic-fundusze-inwestycyjne-Polacy-wybieraja-TFI-i-banki-142792-150x100crop.jpg) Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki

Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki

oprac. : Bruno Janicki / SEB TFI

![Zadłużenia i oszczędności Polaków w X 2013 [© hesa2 - Fotolia.com] Zadłużenia i oszczędności Polaków w X 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-X-2013-127317-150x100crop.jpg)

![Gdzie się podziały oszczędności Polaków? [© Ric-Pic - Fotolia.com] Gdzie się podziały oszczędności Polaków?](https://s3.egospodarka.pl/grafika2/lokaty/Gdzie-sie-podzialy-oszczednosci-Polakow-126367-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków we IX 2013 [© dabjola - Fotolia.com] Zadłużenia i oszczędności Polaków we IX 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-we-IX-2013-125690-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków w VIII 2013 [© Jerzy Czarkowski - Fotolia.com] Zadłużenia i oszczędności Polaków w VIII 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-VIII-2013-123991-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków w VII 2013 [© Magdziak Marcin - Fotolia.com] Zadłużenia i oszczędności Polaków w VII 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-VII-2013-122355-150x100crop.jpg)

![Plan systematycznego oszczędzania: plusy i minusy [© pogonici - Fotolia.com] Plan systematycznego oszczędzania: plusy i minusy](https://s3.egospodarka.pl/grafika2/program-systematycznego-oszczedzania/Plan-systematycznego-oszczedzania-plusy-i-minusy-121954-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków w VI 2013 [© Magdziak Marcin - Fotolia.com] Zadłużenia i oszczędności Polaków w VI 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-VI-2013-120894-150x100crop.jpg)

![Zadłużenia i oszczędności Polaków w V 2013 [© Magdziak Marcin - Fotolia.com] Zadłużenia i oszczędności Polaków w V 2013](https://s3.egospodarka.pl/grafika2/lokaty/Zadluzenia-i-oszczednosci-Polakow-w-V-2013-119418-150x100crop.jpg)

![Konta oszczędnościowe na razie lepsze niż lokaty [© cvalle - Fotolia.com] Konta oszczędnościowe na razie lepsze niż lokaty](https://s3.egospodarka.pl/grafika2/lokaty/Konta-oszczednosciowe-na-razie-lepsze-niz-lokaty-116051-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać? [© tumsasedgars - Fotolia.com] Skuteczna reklama firmy w internecie. Jakie formy reklamy wybrać?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Skuteczna-reklama-firmy-w-internecie-Jakie-formy-reklamy-wybrac-215656-150x100crop.jpg)

![Ważne limity dla prowadzących działalność gospodarczą w 2024 roku [© Andrey Popov - Fotolia.com] Ważne limity dla prowadzących działalność gospodarczą w 2024 roku](https://s3.egospodarka.pl/grafika2/dzialalnosc-gospodarcza/Wazne-limity-dla-prowadzacych-dzialalnosc-gospodarcza-w-2024-roku-263860-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)