Strategie inwestycyjne lepsze niż prognozy?

2010-12-17 00:06

Przeczytaj także: Płeć a decyzje inwestycyjne

Na corocznej konferencji instytutu CFA w Orlando organizowanej 26 kwietnia 2009 twierdził miedzy innymi, że amerykański system finansowy jest niewypłacalny, w 2010 roku PKB wzrośnie maksymalnie o 0.5%, Chiny przeżyją „twarde lądowanie” gospodarki, większość rynków wschodzących doświadczy kryzysu systemu finansowego, natomiast trwające już wtedy wzrosty na rynkach akcji bez cienia wątpliwości uważał za korektę w bessie. Swoim słuchaczom zalecał natomiast utrzymywanie w portfelu inwestycyjnym gotówki i krótkoterminowych papierów skarbowych. Ostatnio zresztą Nouriel Roubini znowu przyznał się, że 90% swoich oszczędności trzyma „w skarpecie”. Cóż, może po prostu nie widzi on potrzeby zarabiania pieniędzy z inwestycji, skoro zbija obecnie majątek na konferencjach, gdzie jego wielbiciele pewnie słono płacą za wysłuchanie niezmiennie tych samych prognoz wieszczących finansowy i gospodarczy Armagedon. Podziwu godna pozostaje jedynie konsekwencja w wieszczeniu nadchodzących złych czasów. Dzięki temu pewnie znowu kiedyś powróci w glorii i chwale nieomylnego wizjonera. Pytanie tylko jaki z tego pożytek dla inwestorów?

Zarówno media jak i odbiorcy prognoz uwielbiają krótkie, jednoznaczne i zdecydowane opinie. Najlepiej gdy prognozowany kurs waluty czy akcji podawany jest z dokładnością do jednego grosza. Uchowaj Boże, gdy analityk podaje przedział ufności swojej prognozy, bądź jej różne warianty dla kilku scenariuszy – dyskredytacja w oczach odbiorców murowana. Dlatego też największą siłę przebicia do świadomości masowych odbiorców mają ludzie cechujący się dużą pewnością siebie. Opinie wyrażane w bardzo zdecydowany sposób często są przyjmowane wręcz za pewnik. Przykłady nadmiernie pewnych siebie prognostyków, którzy jednocześnie popełniali kardynalne błędy, można mnożyć. Warto jednak zwrócić szczególną uwagę na osobę Alana Greenspana, który przez wiele lat był wyrocznią i najwyższym autorytetem dla większości inwestorów i ekonomistów. Jego opinie zawsze wygłaszane były w niebudzącym wątpliwości tonie i miały wpływ na decyzje inwestycyjne milionów ludzi. Dzisiaj przez równie wiele osób polityka pieniężna prowadzona przez byłego szefa Fed uznawana jest za jedną z podstawowych przyczyn kryzysu. On sam skruszony stwierdził niedawno: „Odkryłem dziurę w mojej ideologii. Nie wiem jeszcze, jak jest ona duża i trwała, ale czuję się z tym fatalnie...” . Tym, którzy chcieliby zapoznać się z przykładami nadmiernej pewności siebie z naszego podwórka, polecam wpis na blogu niejakiego Trystero pt. „Czym się różni ekonomista od proroka?”.

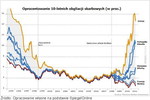

Czym w takim razie powinni kierować się inwestorzy, jeżeli nie prognozami? Według wspomnianego wyżej raportu Jamesa Montiera dużo lepsze rezultaty dają systematycznie i konsekwentnie stosowane strategie oparte na danych znanych w momencie podejmowania decyzji! Czy rzeczywiście możliwe jest uzyskanie ponadprzeciętnych wyników w oparciu na przykład o historyczne zyski spółek czy średnie kroczące obliczane na podstawie historycznych kursów?

![Testosteron w finansach? A po co? [© Monika Wisniewska - Fotolia.com] Testosteron w finansach? A po co?](https://s3.egospodarka.pl/grafika2/inwestowanie/Testosteron-w-finansach-A-po-co-142861-150x100crop.jpg) Testosteron w finansach? A po co?

Testosteron w finansach? A po co?

oprac. : Rafał Lerski / expander

![Psychologia inwestowania: pułapki [© tanatat - Fotolia.com] Psychologia inwestowania: pułapki](https://s3.egospodarka.pl/grafika2/psychologia-inwestowania/Psychologia-inwestowania-pulapki-109256-150x100crop.jpg)

![Budżet państwa a decyzje inwestycyjne [© tanatat - Fotolia.com] Budżet państwa a decyzje inwestycyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Budzet-panstwa-a-decyzje-inwestycyjne-106309-150x100crop.jpg)

![Jak są podejmowane decyzje inwestycyjne? [© Minerva Studio - Fotolia.com] Jak są podejmowane decyzje inwestycyjne?](https://s3.egospodarka.pl/grafika/decyzje-inwestycyjne/Jak-sa-podejmowane-decyzje-inwestycyjne-iG7AEZ.jpg)

![Uwaga na inwestowanie w klejnoty flippowe. Obiecywany zysk to oszustwo [© pixabay.com] Uwaga na inwestowanie w klejnoty flippowe. Obiecywany zysk to oszustwo](https://s3.egospodarka.pl/grafika2/inwestowanie/Uwaga-na-inwestowanie-w-klejnoty-flippowe-Obiecywany-zysk-to-oszustwo-256585-150x100crop.jpg)

![7 sposobów na to jak zostać milionerem [© bzyxx - Fotolia.com] 7 sposobów na to jak zostać milionerem](https://s3.egospodarka.pl/grafika2/inwestowanie/7-sposobow-na-to-jak-zostac-milionerem-251745-150x100crop.jpg)

![Jakie inwestycje alternatywne najbardziej zyskowne w 2022 roku? [© pixabay.com] Jakie inwestycje alternatywne najbardziej zyskowne w 2022 roku?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-zyskowne-w-2022-roku-250170-150x100crop.jpg)

![uniq - zakupowa karta kredytowa Polbank EFG [© denphumi - Fotolia.com] uniq - zakupowa karta kredytowa Polbank EFG](https://s3.egospodarka.pl/grafika/oferta-bankow/uniq-zakupowa-karta-kredytowa-Polbank-EFG-iQjz5k.jpg)

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg)

![Czy program "Klucz do mieszkania" odpowiada na potrzeby rynku? [© georgerudy - Fotolia.com] Czy program "Klucz do mieszkania" odpowiada na potrzeby rynku?](https://s3.egospodarka.pl/grafika2/Pierwsze-klucze/Czy-program-Klucz-do-mieszkania-odpowiada-na-potrzeby-rynku-264972-150x100crop.jpg)

![5 braków w programie mieszkaniowym "Pierwsze klucze" [© goodluz - Fotolia.com] 5 braków w programie mieszkaniowym "Pierwsze klucze"](https://s3.egospodarka.pl/grafika2/Pierwsze-klucze/5-brakow-w-programie-mieszkaniowym-Pierwsze-klucze-264950-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia [© apops - Fotolia.com] Składka zdrowotna 2024 i podatek liniowy - ile wynosi, jaki limit odliczenia](https://s3.egospodarka.pl/grafika2/skladka-na-ubezpieczenie-zdrowotne/Skladka-zdrowotna-2024-i-podatek-liniowy-ile-wynosi-jaki-limit-odliczenia-257283-150x100crop.jpg)

Jacy freelancerzy są najbardziej poszukiwani?

Jacy freelancerzy są najbardziej poszukiwani?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Ukraińcy w Polsce: co zmieniło się po 3 latach od wybuchu wojny? [© Freepik] Ukraińcy w Polsce: co zmieniło się po 3 latach od wybuchu wojny?](https://s3.egospodarka.pl/grafika2/pracownicy-z-Ukrainy/Ukraincy-w-Polsce-co-zmienilo-sie-po-3-latach-od-wybuchu-wojny-264974-150x100crop.jpg)

![Nastroje konsumentów dotyczące przyszłości gorsze w II 2025 [© Freepik] Nastroje konsumentów dotyczące przyszłości gorsze w II 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumentow-dotyczace-przyszlosci-gorsze-w-II-2025-264973-150x100crop.jpg)

![Rozliczenie PIT - co musisz wiedzieć, zanim złożysz deklarację? [© Piotr Adamowicz - Fotolia.com] Rozliczenie PIT - co musisz wiedzieć, zanim złożysz deklarację?](https://s3.egospodarka.pl/grafika2/PIT/Rozliczenie-PIT-co-musisz-wiedziec-zanim-zlozysz-deklaracje-264971-150x100crop.jpg)

![Praca w branży IT tylko dla wybranych? [© Freepik] Praca w branży IT tylko dla wybranych?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-branzy-IT-tylko-dla-wybranych-264970-150x100crop.jpg)

![Licznik Elektromobilności: czy na polskim rynku ciężarówek elektrycznych w 2025 r. dojdzie do przełomu? [© Freepik] Licznik Elektromobilności: czy na polskim rynku ciężarówek elektrycznych w 2025 r. dojdzie do przełomu?](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-czy-na-polskim-rynku-ciezarowek-elektrycznych-w-2025-r-dojdzie-do-przelomu-264962-150x100crop.jpg)