Zmiany w OFE: trzeba oszczędzać samemu

2011-01-25 11:42

Przeczytaj także: Polacy chcą oszczędzać w OFE

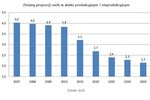

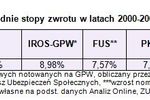

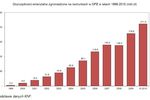

Na spotkaniu z dziennikarzami, minister Michał Boni potwierdził wcześniejsze słowa premiera, podając nieco więcej konkretów. Składka do OFE, która obecnie wynosi 7,3 proc. wynagrodzenia brutto, zostanie podzielona na dwie części: mniejsza – 2,3 proc. – ma w dalszym ciągu zasilać indywidualne konta w OFE; większa – 5 proc. – ma trafiać na specjalne konto w ZUS-ie. Od 2017 roku do OFE ma trafiać 3,5 proc., a do ZUS-u 3,8 proc.Konkretem, w porównaniu z poprzednimi wypowiedziami, jest określenie wskaźnika, o który będą co roku waloryzowane oszczędności gromadzone na nowym koncie w ZUS. Dla każdego roku ma to być średni nominalny wzrost PKB z pięciu poprzedzających go lat. Jak liczyliśmy już wcześniej, średnie tempo wzrostu nominalnego PKB w latach 2000-2009 wyniosło 7,3 proc. W tym samym czasie średnia roczna stopa zwrotu OFE wyniosła 9,55 proc. Zakładając utrzymanie się takiej relacji również w przyszłości, oznacza to spadek przyszłej szacowanej emerytury o ok. 10 proc. w porównaniu do szacunków, które przeprowadza się dla obecnego kształtu systemu, przy takich samych założeniach oczekiwanych stóp zwrotu.

Michał Boni podkreśla, że zachowany zostanie drugo filarowy charakter nowego konta w ZUS-ie. Chodzi jednak chyba wyłącznie o fakt, że będzie ono imienne, i że środki na nim gromadzone będą mogły być dziedziczone. Najistotniejszą kwestią wydaje się być jednak stwierdzenie ministra, że przyszłe emerytury z tego właśnie konta, będą finansowane z przychodów Funduszu Ubezpieczeń Społecznych z ewentualną dopłatą budżetu państwa. Oznacza to ni mniej, ni więcej, ale w dużym stopniu powrót do systemu takiego, jaki obowiązywał przed reformą z 1999 roku. Wtedy byliśmy straszeni, że za kilkanaście, najpóźniej kilkadziesiąt lat, na skutek przemian demograficznych, system polegający z grubsza na tym, że obecnie pracujący finansują świadczenia dla obecnych emerytów, stanie się niewydolny.

Próbą złagodzenia negatywnego odbioru proponowanych zmian jest wprowadzenie zachęt podatkowych, które byłyby oferowane tym wszystkim, który na emeryturę zaczną odkładać we własnych zakresie. Z jednej strony każdy mógłby sam we własnym zakresie wpłacać do OFE dodatkowe pieniądze, w wysokości nie przekraczającej początkowo 2 proc. zarobków, a docelowo od 2017 roku, 4 proc. Pieniądze te można by odpisać od podstawy opodatkowania. Korzyść z tego jest jednak bardzo skromna, bo przy średnich miesięcznych zarobkach brutto rzędu 3500 zł, oznacza ulgę w podatku w skali roku rzędu 150-300 zł.

Drugą opcją na samodzielne podwyższenie emerytury, miałyby być – działające na podobnych zasadach co indywidualne konta emerytalne (IKE) – IKZE, czyli indywidualne konta zabezpieczenia emerytalnego. Korzyść w przypadku IKE polega na zwolnieniu z 19-proc. podatku od zysków kapitałowych po osiągnięciu 60 roku życia. Z kolei IKZE mają dawać możliwość odliczania wpłacanych na nie składek od podstawy opodatkowania. Obecnie limit wpłat na IKE przekracza 10 tys. zł. Jeśli taki sam obowiązywałby dla IKZE, przy założeniu całkowitego wykorzystania limitu, można by zmniejszyć roczny podatek o blisko 2000 zł. Pieniędzy tych jednak, pod rygorem utraty korzyści podatkowych, nie można by wypłacić jednorazowo, a jedynie w postaci dożywotniej renty. Żeby w pełni docenić zalety takiego rozwiązania, potrzebnych jest jednak więcej detali. Można jednak przyjąć, że może to być ciekawa opcja na osób prowadzących działalność gospodarczą, czyli np. dla wszystkich tzw. samozatrudnionych, którzy płacą przecież minimalne składki, co w przyszłości będzie skutkowało głodowymi emeryturami, jeśli sami zawczasu o to nie zadbają.

Komentarz

Rząd deklaruje, że na proponowanych zmianach przyszli emeryci nie stracą, a może nawet zyskają. Moim zdaniem wychodzi jednak na to, że stracą, no chyba, że zatroszczą się o to sami. Nie neguję potrzeby naprawiania finansów publicznych i walki z rosnącym deficytem. Nie neguję też konieczności uświadamiania ludzi, że przyszłe emerytury z I i II filara będą dużo niższe niż ostatnia pensja tuż przed przejściem na emeryturę i dlatego – jeśli chcą mieć więcej – powinni sami odkładać w dobrowolnym III filarze. Ale czy nie można tego powiedzieć wprost?

![System emerytalny to dla Polaków zagadka [© Yuri Arcurs - Fotolia.com] System emerytalny to dla Polaków zagadka](https://s3.egospodarka.pl/grafika2/system-emerytalny/System-emerytalny-to-dla-Polakow-zagadka-103979-150x100crop.jpg) System emerytalny to dla Polaków zagadka

System emerytalny to dla Polaków zagadka

oprac. : Bernard Waszczyk / Open Finance

![Dlaczego przyszłe emerytury będą niższe niż obecne? [© Yuri Arcurs - Fotolia.com] Dlaczego przyszłe emerytury będą niższe niż obecne?](https://s3.egospodarka.pl/grafika2/system-emerytalny/Dlaczego-przyszle-emerytury-beda-nizsze-niz-obecne-98920-150x100crop.jpg)

![Zmiany w emeryturach poczekają do wyborów [© Ingo Bartussek - Fotolia.com] Zmiany w emeryturach poczekają do wyborów](https://s3.egospodarka.pl/grafika2/emerytury/Zmiany-w-emeryturach-poczekaja-do-wyborow-137752-150x100crop.jpg)

![Polacy a przyszłe emerytury [© contrastwerkstatt - Fotolia.com] Polacy a przyszłe emerytury](https://s3.egospodarka.pl/grafika2/system-emerytalny/Polacy-a-przyszle-emerytury-129217-150x100crop.jpg)

![System emerytalny: propozycje zmian nie napawają optymizmem [© drubig-photo - Fotolia.com] System emerytalny: propozycje zmian nie napawają optymizmem](https://s3.egospodarka.pl/grafika2/system-emerytalny/System-emerytalny-propozycje-zmian-nie-napawaja-optymizmem-119916-150x100crop.jpg)

![Inwestycje OFE w akcje sięgną 62 % [© denphumi - Fotolia.com] Inwestycje OFE w akcje sięgną 62 %](https://s3.egospodarka.pl/grafika/fundusze-emerytalne/Inwestycje-OFE-w-akcje-siegna-62-iQjz5k.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców [© Freepik] Pierwsze wypłaty 800 plus na nowy okres już na kontach rodziców](https://s3.egospodarka.pl/grafika2/swiadczenia-rodzinne/Pierwsze-wyplaty-800-plus-na-nowy-okres-juz-na-kontach-rodzicow-267084-150x100crop.jpg)

![Będzie kolejna obniżka stóp procentowych? [© Alexander Fox | PlaNet Fox z Pixabay] Będzie kolejna obniżka stóp procentowych?](https://s3.egospodarka.pl/grafika2/obnizka-stop-procentowych/Bedzie-kolejna-obnizka-stop-procentowych-267082-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Jaki podatek od nieruchomości w 2025 roku? [© Freepik] Jaki podatek od nieruchomości w 2025 roku?](https://s3.egospodarka.pl/grafika2/podatki-i-oplaty-lokalne/Jaki-podatek-od-nieruchomosci-w-2025-roku-261260-150x100crop.jpg)

![Jak wysokie bloki budują deweloperzy? [© Freepik] Jak wysokie bloki budują deweloperzy? [© Freepik]](https://s3.egospodarka.pl/grafika2/deweloperzy/Jak-wysokie-bloki-buduja-deweloperzy-266981-50x33crop.jpg) Jak wysokie bloki budują deweloperzy?

Jak wysokie bloki budują deweloperzy?

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jakie inwestycje alternatywne najbardziej opłacalne? [© panoKreativ - Fotolia.com] Jakie inwestycje alternatywne najbardziej opłacalne?](https://s3.egospodarka.pl/grafika2/inwestowanie/Jakie-inwestycje-alternatywne-najbardziej-oplacalne-140226-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Ceny mieszkań na rynku wtórnym w V 2025 [© Jörg Möller z Pixabay] Ceny mieszkań na rynku wtórnym w V 2025](https://s3.egospodarka.pl/grafika2/rynek-wtorny/Ceny-mieszkan-na-rynku-wtornym-w-V-2025-267092-150x100crop.jpg)

![Zapłata okupu ransomware to błąd [© Freepik] Zapłata okupu ransomware to błąd](https://s3.egospodarka.pl/grafika2/ransomware/Zaplata-okupu-ransomware-to-blad-267079-150x100crop.jpg)

![250 ataków hakerskich dziennie na polskie firmy [© Freepik] 250 ataków hakerskich dziennie na polskie firmy](https://s3.egospodarka.pl/grafika2/cyberataki/250-atakow-hakerskich-dziennie-na-polskie-firmy-267076-150x100crop.jpg)

![Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy [© Freepik] Sprzedaż mieszkań deweloperskich w V 2025 najwyższa od miesięcy](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-deweloperskich-w-V-2025-najwyzsza-od-miesiecy-267075-150x100crop.jpg)

![Opóźnienia lotów rosną. Gdzie będzie najwięcej zakłóceń? [© Freepik] Opóźnienia lotów rosną. Gdzie będzie najwięcej zakłóceń?](https://s3.egospodarka.pl/grafika2/opozniony-lot/Opoznienia-lotow-rosna-Gdzie-bedzie-najwiecej-zaklocen-267070-150x100crop.jpg)