Nowa rekomendacja S

2011-01-26 13:53

Przeczytaj także: Rynek kredytowy przed zmianami

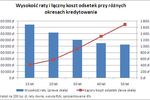

Jednak już z pierwszej rekomendacji S wynika, że aby otrzymać kredyt walutowy trzeba mieć zdolność kredytową taką jak przy kredycie w złotych na kwotę wyższą o 20 proc. od żądanej w walucie. W połączeniu z rekomendacją T oznacza to, że osoba zarabiająca 4 tys. zł netto uzyska (zakładając średnie rynkowe marże 1,6 pkt proc. dla złotego i 2,5 pkt proc. dla euro) kredyt walutowy w kwocie 374 tys. zł lub złotowy na kwotę 449 tys. zł. Po uwzględnieniu 42-proc. limitu wydatków dla kredytu walutowego zdolność kredytowa w euro spada do ok. 354 tys., o ponad 5 procent. Gdy przy 42-proc. ograniczeniu wydatków uwzględnić jeszcze 25-letni okres spłaty kredytu, zdolność kredytowa zainteresowanej kredytem w euro osoby zarabiającej 4 tys. zł netto spadłaby o 15 proc., do ok. 318 tys. złotych.

Część zapisów wchodzi w życie za pół roku, na wdrożenie tych najważniejszych (m.in. kluczowa rekomendacja 11 o liczeniu zdolności kredytowej jak dla kredytu na 25 lat i 42-proc. limicie DTI) banki mają czas do końca roku. Za sześć miesięcy będą musiały przeprowadzać testy skrajnych warunków rynkowych zakładając spadek kursu złotego o 30 proc. i wzrost stóp procentowych o 400 pkt bazowych, nie są to jednak nowości, zapisy te znamy z rekomendacji T, w nowej rekomendacji S zostały po prostu powtórzone. Dodano, że testy te powinny być przeprowadzane co najmniej raz w roku (a "w razie zaistnienia istotnych zmian warunków rynkowych" częściej). Nie zabraknie pracy dla analityków, prawników i rzeczoznawców: banki powinny przygotować szereg procedur dotyczących m.in. monitorowania aktualnego stanu zadłużenia, czy LtV kredytobiorców.

Niewykluczone, że banki - stosując się do nowej rekomendacji - zaczną wymagać od klientów dodatkowych zabezpieczeń do kredytów walutowych (szczególnie tych we franku) zaciąganych w 2006 czy 2007 roku. Dziś wiele z nich ma LtV dużo wyższe niż 100 proc., czasami przekraczające nawet 150 procent. Rekomendacja 20 wyraźnie mówi o tym, że bank powinien przygotować się na sytuację zbyt wysokiego LtV i w razie czego może zażądać dodatkowego zabezpieczenia kredytu, renegocjacji warunków umowy lub utworzenia dodatkowych rezerw/odpisów. Z tych punktów tylko ten ostatni nie pogarsza sytuacji kredytobiorcy. Większość polskiech gospodarstw domowych posiadających kredyty we franku szwajcarskim mogłaby nie poradzić sobie z zapewnieniem dodatkowego zabezpieczenia, a ewentualne ubezpieczenia mogłyby mocno nadwątlić ich budżety.

Podsumowując: z punktu widzenia potencjalnych kredytobiorców nowa rekomendacja S w niektórych przypadkach ograniczy zdolność kredytową (maksymalnie o 15 proc.), zaszkodzić może za to osobom posiadającym kredyty sprzed kilku lat, zaciągnięte gdy frank był tani. Wszystko jednak zależy od tego, jak banki zinterpretują zapisy o potrzebie monitorowania aktualnego LtV klientów i jak zareagują na (zapowiadające się zatrważająco) otrzymane z tych kalkulacji statystyki.

Przeczytaj także:

![Nowa Rekomendacja S wspomoże rynek [© Fotowerk - Fotolia.com] Nowa Rekomendacja S wspomoże rynek]() Nowa Rekomendacja S wspomoże rynek

Nowa Rekomendacja S wspomoże rynek

![Nowa Rekomendacja S wspomoże rynek [© Fotowerk - Fotolia.com] Nowa Rekomendacja S wspomoże rynek](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-Rekomendacja-S-wspomoze-rynek-120549-150x100crop.jpg) Nowa Rekomendacja S wspomoże rynek

Nowa Rekomendacja S wspomoże rynek

1 2

oprac. : Marcin Krasoń / Open Finance

Więcej na ten temat:

rekomendacja S, kredyty hipoteczne, okres kredytowania, kredyty walutowe, zdolność kredytowa, ocena zdolności kredytowej

![Co zmieni nowa Rekomendacja S? [© Fantasista - Fotolia.com] Co zmieni nowa Rekomendacja S?](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Co-zmieni-nowa-Rekomendacja-S-116409-150x100crop.jpg)

![Nowa rekomendacja S to większy kredyt [© Unclesam - Fotolia.com] Nowa rekomendacja S to większy kredyt](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-rekomendacja-S-to-wiekszy-kredyt-111970-150x100crop.jpg)

![Nowa Rekomendacja S: liberalizacja przez zaostrzanie [© bzyxx - Fotolia.com] Nowa Rekomendacja S: liberalizacja przez zaostrzanie](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-Rekomendacja-S-liberalizacja-przez-zaostrzanie-111377-150x100crop.jpg)

![Nowa Rekomendacja S: jakie zmiany? [© Fantasista - Fotolia.com] Nowa Rekomendacja S: jakie zmiany?](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Nowa-Rekomendacja-S-jakie-zmiany-110766-150x100crop.jpg)

![Kupno mieszkania: wkład własny konieczny [© Piotr Adamowicz - Fotolia.com] Kupno mieszkania: wkład własny konieczny](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Kupno-mieszkania-wklad-wlasny-konieczny-125150-150x100crop.jpg)

![Rekomendacja S a spadek stopy WIBOR [© egeneralk - Fotolia.com] Rekomendacja S a spadek stopy WIBOR](https://s3.egospodarka.pl/grafika2/rekomendacja-S/Rekomendacja-S-a-spadek-stopy-WIBOR-110915-150x100crop.jpg)

![UKNF łagodzi warunki oceny zdolności kredytowej. Jak to wpłynie na rynek mieszkaniowy? [© Jaroslaw Grudzinski - Fotolia.com] UKNF łagodzi warunki oceny zdolności kredytowej. Jak to wpłynie na rynek mieszkaniowy?](https://s3.egospodarka.pl/grafika2/UKNF/UKNF-lagodzi-warunki-oceny-zdolnosci-kredytowej-Jak-to-wplynie-na-rynek-mieszkaniowy-250646-150x100crop.jpg)

![FM Bank podnosi oprocentowanie lokat [© denphumi - Fotolia.com] FM Bank podnosi oprocentowanie lokat](https://s3.egospodarka.pl/grafika/oferta-bankow/FM-Bank-podnosi-oprocentowanie-lokat-iQjz5k.jpg)

![Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r [© Andrzej Wilusz - Fotolia.com] Liczba przelewów Express Elixir w I 2025 wzrosła o 26% r/r](https://s3.egospodarka.pl/grafika2/banki/Liczba-przelewow-Express-Elixir-w-I-2025-wzrosla-o-26-r-r-264808-150x100crop.jpg)

![Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par [© contrastwerkstatt - Fotolia.com] Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par](https://s3.egospodarka.pl/grafika2/dostepnosc-mieszkan/Dwupokojowe-mieszkanie-na-kredyt-w-zasiegu-35-pracujacych-par-264790-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![300 największych firm budowlanych w Polsce osiągnęło 150 mld zł przychodów w 2024 r. [© Mirosław i Joanna Bucholc z Pixabay] 300 największych firm budowlanych w Polsce osiągnęło 150 mld zł przychodów w 2024 r.](https://s3.egospodarka.pl/grafika2/firmy-budowlane/300-najwiekszych-firm-budowlanych-w-Polsce-osiagnelo-150-mld-zl-przychodow-w-2024-r-264809-150x100crop.jpg)

![Jak zmienić dane pasażera na bilecie lotniczym w Wizz Air, Ryanair i LOT oraz ile to kosztuje? [© Freepik] Jak zmienić dane pasażera na bilecie lotniczym w Wizz Air, Ryanair i LOT oraz ile to kosztuje?](https://s3.egospodarka.pl/grafika2/dane-pasazera/Jak-zmienic-dane-pasazera-na-bilecie-lotniczym-w-Wizz-Air-Ryanair-i-LOT-oraz-ile-to-kosztuje-264803-150x100crop.jpg)

![Najszybszy internet mobilny i 5G w I 2025 roku [© Freepik] Najszybszy internet mobilny i 5G w I 2025 roku](https://s3.egospodarka.pl/grafika2/internet-mobilny/Najszybszy-internet-mobilny-i-5G-w-I-2025-roku-264800-150x100crop.jpg)

![Czy marketing sensoryczny w metaverse ma przyszłość? [© Riki32 z Pixabay] Czy marketing sensoryczny w metaverse ma przyszłość?](https://s3.egospodarka.pl/grafika2/Metaverse/Czy-marketing-sensoryczny-w-metaverse-ma-przyszlosc-264798-150x100crop.jpg)