Krótka sprzedaż akcji czeka na bessę

2011-02-04 00:10

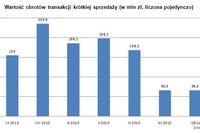

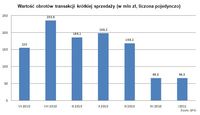

Wartość obrotów transakcji krótkiej sprzedaży (w mln zł, liczona pojedynczo) © fot. mat. prasowe

Przeczytaj także: Rynek pierwotny GPW radzi sobie dobrze

fot. mat. prasowe

Wartość obrotów transakcji krótkiej sprzedaży (w mln zł, liczona pojedynczo)

Wartość obrotów transakcji krótkiej sprzedaży (w mln zł, liczona pojedynczo)

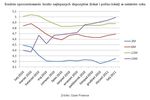

Biorąc pod uwagę, że inwestorzy wykorzystują krótką sprzedaż do zarabiania na spadkach cen akcji, można powiedzieć, że instrument ten miał wyjątkowo trudne dzieciństwo. Od początku lipca na warszawskiej giełdzie indeksy idą w górę, a marsz ten przerywany był zaledwie kilkoma niebyt dużymi i krótkotrwałymi korektami. Nie były to więc wymarzone warunki do rozkwitu krótkiej sprzedaży. Oczywiście inaczej wygląda ocena sytuacji rynkowej z dzisiejszej perspektywy, inaczej zaś mogli widzieć ją inwestorzy w trakcie trwania tego ruchu w górę.

Ponadto nawet na rosnącym rynku nie brakuje akcji tracących na wartości. A przecież to akcje konkretnych spółek, a nie indeksy są przedmiotem krótkiej sprzedaży. Można więc znaleźć sporo papierów, nawet tych z grona indeksu największych spółek, które w tym czasie znajdowały się w średniookresowych tendencjach spadkowych. Można tu wymienić choćby Asseco, CEZ i PZU, zniżkujące w ciągu ostatnich sześciu-siedmiu miesięcy od 15 do 20 proc. Akcje tych spółek były przedmiotem transakcji krótkiej sprzedaży. Słabe okresy miały walory PKO, Tauronu i Telekomunikacji Polskiej, tracące w ciągu kilku tygodni po około 15 proc.

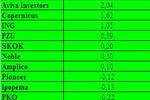

Ale licznych transakcji krótkiej sprzedaży dokonywano też akcjami KGHM, które niemal nieprzerwanie szły w górę, zyskując od lipca ubiegłego roku do stycznia 2011 roku prawie 130 proc. Każdego miesiąca „na krótko” sprzedawano walory KGHM za kilkadziesiąt milionów złotych. Łącznie wartość tych transakcji wyniosła 608 mln zł, czyli niemal dwie trzecie łącznych obrotów w transakcjach krótkiej sprzedaży papierami wszystkich spółek od lipca 2010 do końca stycznia 2011 roku. Sądząc po skali tych transakcji, nie dokonywali ich z pewnością inwestorzy indywidualni i amatorzy, lecz stali za nimi profesjonaliści z dużych instytucji finansowych. Ale jednocześnie duża liczba transakcji wskazuje, że nie brakowało prawdopodobnie także mniejszych graczy.

Spory udział miały też transakcje akcjami PZU, Pekao, PKO, Telekomunikacji Polskiej, PKN Orlen. Można odnieść wrażenie, że spore znaczenie miały w tych przypadkach płynność handlu walorami oraz łatwość pozyskania ich pożyczkodawców, a nie sam trend, jaki panował na rynkach tych spółek. Również pojawienie się dużych obrotów już w pierwszych tygodniach funkcjonowania krótkiej sprzedaży wskazuje na to, że w tego typu transakcjach dominujący udział mieli inwestorzy instytucjonalni.

Ale wniosek, że to oni jedynie korzystali z możliwości, jakie daje ten instrument, byłby nieuprawniony. Bowiem poza tymi wielkimi obrotami akcjami blue chipów warszawskiego parkietu, nie brakowało sygnałów wskazujących, że zainteresowali się nimi także mniejsi inwestorzy indywidualni, często nastawieni bardziej spekulacyjnie. Świadczą o tym transakcje o niewielkiej wartości, rzędu kilkudziesięciu tysięcy złotych, zawierane często akcjami spółek, którymi interesują się przede wszystkim właśnie inwestorzy tego typu. Trudno przypuszczać, by na przykład fundusze inwestycyjne interesowały się na większą skalę takimi spółkami, jak Centrozap, Atlantis, Optimus czy Karen (obecnie Clean & Carbon Energy), choć nie można wykluczyć, że niektóre z nich mają niewielkie pakiety akcji tych firm. Przedmiotem niewielkich transakcji krótkiej sprzedaży były też akcje takich spółek, jak ACE, Apator, BBIDev, Duda, Boryszew, Comarch, Intercars, Gant, Trion, MCI.

Jest więc szansa, że krótka sprzedaż będzie się coraz bardziej upowszechniać wśród różnych grup inwestorów. Zainteresowanie tym instrumentem może wzrosnąć wraz z pogorszeniem się giełdowej koniunktury.

![Hossa na warszawskiej giełdzie ma już 2 lata [© denphumi - Fotolia.com] Hossa na warszawskiej giełdzie ma już 2 lata](https://s3.egospodarka.pl/grafika/GPW/Hossa-na-warszawskiej-gieldzie-ma-juz-2-lata-iQjz5k.jpg) Hossa na warszawskiej giełdzie ma już 2 lata

Hossa na warszawskiej giełdzie ma już 2 lata

oprac. : Roman Przasnyski / Open Finance

![GPW: inwestorzy aktywni mimo pandemii, 32 mln zł zysku netto [© Travis - Fotolia.com] GPW: inwestorzy aktywni mimo pandemii, 32 mln zł zysku netto](https://s3.egospodarka.pl/grafika2/GPW/GPW-inwestorzy-aktywni-mimo-pandemii-32-mln-zl-zysku-netto-233762-150x100crop.jpg)

![Wyniki finansowe GPW: II kw. 2020 rekordowy mimo pandemii [© Travis - Fotolia.com] Wyniki finansowe GPW: II kw. 2020 rekordowy mimo pandemii](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-II-kw-2020-rekordowy-mimo-pandemii-231737-150x100crop.jpg)

![Wyniki finansowe GPW I kw. 2018 [© miztanya - Fotolia.com] Wyniki finansowe GPW I kw. 2018](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-I-kw-2018-205334-150x100crop.jpg)

![Wyniki finansowe GPW III kw. 2017 [© NicoElNino - Fotolia.com.jpg] Wyniki finansowe GPW III kw. 2017](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-III-kw-2017-198836-150x100crop.jpg)

![Wyniki finansowe GPW II kw. 2017 [© Production Perig - Fotolia] Wyniki finansowe GPW II kw. 2017](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-II-kw-2017-195408-150x100crop.jpg)

![Wyniki finansowe GPW I kw. 2016 [© vege - Fotolia.com] Wyniki finansowe GPW I kw. 2016](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-I-kw-2016-175047-150x100crop.jpg)

![Wyniki finansowe GPW 2015 [© tadamichi - Fotolia.com] Wyniki finansowe GPW 2015](https://s3.egospodarka.pl/grafika2/GPW/Wyniki-finansowe-GPW-2015-171712-150x100crop.jpg)

![Znamy nowy RESPECT Index. Tylko 1 nowa spółka w składzie [© psdesign1 - Fotolia.com] Znamy nowy RESPECT Index. Tylko 1 nowa spółka w składzie](https://s3.egospodarka.pl/grafika2/GPW/Znamy-nowy-RESPECT-Index-Tylko-1-nowa-spolka-w-skladzie-168081-150x100crop.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)

![Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads [© wygenerowane przez AI] Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Google-testuje-AI-ktore-dzwoni-do-firm-Zmiany-w-kampaniach-Performance-Max-i-raportach-Google-Ads-267827-150x100crop.png)

![Produkcja za granicą? Tak polskie firmy reagują na nowe cła [© Freepik] Produkcja za granicą? Tak polskie firmy reagują na nowe cła](https://s3.egospodarka.pl/grafika2/polskie-firmy/Produkcja-za-granica-Tak-polskie-firmy-reaguja-na-nowe-cla-267826-150x100crop.jpg)

![Kobiety na rynku pracy: mniejsze ambicje czy większe bariery? [© Freepik] Kobiety na rynku pracy: mniejsze ambicje czy większe bariery?](https://s3.egospodarka.pl/grafika2/kobiety-na-rynku-pracy/Kobiety-na-rynku-pracy-mniejsze-ambicje-czy-wieksze-bariery-267825-150x100crop.jpg)