Rynek kapitałowy a ryzyko długowieczności

2011-02-07 11:21

Przeczytaj także: Reforma OFE a rynek kapitałowy w Polsce

Ryzyko długowiecznościNa rynku kapitałowym pojawiły się właśnie innowacyjne instrumenty, które wykorzystują znane mechanizmy sekurytyzacji, ale odpowiadają na nowe potrzeby instytucji finansowych. Firmy ubezpieczeniowe, przewidując konsekwencje zmian demograficznych we wszystkich rozwiniętych gospodarkach świata, szukają możliwości przeniesienia ryzyka na inne podmioty. Postęp w dziedzinie technologii i medycyny sprawił, że przeciętny wiek emerytów znacznie wydłużył się w ciągu ostatnich kilku dekad, o czym wiele słyszeliśmy ostatnio przy okazji debaty nad kształtem reformy polskiego systemu emerytalnego. W Polsce kobiety żyją obecnie ok. 80 lat, a mężczyźni ok. 72 lata - to 18 lat więcej niż w latach 50. ubiegłego wieku.

Ma to przełożenie na wszystkie aspekty naszego życia, również finanse. Przecież wysokość emerytury zależy w głównej mierze od założeń modeli szacujących długość życia - jeśli system emerytalny przyjmie, że obywatel żyje średnio 75, a w rzeczywistości przeciętny wiek wydłuży się do 77 lat, pieniądze na dwa dodatkowe lata świadczeń nie wezmą się z nieba. Według firmy zarządzającej ryzykiem Artemis koszty związane z niedoszacowaniem “ryzyka długowieczności” w brytyjskim systemie emerytalnym wynoszą ok. 1 bln funtów. Tylko w 2010 r. zobowiązania funduszy emerytalnych z tego tytułu wzrosły o 5 mld funtów. Dlatego też firmy ubezpieczeniowe muszą zacieśnić współpracę z rządami oraz rynkami kapitałowymi, aby stworzyć za pomocą nowych instrumentów mosty umożliwiające spotkanie popytu z podażą.

Kup demografię

Największa na świecie firma ubezpieczeniowa SwissRe w grudniu 2010 r. wyemitowała obligacje, które transferują bezpośrednio na inwestorów ryzyko długowieczności. Ośmioletnie obligacje o wartości 50 mln funtów uzyskały od agencji Standard&Poor’s rating BB+, czyli taki, jak przed obniżką z początku lutego 2011 r. posiadał Egipt, lub Bank Irlandii po ostatniej degradacji. Obligacje uzależniają wysokość odsetek od różnicy w demograficznych trendach między określonymi grupami wiekowymi mieszkańców USA i Wielkiej Brytanii. Inwestorzy kupując takie obligacje biorą na siebie ryzyko, że do 2016 r. średnia wieku Brytyjczyków będzie rosnąć wolniej niż średnia wieku Amerykanów. Jest to pierwsza od kilku lat próba zainteresowania inwestorów transferem ryzyka długowieczności.

Sceptyczni inwestorzy

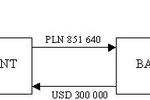

Wcześniej podobne próby kończyły się niepowodzeniem głównie ze względu na brak rynku wtórnego dla tego typu inwestycji. W 2004 r. BNP Paribas i Europejski Bank Inwestycyjny nieskutecznie starały się przetrzeć szlaki na tym rynku opakowując ryzyko długowieczności w formę obligacji katastroficznych, fiaskiem zakończył się również pilotażowy program Banku Światowego w Chile. To dlatego, że sprowadzenie do wspólnego mianownika potrzeb ubezpieczycieli i krótkoterminowych inwestorów przypominało konwersację racjonalnego rozumu i serca. Międzynarodowe firmy zatrudniające kilkadziesiąt tysięcy pracowników i posiadające własne programy emerytalne systematycznie rozwiązują ten problem za pomocą pośredników w postaci banków inwestycyjnych. W lutym 2010 r. spółka BMW zawarła z Deutsche Bankiem transakcję przekazującą na bank 3 mld funtów ryzyka długowieczności emerytów korzystających z funduszu producenta samochodów. W tym przypadku zastosowano specjalne instrumenty pochodne zwane longevity swaps.

oprac. : eGospodarka.pl

![Ubezpieczyciele wypłacili prawie 37 mld odszkodowań po trzech kwartałach 2024 [© Freepik] Ubezpieczyciele wypłacili prawie 37 mld odszkodowań po trzech kwartałach 2024](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Ubezpieczyciele-wyplacili-prawie-37-mld-odszkodowan-po-trzech-kwartalach-2024-263778-150x100crop.jpg) Ubezpieczyciele wypłacili prawie 37 mld odszkodowań po trzech kwartałach 2024

Ubezpieczyciele wypłacili prawie 37 mld odszkodowań po trzech kwartałach 2024

![Najlepsze systemy emerytalne na świecie: Polska na 30. miejscu [© Freepik] Najlepsze systemy emerytalne na świecie: Polska na 30. miejscu](https://s3.egospodarka.pl/grafika2/system-emerytalny/Najlepsze-systemy-emerytalne-na-swiecie-Polska-na-30-miejscu-262729-150x100crop.jpg)

![Ubezpieczyciele wypłacili prawie 24 mld zł odszkodowań w I poł. 2024 r. [© Freepik] Ubezpieczyciele wypłacili prawie 24 mld zł odszkodowań w I poł. 2024 r.](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Ubezpieczyciele-wyplacili-prawie-24-mld-zl-odszkodowan-w-I-pol-2024-r-261922-150x100crop.jpg)

![Ubezpieczyciele wypłacili 12 mld zł odszkodowań po I kw. 2024 r. [© Gajus - Fotolia.com] Ubezpieczyciele wypłacili 12 mld zł odszkodowań po I kw. 2024 r.](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Ubezpieczyciele-wyplacili-12-mld-zl-odszkodowan-po-I-kw-2024-r-260508-150x100crop.jpg)

![GUS zdradził wyniki firm ubezpieczeniowych w 2023 roku [© Gajus - Fotolia.com] GUS zdradził wyniki firm ubezpieczeniowych w 2023 roku](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/GUS-zdradzil-wyniki-firm-ubezpieczeniowych-w-2023-roku-258930-150x100crop.jpg)

![Ubezpieczyciele wypłacili poszkodowanym 44,2 mld zł w 2023 roku [© REDPIXEL - Fotolia.com] Ubezpieczyciele wypłacili poszkodowanym 44,2 mld zł w 2023 roku](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Ubezpieczyciele-wyplacili-poszkodowanym-44-2-mld-zl-w-2023-roku-258751-150x100crop.jpg)

![Długi Polaków wobec ubezpieczycieli przekraczają 160 mln zł [© Steve Buissinne z Pixabay] Długi Polaków wobec ubezpieczycieli przekraczają 160 mln zł](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Dlugi-Polakow-wobec-ubezpieczycieli-przekraczaja-160-mln-zl-258603-150x100crop.jpg)

![Rynki kapitałowe 2023 i prognozy na 2024 [© Rawpixel - Fotolia.com] Rynki kapitałowe 2023 i prognozy na 2024](https://s3.egospodarka.pl/grafika2/rynek-kapitalowy/Rynki-kapitalowe-2023-i-prognozy-na-2024-257279-150x100crop.jpg)

![Ubezpieczyciele wypłacili prawie 33 mld zł w ciągu trzech kwartałów 2023 [© Warakorn - Fotolia.com] Ubezpieczyciele wypłacili prawie 33 mld zł w ciągu trzech kwartałów 2023](https://s3.egospodarka.pl/grafika2/ubezpieczyciele/Ubezpieczyciele-wyplacili-prawie-33-mld-zl-w-ciagu-trzech-kwartalow-2023-256643-150x100crop.jpg)

![Raiffeisen Bank przejmuje Polbank [© denphumi - Fotolia.com] Raiffeisen Bank przejmuje Polbank](https://s3.egospodarka.pl/grafika/fuzje-i-przejecia/Raiffeisen-Bank-przejmuje-Polbank-iQjz5k.jpg)

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg)

![Czy program "Klucz do mieszkania" odpowiada na potrzeby rynku? [© georgerudy - Fotolia.com] Czy program "Klucz do mieszkania" odpowiada na potrzeby rynku?](https://s3.egospodarka.pl/grafika2/Pierwsze-klucze/Czy-program-Klucz-do-mieszkania-odpowiada-na-potrzeby-rynku-264972-150x100crop.jpg)

![5 braków w programie mieszkaniowym "Pierwsze klucze" [© goodluz - Fotolia.com] 5 braków w programie mieszkaniowym "Pierwsze klucze"](https://s3.egospodarka.pl/grafika2/Pierwsze-klucze/5-brakow-w-programie-mieszkaniowym-Pierwsze-klucze-264950-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

Jacy freelancerzy są najbardziej poszukiwani?

Jacy freelancerzy są najbardziej poszukiwani?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Ukraińcy w Polsce: co zmieniło się po 3 latach od wybuchu wojny? [© Freepik] Ukraińcy w Polsce: co zmieniło się po 3 latach od wybuchu wojny?](https://s3.egospodarka.pl/grafika2/pracownicy-z-Ukrainy/Ukraincy-w-Polsce-co-zmienilo-sie-po-3-latach-od-wybuchu-wojny-264974-150x100crop.jpg)

![Nastroje konsumentów dotyczące przyszłości gorsze w II 2025 [© Freepik] Nastroje konsumentów dotyczące przyszłości gorsze w II 2025](https://s3.egospodarka.pl/grafika2/koniunktura-konsumencka/Nastroje-konsumentow-dotyczace-przyszlosci-gorsze-w-II-2025-264973-150x100crop.jpg)

![Rozliczenie PIT - co musisz wiedzieć, zanim złożysz deklarację? [© Piotr Adamowicz - Fotolia.com] Rozliczenie PIT - co musisz wiedzieć, zanim złożysz deklarację?](https://s3.egospodarka.pl/grafika2/PIT/Rozliczenie-PIT-co-musisz-wiedziec-zanim-zlozysz-deklaracje-264971-150x100crop.jpg)

![Praca w branży IT tylko dla wybranych? [© Freepik] Praca w branży IT tylko dla wybranych?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-w-branzy-IT-tylko-dla-wybranych-264970-150x100crop.jpg)

![Licznik Elektromobilności: czy na polskim rynku ciężarówek elektrycznych w 2025 r. dojdzie do przełomu? [© Freepik] Licznik Elektromobilności: czy na polskim rynku ciężarówek elektrycznych w 2025 r. dojdzie do przełomu?](https://s3.egospodarka.pl/grafika2/motoryzacja/Licznik-Elektromobilnosci-czy-na-polskim-rynku-ciezarowek-elektrycznych-w-2025-r-dojdzie-do-przelomu-264962-150x100crop.jpg)