Systematyczne i aktywne inwestowanie w fundusze

2011-03-27 00:22

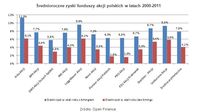

Stopy zwrotu funduszy polskich akcji w latach 2000-2011 (inwestując systematycznie 100 zł miesięczni © fot. mat. prasowe

Przeczytaj także: Najlepsze fundusze akcji polskich 2010

Prawie 21,5 tys. zł – taki kapitał mógł zgromadzić inwestor, który począwszy od 2000 roku regularnie co miesiąc inwestowałby 100 zł w fundusz polskich akcji. Przy sumie dokonanych wpłat w wysokości 13,5 tys. oznacza to całkowity zysk na poziomie blisko 60 proc., co przekłada się na średnią roczną stopę zwrotu rzędu 4,1 proc. Tyle wyniosła średnia dla 11 działających nieprzerwanie od tego czasu funduszy. W przypadku najlepszych z nich zyski sięgnęły 95 proc., czyli ok. 6,2 proc. średnio rocznie.Prezentowane stopy zwrotu są zyskami brutto, czyli przed odliczeniem 19-proc. podatku. Gdyby go uwzględnić, średni roczny zysk dla wszystkich funduszy stopniałby do 3,3 proc., a dla tych najlepszych do ok. 5 proc. W latach 2000-2010 średnia roczna inflacja wyniosła 3,4 proc., a to oznacza, że realny zysk przyniosły tylko te fundusze, które odnotowały wyższe stopy zwrotu netto. W omawianym okresie było ich pięć (na 11 analizowanych).

fot. mat. prasowe

Stopy zwrotu funduszy polskich akcji w latach 2000-2011 (inwestując systematycznie 100 zł miesięczni

Stopy zwrotu funduszy polskich akcji w latach 2000-2011 (inwestując systematycznie 100 zł miesięcznie, bez timingu)

Jednak od funduszy akcji oczekiwałoby się więcej, zwłaszcza mając na uwadze wysokie ryzyko związane z tym rodzajem inwestycji. Zyski na poziomie inflacji można przecież w stosunkowo bezpieczny sposób wypracować przy użyciu lokat bankowych czy obligacji skarbowych, wystarczy aktywnie przeglądać oferty i wybierać te z najwyższymi odsetkami. W przypadku większości funduszy akcyjnych, inwestując regularnie bez oglądania się na aktualną koniunkturę rynkową, w ostatnich jedenastu latach trudno było liczyć na dużo więcej, a nawet jeśli się to udało, to trzeba jeszcze było mieć nieco szczęścia, żeby trafić na ten właściwy fundusz.

fot. mat. prasowe

Stopy zwrotu funduszy polskich akcji w latach 2000-2011 (inwestując systematycznie 100 zł miesięczni

Stopy zwrotu funduszy polskich akcji w latach 2000-2011 (inwestując systematycznie 100 zł miesięcznie z timingiem)

fot. mat. prasowe

Średnioroczne zyski funduszy akcji polskich w latach 2000-2011

Średnioroczne zyski funduszy akcji polskich w latach 2000-2011

Zakres procentowej zmiany wartości inwestycji czy indeksu, po osiągnięciu której zamykamy czy rozpoczynamy inwestycję, można ustalić na mniejszym poziomie od tego przyjętego w naszym przykładzie, np. na 10 czy 15 proc. Ponieważ żeby odrobić spadek o 20 proc. potrzebny jest wzrost o 25 proc., można też zróżnicować wysokość progów w zależności od tego, czy dotyczą wzrostu czy spadku. Trzeba jednak pamiętać, że na im mniejszym poziomie ustalimy progi, tym częściej będzie zachodziła konieczność dokonywania konwersji. A w przypadku, gdy będzie to związane z dodatkowymi kosztami (prowizje, podatek) może się okazać, że będzie to nieopłacalne. Dlatego w przypadku funduszy warto wybierać fundusze parasolowe, gdzie korzysta się z odroczenia podatku od zysków kapitałowych do czasu ostatecznego wyjścia z inwestycji. Warto też zawczasu dokładnie przestudiować tabele opłat i prowizji pod kątem wysokości opłat w przypadku dokonywania ewentualnych konwersji (zamian) pomiędzy funduszami.

![Fundusze inwestycyjne w pigułce [© ponsulak - Fotolia.com] Fundusze inwestycyjne w pigułce](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-inwestycyjne-w-pigulce-117864-150x100crop.jpg) Fundusze inwestycyjne w pigułce

Fundusze inwestycyjne w pigułce

oprac. : Bernard Waszczyk / Open Finance

![Globalne fundusze przychodowe sposobem na zysk [© Sergey Nivens - Fotolia] Globalne fundusze przychodowe sposobem na zysk](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Globalne-fundusze-przychodowe-sposobem-na-zysk-140258-150x100crop.jpg)

![Najlepsze fundusze inwestycyjne 2013 [© denphumi - Fotolia.com] Najlepsze fundusze inwestycyjne 2013](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Najlepsze-fundusze-inwestycyjne-2013-121584-150x100crop.jpg)

![Globalne fundusze przychodowe dają zarobić [© tanatat - Fotolia.com] Globalne fundusze przychodowe dają zarobić](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Globalne-fundusze-przychodowe-daja-zarobic-117078-150x100crop.jpg)

![Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło? [© pixabay.com] Oszczędzanie pieniędzy w czasie pandemii COVID-19. Jak się zmieniło?](https://s3.egospodarka.pl/grafika2/oszczedzanie/Oszczedzanie-pieniedzy-w-czasie-pandemii-COVID-19-Jak-sie-zmienilo-235800-150x100crop.jpg)

![Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa [© beeboys - Fotolia.com] Długoterminowe inwestowanie pieniędzy, czyli niewykorzystana szansa](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Dlugoterminowe-inwestowanie-pieniedzy-czyli-niewykorzystana-szansa-185001-150x100crop.jpg)

![Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki [© FikMik - Fotolia.com] Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Gdzie-kupic-fundusze-inwestycyjne-Polacy-wybieraja-TFI-i-banki-142792-150x100crop.jpg)

![Debiut SARE SA na NewConnect [© denphumi - Fotolia.com] Debiut SARE SA na NewConnect](https://s3.egospodarka.pl/grafika/NewConnect/Debiut-SARE-SA-na-NewConnect-iQjz5k.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Remarketing - jak skutecznie podążać za klientem [© Coloures-Pic - Fotolia.com] Remarketing - jak skutecznie podążać za klientem](https://s3.egospodarka.pl/grafika2/remarketing/Remarketing-jak-skutecznie-podazac-za-klientem-219431-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku? [© Sergey Nivens - Fotolia.com] Ile wyniosą składki Mały ZUS i Duży ZUS w 2024 roku?](https://s3.egospodarka.pl/grafika2/maly-ZUS/Ile-wyniosa-skladki-Maly-ZUS-i-Duzy-ZUS-w-2024-roku-257052-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)

![Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej [© wygenerowane przez AI] Claudia Goldin - noblistka, która wyjaśniła mechanizmy luki płacowej](https://s3.egospodarka.pl/grafika2/luka-placowa/Claudia-Goldin-noblistka-ktora-wyjasnila-mechanizmy-luki-placowej-268089-150x100crop.png)

![Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in? [© Wojciech Krzemiński] Mitsubishi Outlander PHEV 2025 - czy warto wybrać nową hybrydę plug-in?](https://s3.egospodarka.pl/grafika2/Mitsubishi-Outlander/Mitsubishi-Outlander-PHEV-2025-czy-warto-wybrac-nowa-hybryde-plug-in-268081-150x100crop.jpg)