Wzrost stóp procentowych a inwestowanie w obligacje

2011-04-07 10:42

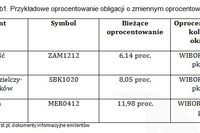

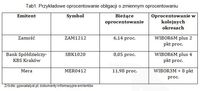

Przykładowe oprocentowanie obligacji o zmiennym oprocentowaniu © fot. mat. prasowe

Dostępne dla inwestorów indywidualnych obligacje o zmiennym oprocentowaniu oferują wzrost zysków wraz z rosnącymi stopami procentowymi. Ich oprocentowanie waha się od 4,7 do nawet 12,4 proc. i rośnie wraz z decyzjami RPP o podwyżce stóp.

Przeczytaj także: Obligacje skarbowe czy korporacyjne?

Kolejna podwyżka stóp procentowych wywołuje z reguły niezbyt przyjemne myśli u osób posiadających kredyty (ich oprocentowanie, a w ślad za nimi raty rosną) oraz irytację i zniecierpliwienie wśród osób posiadających depozyty bankowe, których oprocentowanie rośnie z reguły z dużym opóźnieniem do decyzji RPP, lub wcale. Jest jednak i taka grupa inwestorów, która podwyżki stóp przyjmuje z zadowoleniem, bowiem pośrednio przekłada się ona na wzrost ich zysków.Ta grupa to inwestorzy posiadający w portfelach obligacje o zmiennym oprocentowaniu, które notowane są na giełdowym rynku obligacji Catalyst. Wszystkie notowane tu obligacje o zmiennym oprocentowaniu oferują bowiem odsetki, których wysokość zmienia się w zależności od stóp WIBOR, te zaś – jak wiadomo – reagują na zmiany stóp procentowych dokonywane przez Radę Polityki Pieniężnej.

Jak dużo można zarobić? Zależy od obligacji. Obligacje gminne – uważane za niemal równie bezpieczne co obligacje skarbowe – oferują dwa do trzech (Połczyn Zdrój) punktów procentowych premii ponad sześciomiesięczny WIBOR. Stopa WIBOR6M wynosi obecnie (5.04.2011) 4,43 proc., co dawałoby 6,43-7,43 proc. zysku z odsetek (brutto). To poziom zbliżony do najlepszych lokat bankowych 12- i 24-miesięcznych, gdzie trzeba liczyć się z zamrożeniem oprocentowania na długi czas. W dodatku są to lokaty antybelkowe, które stracą swoje atuty wraz z końcem roku. Tymczasem w przypadku obligacji, oprocentowanie i zyski z odsetek będą rosły wraz ze stopami WIBOR (aktualizacji oprocentowania dokonuje się co pół roku, jeśli oparte są one o WIBOR6M lub co trzy miesiące, jeśli oparte jest ono o WIBOR3M – np. gminy Ustronie Morskie).

Znacznie większe zyski mogą dawać obligacje korporacyjne. Rekordzista w tym segmencie (Budostal-5) oferuje 8,2 pkt proc. premii ponad WIBOR3M, co przy obecnej stopie WIBOR daje 12,4 pkt proc. odsetek w skali roku (płatnych co kwartał) , ale z reguły marże ponad WIBOR są niższe i sięgają do 4 do 6,5 pkt proc. w przypadku deweloperów, do nawet mniej niż 0,4 pkt proc. w przypadku Banku Gospodarstwa Krajowego (ale te obligacje przeznaczone są wyłącznie dla inwestorów hurtowych). Im wyższe oferowane są odsetki, tym z reguły wyższe oznacza to ryzyko dla inwestorów. Kompromisem pomiędzy ryzykiem i zyskiem są obligacje banków spółdzielczych, których oprocentowanie sięga 3-4 pkt proc. ponad WIBOR6M (co dawałoby 7,43-8,43 proc.), a bezpieczeństwem niewiele ustępują lokatom bankowym (nie są to obligacje zabezpieczone, nie podlegają też gwarancjom z Bankowego Funduszu Gwarancyjnego, jak depozyty).

fot. mat. prasowe

Przykładowe oprocentowanie obligacji o zmiennym oprocentowaniu

Przykładowe oprocentowanie obligacji o zmiennym oprocentowaniu

Przeczytaj także:

![Niskie stopy procentowe: czas na obligacje korporacyjne [© Sebastian Duda - Fotolia.com] Niskie stopy procentowe: czas na obligacje korporacyjne]() Niskie stopy procentowe: czas na obligacje korporacyjne

Niskie stopy procentowe: czas na obligacje korporacyjne

![Niskie stopy procentowe: czas na obligacje korporacyjne [© Sebastian Duda - Fotolia.com] Niskie stopy procentowe: czas na obligacje korporacyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Niskie-stopy-procentowe-czas-na-obligacje-korporacyjne-119303-150x100crop.jpg) Niskie stopy procentowe: czas na obligacje korporacyjne

Niskie stopy procentowe: czas na obligacje korporacyjne

oprac. : eGospodarka.pl

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-rosnie-zbyt-wolno-244924-150x100crop.jpg)

![Obligacje skarbowe nie pokonają inflacji [© apops - Fotolia.com] Obligacje skarbowe nie pokonają inflacji](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Obligacje-skarbowe-nie-pokonaja-inflacji-244051-150x100crop.jpg)

![Minister Finansów podnosi oprocentowanie obligacji skarbowych [© Agnieszka - Fotolia.com.jpg] Minister Finansów podnosi oprocentowanie obligacji skarbowych](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Minister-Finansow-podnosi-oprocentowanie-obligacji-skarbowych-243109-150x100crop.jpg)

![Obligacje samorządowe województwa małopolskiego na Catalyst [© kilhan - Fotolia.com] Obligacje samorządowe województwa małopolskiego na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-samorzadowe-wojewodztwa-malopolskiego-na-Catalyst-207699-150x100crop.jpg)

![Obligacje sprawdzą się także w krótkim terminie [© lensw0rld - Fotolia.com] Obligacje sprawdzą się także w krótkim terminie](https://s3.egospodarka.pl/grafika2/inwestowanie-w-obligacje/Obligacje-sprawdza-sie-takze-w-krotkim-terminie-203516-150x100crop.jpg)

![Obligacje korporacyjne inwestycją klasy średniej [© Andrey Popov - Fotolia.com] Obligacje korporacyjne inwestycją klasy średniej](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-inwestycja-klasy-sredniej-202476-150x100crop.jpg)

![Obligacje korporacyjne. Co przyniesie 2018 rok? [© Andrey Popov - Fotolia.com] Obligacje korporacyjne. Co przyniesie 2018 rok?](https://s3.egospodarka.pl/grafika2/obligacje-korporacyjne/Obligacje-korporacyjne-Co-przyniesie-2018-rok-201985-150x100crop.jpg)

![Catalyst: czego świeżo upieczony inwestor może się spodziewać? [© Drobot Dean - Fotolia.com] Catalyst: czego świeżo upieczony inwestor może się spodziewać?](https://s3.egospodarka.pl/grafika2/Catalyst/Catalyst-czego-swiezo-upieczony-inwestor-moze-sie-spodziewac-184991-150x100crop.jpg)

![Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem [© WavebreakMediaMicro - Fotolia.com] Obligacje skarbowe z wyższym procentem, a korporacyjne niemal z rekordem](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Obligacje-skarbowe-z-wyzszym-procentem-a-korporacyjne-niemal-z-rekordem-184981-150x100crop.jpg)

![Tłusty Czwartek 2025 nie szokuje cenowo [© Freepik] Tłusty Czwartek 2025 nie szokuje cenowo](https://s3.egospodarka.pl/grafika2/Tlusty-Czwartek/Tlusty-Czwartek-2025-nie-szokuje-cenowo-265035-150x100crop.jpg)

![Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych [© Fotografeusz - Fotolia.com] Zdolność kredytowa w II 2025 czeka na cięcia stóp procentowych](https://s3.egospodarka.pl/grafika2/kredyty-hipoteczne/Zdolnosc-kredytowa-w-II-2025-czeka-na-ciecia-stop-procentowych-264978-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej? [© Dimitris Vetsikas z Pixabay] Podatek od nieruchomości 2025 - czy właściciele i najemcy centrów handlowych zapłacą więcej?](https://s3.egospodarka.pl/grafika2/podatek-od-nieruchomosci/Podatek-od-nieruchomosci-2025-czy-wlasciciele-i-najemcy-centrow-handlowych-zaplaca-wiecej-263510-150x100crop.jpg)

Jacy freelancerzy są najbardziej poszukiwani?

Jacy freelancerzy są najbardziej poszukiwani?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Koniunktura gospodarcza w II 2025 - stabilizacja [© Freepik] Koniunktura gospodarcza w II 2025 - stabilizacja](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-II-2025-stabilizacja-265034-150x100crop.jpg)

![Nowe mieszkania od deweloperów - I 2025 [© bnorbert3 - Fotolia.com] Nowe mieszkania od deweloperów - I 2025](https://s3.egospodarka.pl/grafika2/nowe-mieszkania/Nowe-mieszkania-od-deweloperow-I-2025-265030-150x100crop.jpg)

![Mieszkania w Krakowie i Warszawie pod lupą. Jakie ceny? [© Tinnakorn - Fotolia.com] Mieszkania w Krakowie i Warszawie pod lupą. Jakie ceny?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Mieszkania-w-Krakowie-i-Warszawie-pod-lupa-Jakie-ceny-265014-150x100crop.jpg)

![Utrzymanie samochodu kosztuje prawie 3000 zł rocznie [© Freepik] Utrzymanie samochodu kosztuje prawie 3000 zł rocznie](https://s3.egospodarka.pl/grafika2/utrzymanie-samochodu/Utrzymanie-samochodu-kosztuje-prawie-3000-zl-rocznie-265013-150x100crop.jpg)

![Budownictwo mieszkaniowe I 2025: o 9,6% więcej rozpoczętych budów [© photo 5000 - Fotolia.com] Budownictwo mieszkaniowe I 2025: o 9,6% więcej rozpoczętych budów](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-mieszkaniowe-I-2025-o-9-6-wiecej-rozpoczetych-budow-265012-150x100crop.jpg)