Co zmieni ustawa o kredycie konsumenckim

2011-04-10 00:19

Przeczytaj także: Brak historii kredytowej utrudni zaciągnięcie kredytu

Obecnie w Biurze Informacji Kredytowej zgromadzone są informacje o zobowiązaniach ponad 20 milionów Polaków. Łącznie BIK posiada informacje o 85 milionach rachunków kredytowych. Biuro przetwarza informacje o czynnych zobowiązaniach kredytowych klientów indywidualnych i przedsiębiorców. Przetwarza także informacje o wygasłych zobowiązaniach, o ile klient wyraził na to zgodę lub bez jego zgody jeśli dopuścił się zwłoki powyżej 60 dni i upłynęło co najmniej 30 dni od poinformowania go o tym przez bank lub inną instytucję ustawowo upoważnioną do udzielania kredytów. Wszystkie dane przetwarzane w BIK objęte są tajemnicą bankową.

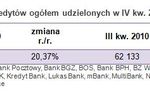

Do tej pory z danych BIK korzystać mogły wyłącznie działające w Polsce banki oraz SKOK-i. W 2010 roku pobrały łącznie 41,1 miliona raportów o konsumentach i przedsiębiorcach.

Eksperci BIK wskazują na kilka kolejnych istotnych zmian w projekcie ustawy o kredycie konsumenckim, które będą miały istotne znaczenie dla banków oraz samych konsumentów.

"Każdy kredytodawca udzielający kredytu konsumenckiego będzie teraz miał obowiązek sprawdzenia ryzyka udzielania kredytu danemu konsumentowi" – podkreśla Agnieszka Marzec, Radca Prawny BIK.

Ocena ryzyka kredytowego konsumenta dokonywana jest między innymi poprzez sprawdzenie informacji dostępnych na temat danej osoby w bazie Biura Informacji Kredytowej. Ponad 95% procent wszystkich zgromadzonych w BIK danych to informacje pozytywne. Posiadanie pozytywnej historii kredytowej wpływa na możliwość uzyskania kredytu na dogodniejszych warunkach, a więc uzyskanie niższego oprocentowania, szybszą decyzję kredytową czy możliwość negocjacji prowizji. Jak wskazuje jednak Mec. Marzec aby nałożony przez ustawę obowiązek oceny ryzyka kredytowego mógł być realizowany przez wszystkich kredytodawców udzielających kredytów konsumenckich konieczne sa odpowiednie zmiany w ustawie Prawo bankowe, które ta ustawa powinna wprowadzić. W obecnym projekcie są one niewystarczające.

W projekcie ustawy uregulowano także obowiązki informacyjne kredytodawcy i pośrednika kredytowego wobec konsumenta przed zawarciem umowy. Informacje te powinny być we wszystkich państwach członkowskich Unii Europejskiej przekazywane na standardowym arkuszu informacyjnym. Standaryzacja ta ma ułatwić konsumentom z różnych państw członkowskich porównywania ofert kredytowych. Dotyczy to także informacji, jakie będą musiały się znaleźć w reklamie kredytu konsumenckiego. Konsument będzie musiał być informowany także o współpracy pośrednika z danym kredytodawcą oraz o wynagrodzeniu tego pośrednika.

Projekt wprowadza także dwie drobne, ale bardzo istotne zmiany. Wydłużony zostanie termin na odstąpienie przez konsumenta od umowy bez podania przyczyny, z 10 do 14 dni. Kredytodawca, czyli na przykład bank, będzie miał natomiast prawo do otrzymania od konsumenta rekompensaty w przypadku przedterminowej spłaty zobowiązania (0,5% lub 1% spłacanej przed terminem części kwoty kredytu).

![Zaciągnięcie kredytu: buduj wiarygodność [© ewakubiak - Fotolia.com] Zaciągnięcie kredytu: buduj wiarygodność](https://s3.egospodarka.pl/grafika2/zaciagniecie-kredytu/Zaciagniecie-kredytu-buduj-wiarygodnosc-131243-150x100crop.jpg) Zaciągnięcie kredytu: buduj wiarygodność

Zaciągnięcie kredytu: buduj wiarygodność

1 2

oprac. : Katarzyna Sikorska / eGospodarka.pl

![Kredyty mieszkaniowe: błędy kredytobiorców [© Fantasista - Fotolia.com] Kredyty mieszkaniowe: błędy kredytobiorców](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/Kredyty-mieszkaniowe-bledy-kredytobiorcow-124559-150x100crop.jpg)

![Zaciągnięcie kredytu: jak być wiarygodnym [© Alexander Raths - Fotolia.com] Zaciągnięcie kredytu: jak być wiarygodnym](https://s3.egospodarka.pl/grafika2/zaciagniecie-kredytu/Zaciagniecie-kredytu-jak-byc-wiarygodnym-113071-150x100crop.jpg)

![Czym jest zdolność kredytowa i co na nią wpływa? [© Drazen Zigic na Freepik] Czym jest zdolność kredytowa i co na nią wpływa?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Czym-jest-zdolnosc-kredytowa-i-co-na-nia-wplywa-262039-150x100crop.jpg)

![Nie tylko BIK zepsuje ci zdolność kredytową [© tumsasedgars - Fotolia.com] Nie tylko BIK zepsuje ci zdolność kredytową](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Nie-tylko-BIK-zepsuje-ci-zdolnosc-kredytowa-197909-150x100crop.jpg)

![Czyszczenie BIK na żądanie? [© Brian Jackson - Fotolia.com] Czyszczenie BIK na żądanie?](https://s3.egospodarka.pl/grafika2/BIK/Czyszczenie-BIK-na-zadanie-188592-150x100crop.jpg)

![BIK wchodzi na rynek pozabankowy [© mathom - Fotolia.com] BIK wchodzi na rynek pozabankowy](https://s3.egospodarka.pl/grafika2/BIK/BIK-wchodzi-na-rynek-pozabankowy-137926-150x100crop.jpg)

![Buduj wiarygodność z BIK [© piotrszczepanek - Fotolia.com] Buduj wiarygodność z BIK](https://s3.egospodarka.pl/grafika2/BIK/Buduj-wiarygodnosc-z-BIK-136637-150x100crop.jpg)

![BIK pomoże zaciągnąć kredyt [© serq - Fotolia.com] BIK pomoże zaciągnąć kredyt](https://s3.egospodarka.pl/grafika2/BIK/BIK-pomoze-zaciagnac-kredyt-120530-150x100crop.jpg)

![Wiarygodność kredytowa okiem banków [© goodluz - Fotolia.com] Wiarygodność kredytowa okiem banków](https://s3.egospodarka.pl/grafika2/zaciagniecie-kredytu/Wiarygodnosc-kredytowa-okiem-bankow-94268-150x100crop.jpg)

![Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie [© wygenerowane przez AI] Gold Butter Index, czyli inflacja od kuchni. Sprawdź porównanie cen masła i złota w ostatniej dekadzie](https://s3.egospodarka.pl/grafika2/ceny-zlota/Gold-Butter-Index-czyli-inflacja-od-kuchni-Sprawdz-porownanie-cen-masla-i-zlota-w-ostatniej-dekadzie-268060-150x100crop.png)

![Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku [© wygenerowane przez AI] Polacy pożyczają odpowiedzialnie. Problemy pojawiają się po odmowie banku](https://s3.egospodarka.pl/grafika2/kredyty-gotowkowe/Polacy-pozyczaja-odpowiedzialnie-Problemy-pojawiaja-sie-po-odmowie-banku-268074-150x100crop.png)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować? [© Tierney - Fotolia.com] Skuteczny artykuł sponsorowany - jak napisać i gdzie publikować?](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Skuteczny-artykul-sponsorowany-jak-napisac-i-gdzie-publikowac-216067-150x100crop.jpg)

![5 błędów, które mogą pogrążyć twój artykuł natywny [© DDRockstar - Fotolia.com] 5 błędów, które mogą pogrążyć twój artykuł natywny](https://s3.egospodarka.pl/grafika2/artykul-natywny/5-bledow-ktore-moga-pograzyc-twoj-artykul-natywny-229455-150x100crop.jpg)

![Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz? [© ksushsh - Fotolia.com] Od 2025 r. zmiany m.in. w składkach ZUS, składce zdrowotnej, podatku VAT i podatku od nieruchomości. Co warto wiedzieć już teraz?](https://s3.egospodarka.pl/grafika2/skladki-ZUS/Od-2025-r-zmiany-m-in-w-skladkach-ZUS-skladce-zdrowotnej-podatku-VAT-i-podatku-od-nieruchomosci-Co-warto-wiedziec-juz-teraz-262291-150x100crop.jpg)

![Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik] Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła [© Freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-nieznacznie-spadly-ale-to-rata-kredytu-zaskoczyla-267988-50x33crop.jpg) Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

Ceny mieszkań nieznacznie spadły, ale to rata kredytu zaskoczyła

![Wyniki TFI i funduszy inwestycyjnych I-VI 2012 [© Piotr Adamowicz - Fotolia.com] Wyniki TFI i funduszy inwestycyjnych I-VI 2012](https://s3.egospodarka.pl/grafika2/towarzystwa-funduszy-inwestycyjnych/Wyniki-TFI-i-funduszy-inwestycyjnych-I-VI-2012-107818-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu [© wygenerowane przez AI] Praca sezonowa w Polsce: pracownicy wolą rolnictwo od magazynu](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-sezonowa-w-Polsce-pracownicy-wola-rolnictwo-od-magazynu-268065-150x100crop.png)

![Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze [© wygenerowane przez AI] Cena wygody AI: Jak ChatGPT wpływa na nasz mózg i osłabia zdolności poznawcze](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Cena-wygody-AI-Jak-ChatGPT-wplywa-na-nasz-mozg-i-oslabia-zdolnosci-poznawcze-268061-150x100crop.png)

![6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem [© wygenerowane przez AI] 6 pomysłów na regenerujący wyjazd firmowy - jak połączyć odpoczynek z rozwojem](https://s3.egospodarka.pl/grafika2/imprezy-integracyjne/6-pomyslow-na-regenerujacy-wyjazd-firmowy-jak-polaczyc-odpoczynek-z-rozwojem-268036-150x100crop.png)

![Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości [© wygenerowane przez AI] Przeprowadzka do Hiszpanii: Co warto wiedzieć przed zakupem nieruchomości](https://s3.egospodarka.pl/grafika2/Hiszpania/Przeprowadzka-do-Hiszpanii-Co-warto-wiedziec-przed-zakupem-nieruchomosci-268064-150x100crop.png)

![Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego [© wygenerowane przez AI] Jak zadbać o siebie po urlopie, aby uniknąć przemęczenia i wypalenia zawodowego](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Jak-zadbac-o-siebie-po-urlopie-aby-uniknac-przemeczenia-i-wypalenia-zawodowego-268062-150x100crop.png)

![Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem [© wygenerowane przez AI] Horyzont Europa w nowej odsłonie: prostszy, szybszy, bardziej strategiczny, z podwojonym budżetem](https://s3.egospodarka.pl/grafika2/Horyzont-Europa/Horyzont-Europa-w-nowej-odslonie-prostszy-szybszy-bardziej-strategiczny-z-podwojonym-budzetem-268092-150x100crop.png)

![Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej [© wygenerowane przez AI] Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej](https://s3.egospodarka.pl/grafika2/e-commerce/Nowe-pomysly-UE-na-e-commerce-z-Chin-szansa-dla-logistyki-kontraktowej-268091-150x100crop.png)