Rentowność obligacji a ceny akcji

2011-04-13 12:46

Przeczytaj także: Kryzys dynamizuje rynek obligacji

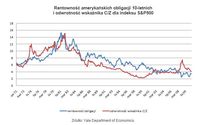

Od czasu wybuchu globalnego kryzysu finansowego aż do jego dna, ceny akcji i obligacji poruszały się przeciwnym kierunku. Było to szczególnie widoczne na rynku amerykańskim. S&P500 od jesieni 2007 do lutego 2009 roku stracił połowę swej wartości. Wskaźnik ceny do zysku na akcję w marcu 2009 roku spadł do 13,3, czyli do wartości najniższej od końca lat 80. ubiegłego wieku. Pod koniec 2008 i na początku 2009 roku rentowność amerykańskich obligacji dziesięcioletnich spadłado 2,4-2,5 proc., czyli do poziomu najniższego w historii. Spadek cen akcji i jednoczesny wzrost cen obligacji odzwierciedlał podejście inwestorów do ryzyka. Kapitał przemieszczał się z postrzeganego jako skrajnie ryzykowny rynku akcji na rynek amerykańskich obligacji, uznawanych za najbezpieczniejszą inwestycję w niepewnych czasach.

fot. mat. prasowe

Rentowność obligacji 10-letnich i zmiany S&P500

Rentowność obligacji 10-letnich i zmiany S&P500

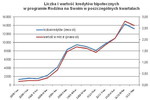

Do porównań rentowności obligacji z atrakcyjnością akcji często używa się odwrotności wskaźnika C/Z, odzwierciedlającego hipotetyczną rentowność inwestycji w akcje. W apogeum bessy w lutym-marcu 2009 roku wynosił on 7,1-7,5 proc., czyli rentowność inwestycji w akcje była trzykrotnie wyższa niż rentowność obligacji. Te proporcje były zbliżone do tych obserwowanych w 1987 roku.

fot. mat. prasowe

Rentowność amerykańskich obligacji 10-letnich i odwrotność wskaźnika C/Z dla indeksu S&P500

Rentowność amerykańskich obligacji 10-letnich i odwrotność wskaźnika C/Z dla indeksu S&P500

Taka sytuacja na dłuższą metę była nie do utrzymania. Od wiosny 2009 roku, wraz z cyklem nadzwyczajnego luzowania polityki pieniężnej przez banki centralne, spadać zaczęły ceny obligacji, powodując wzrost ich rentowności, a jednocześnie rozpoczęło się dynamiczne odreagowanie na rynkach akcji. W wyniku tych tendencji różnica między rentownością obligacji a odwrotnością wskaźnika C/Z drastycznie się zmniejszyła. Wiosną 2010 roku rentowność obligacji wzrosła

do 3,7-3,85 proc., zaś odwrotność C/Z stopniała do 4,6-4,8 proc. Ceny amerykańskich obligacji mocniej poszły w górę także w okresie od maja do listopada 2010 roku, sprowadzając ich rentowność ponownie w okolice 2,5 proc. Korekta na rynku akcji, trwająca od maja do sierpnia ubiegłego roku nie spowodowała już jednak znaczącego spadku wskaźnika C/Z. Wzrost cen obligacji spowodował względne zwiększenie atrakcyjności inwestycji w akcje. Koniec 2010 roku i pierwsze miesiące roku 2011 przyniosły dynamiczny wzrost cen akcji na Wall Street, w wyniku którego wskaźnik C/Z dla spółek wchodzących w skład indeksu S&P500 sięga 23-24 i osiąga poziom najwyższy od czasu sprzed upadku banku Leman Brothers. Idącym w górę notowaniom akcji towarzyszy jednocześnie spadek cen obligacji. Rentowność amerykańskich papierów dziesięcioletnich i odwrotność C/Z ponownie mocno się do siebie zbliżyła.

![Inwestowanie w akcje i obligacje. Jak nie stracić? [© pixabay.com] Inwestowanie w akcje i obligacje. Jak nie stracić?](https://s3.egospodarka.pl/grafika2/ochrona-konsumentow/Inwestowanie-w-akcje-i-obligacje-Jak-nie-stracic-240327-150x100crop.jpg) Inwestowanie w akcje i obligacje. Jak nie stracić?

Inwestowanie w akcje i obligacje. Jak nie stracić?

oprac. : Roman Przasnyski / Open Finance

![Inwestowanie w akcje ma potencjał [© Jacek Michiej - Fotolia.com] Inwestowanie w akcje ma potencjał](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-w-akcje-ma-potencjal-114190-150x100crop.jpg)

![Dlaczego warto zamienić stare obligacje na nowe emisje? [© wygenerowane przez AI] Dlaczego warto zamienić stare obligacje na nowe emisje?](https://s3.egospodarka.pl/grafika2/Obligacje-Skarbu-Panstwa/Dlaczego-warto-zamienic-stare-obligacje-na-nowe-emisje-269002-150x100crop.jpg)

![7 sposobów na to jak zostać milionerem [© bzyxx - Fotolia.com] 7 sposobów na to jak zostać milionerem](https://s3.egospodarka.pl/grafika2/inwestowanie/7-sposobow-na-to-jak-zostac-milionerem-251745-150x100crop.jpg)

![Inwestowanie w ziemię zawsze opłacalne [© pixabay.com] Inwestowanie w ziemię zawsze opłacalne](https://s3.egospodarka.pl/grafika2/inwestowanie/Inwestowanie-w-ziemie-zawsze-oplacalne-248295-150x100crop.jpg)

![W co inwestować w czasach wysokiej inflacji? [© Sven Vietense - Fotolia.com] W co inwestować w czasach wysokiej inflacji?](https://s3.egospodarka.pl/grafika2/inwestowanie/W-co-inwestowac-w-czasach-wysokiej-inflacji-246642-150x100crop.jpg)

![Obligacje. Jak działa immunizacja? Jak ograniczyć ryzyko rynkowe? [© apops - Fotolia.com] Obligacje. Jak działa immunizacja? Jak ograniczyć ryzyko rynkowe?](https://s3.egospodarka.pl/grafika2/obligacje/Obligacje-Jak-dziala-immunizacja-Jak-ograniczyc-ryzyko-rynkowe-246153-150x100crop.jpg)

![Nowe obligacje skarbowe (prawie) ochronią przed inflacją [© Magdziak Marcin - Fotolia.com] Nowe obligacje skarbowe (prawie) ochronią przed inflacją](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Nowe-obligacje-skarbowe-prawie-ochronia-przed-inflacja-245434-150x100crop.jpg)

![Oprocentowanie obligacji skarbowych rośnie zbyt wolno [© Fotografeusz - Fotolia.com] Oprocentowanie obligacji skarbowych rośnie zbyt wolno](https://s3.egospodarka.pl/grafika2/obligacje-skarbowe/Oprocentowanie-obligacji-skarbowych-rosnie-zbyt-wolno-244924-150x100crop.jpg)

![Debiut Grupy ADV SA na GPW [© denphumi - Fotolia.com] Debiut Grupy ADV SA na GPW](https://s3.egospodarka.pl/grafika/debiut-na-GPW/Debiut-Grupy-ADV-SA-na-GPW-iQjz5k.jpg)

![Alimenty na dziecko krok po kroku - najważniejsze zasady [© pexels] Alimenty na dziecko krok po kroku - najważniejsze zasady](https://s3.egospodarka.pl/grafika2/alimenty/Alimenty-na-dziecko-krok-po-kroku-najwazniejsze-zasady-270456-150x100crop.jpg)

![Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate [© jakub krechowicz - fotolia.com] Jak zwiększyć otwieralność mailingu? 6 sposobów na wysoki Open Rate](https://s3.egospodarka.pl/grafika2/mailing/Jak-zwiekszyc-otwieralnosc-mailingu-6-sposobow-na-wysoki-Open-Rate-222959-150x100crop.jpg)

![Content marketing - co to jest i od czego zacząć? [© patpitchaya - Fotolia.com] Content marketing - co to jest i od czego zacząć?](https://s3.egospodarka.pl/grafika2/content-marketing/Content-marketing-co-to-jest-i-od-czego-zaczac-215740-150x100crop.jpg)

![Dlaczego firmom opłaca się korzystać z kantorów internetowych? [© Halfpoint - Fotolia.com] Dlaczego firmom opłaca się korzystać z kantorów internetowych?](https://s3.egospodarka.pl/grafika2/wymiana-walut/Dlaczego-firmom-oplaca-sie-korzystac-z-kantorow-internetowych-219575-150x100crop.jpg)

![Długie weekendy - jak wygląda kalendarz 2025? [© snowing na Freepik] Długie weekendy - jak wygląda kalendarz 2025?](https://s3.egospodarka.pl/grafika2/dlugie-weekendy/Dlugie-weekendy-jak-wyglada-kalendarz-2025-263192-150x100crop.jpg)

![Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com] Fakturzystka, fakturzysta [© sbiro77 - Fotolia.com]](https://s3.egospodarka.pl/grafika2/fakturzystka/Fakturzystka-fakturzysta-186500-50x33crop.jpg) Fakturzystka, fakturzysta

Fakturzystka, fakturzysta

![Produkt strukturyzowany - alternatywa lokaty [© Sebastian Duda - Fotolia.com] Produkt strukturyzowany - alternatywa lokaty](https://s3.egospodarka.pl/grafika2/produkt-strukturyzowany/Produkt-strukturyzowany-alternatywa-lokaty-137477-150x100crop.jpg)

![Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym [© AntonioDiaz - Fotolia.com] Kieszonkowe dla dziecka, czyli nauka zarządzania budżetem domowym](https://s3.egospodarka.pl/grafika2/kieszonkowe/Kieszonkowe-dla-dziecka-czyli-nauka-zarzadzania-budzetem-domowym-247450-150x100crop.jpg)

![Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina [© dolphfyn - Fotolia.com] Postanowienia noworoczne, czyli zdrowie, pieniądze i rodzina](https://s3.egospodarka.pl/grafika2/postanowienia-noworoczne/Postanowienia-noworoczne-czyli-zdrowie-pieniadze-i-rodzina-188903-150x100crop.jpg)

![Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy? [© Andrey Popov - Fotolia.com] Światowy Dzień Oszczędzania. Jakie oszczędności mają Polacy?](https://s3.egospodarka.pl/grafika2/oszczednosci/Swiatowy-Dzien-Oszczedzania-Jakie-oszczednosci-maja-Polacy-255837-150x100crop.jpg)

![Pokolenie 55+ a kompetencje przyszłości. Jak firmy mogą wykorzystać doświadczenie starszych pracowników? [© wygenerowane przez AI] Pokolenie 55+ a kompetencje przyszłości. Jak firmy mogą wykorzystać doświadczenie starszych pracowników?](https://s3.egospodarka.pl/grafika2/tendencje-na-rynku-pracy/Pokolenie-55-a-kompetencje-przyszlosci-Jak-firmy-moga-wykorzystac-doswiadczenie-starszych-pracownikow-270472-150x100crop.jpg)

![W samolocie Lufthansy bez powerbanku. Kolejne linie lotnicze pójdą jej śladem? [© pexels] W samolocie Lufthansy bez powerbanku. Kolejne linie lotnicze pójdą jej śladem?](https://s3.egospodarka.pl/grafika2/powerbank-w-samolocie/W-samolocie-Lufthansy-bez-powerbanku-Kolejne-linie-lotnicze-pojda-jej-sladem-270467-150x100crop.jpg)

![Przebodźcowanie, stres i wypalenie to codzienność. Co radzą neurobiolodzy? [© pexels] Przebodźcowanie, stres i wypalenie to codzienność. Co radzą neurobiolodzy?](https://s3.egospodarka.pl/grafika2/wypalenie-zawodowe/Przebodzcowanie-stres-i-wypalenie-to-codziennosc-Co-radza-neurobiolodzy-270469-150x100crop.jpg)

![OZE i offshore zmieniają rynek pracy. Kto dyktuje warunki w energetyce? [© pexels] OZE i offshore zmieniają rynek pracy. Kto dyktuje warunki w energetyce?](https://s3.egospodarka.pl/grafika2/transformacja-energetyczna/OZE-i-offshore-zmieniaja-rynek-pracy-Kto-dyktuje-warunki-w-energetyce-270470-150x100crop.jpg)

![Od Data Act do AI Act. Jak Europa buduje cyfrową niezależność i co to oznacza dla biznesu? [© wygenerowane przez AI] Od Data Act do AI Act. Jak Europa buduje cyfrową niezależność i co to oznacza dla biznesu?](https://s3.egospodarka.pl/grafika2/Data-Act/Od-Data-Act-do-AI-Act-Jak-Europa-buduje-cyfrowa-niezaleznosc-i-co-to-oznacza-dla-biznesu-270468-150x100crop.jpg)

![Szpieg w sieci kontaktów. Jak LinkedIn stał się kopalnią danych dla grup przestępczych i cyberoszustów [© wygenerowane przez AI] Szpieg w sieci kontaktów. Jak LinkedIn stał się kopalnią danych dla grup przestępczych i cyberoszustów](https://s3.egospodarka.pl/grafika2/LinkedIn/Szpieg-w-sieci-kontaktow-Jak-LinkedIn-stal-sie-kopalnia-danych-dla-grup-przestepczych-i-cyberoszustow-270466-150x100crop.jpg)

![Prognozy Coface: Wzrost gospodarczy Polski w 2026 roku przyspieszy do 3,8%, ale ryzyka pozostają [© wygenerowane przez AI] Prognozy Coface: Wzrost gospodarczy Polski w 2026 roku przyspieszy do 3,8%, ale ryzyka pozostają](https://s3.egospodarka.pl/grafika2/polska-gospodarka/Prognozy-Coface-Wzrost-gospodarczy-Polski-w-2026-roku-przyspieszy-do-3-8-ale-ryzyka-pozostaja-270463-150x100crop.jpg)