Rentowność greckich obligacji przekroczyła 20%

2011-04-19 13:38

Amerykańskie indeksy zdołały odrobić połowę strat po decyzji S&P o obniżeniu perspektywy ratingu długoterminowego. W Azji przecena nie była przesadnie głęboka, w Europie liczyć się będzie aukcja greckich bonów.

Przeczytaj także: Stopa rezerw obowiązkowych w Chinach w górę

Początkowo S&P tracił nawet 2 proc., ale ostatecznie straty udało zmniejszyć się o połowę. Postawę inwestorów w Stanach można tłumaczyć na wiele sposobów - pierwsza reakcja na decyzję agencji S&P o obniżeniu perspektywy długoterminowego ratingu mogła być przesadna. Wszak kondycja amerykańskiego budżetu nie jest dla nikogo tajemnicą, a inwestorzy od wielu miesięcy dają znać, co myślą na jej temat kupując złoto, srebro i inwestując na rynkach surowcowych. Po drugie inwestorzy mogli łatwo dojść do przekonania, że postrzeganie amerykańskiego długu tym większy daje mandat Fed do dalszego skupu obligacji amerykańskich (warto zauważyć, że rentowność 10-latek wzrosła wczoraj zaledwie o 3 pkt bazowe), a więc źródło hossy może nie wyschnąć w czerwcu. Już pojawiły się opinie, że nawet jeśli Fed oficjalnie zakończy QE2, to nadal będzie reinwestować środki z zapadających obligacji.O ile ekonomiści i prasa rysują przyszłość w czarnych barwach, o tyle przedstawiciele rządu Japonii robią dobrą minę do złej gry. Minister finansów stwierdził, że amerykańskie obligacje wciąż są atrakcyjną inwestycją, a ich bieżąca rentowność jest bardzo interesująca, nawet jeśli rating zostanie obniżony. Oczywiście urzędowy optymizm nie zrobił najmniejszego wrażenia na inwestorach giełdowych. Nikkei spadł o 1,2 proc. do najniższego od miesiąca poziomu, Kospi stracił 0,7 proc. (a w trakcie sesji zminimalizował przejściowo straty nawet do zera), kwadrans po ósmej Hang Seng spadał o 1,3 proc., a SCI o 1,4 proc. W Chinach powstała ciekawa sytuacja - w piątek pochwalono się, że rezerwy walutowe Pekinu przekroczyły 3 bln USD, w kontekście wczorajszej decyzji S&P, pieniądze te wydają się bardziej balastem niż rezerwą.

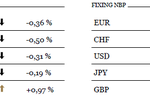

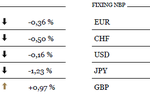

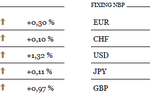

W Europie sesje mogą być spokojniejsze niż wczoraj, choć atmosfera wciąż może być naładowana emocjami. Główny cios parkiety europejskie otrzymały już wczoraj. Ponieważ inwestorzy w USA pozbierali się po początkowym nokaucie, inwestorzy w Europie mogliby spróbować ich naśladować. Ale mają dwa duże problemy przed sobą. Pierwszym jest aukcja bonów Grecji. Wczoraj rentowność greckich obligacji dwuletnich przekroczyła 20 proc. Ateny nie mają najmniejszych szans na sprzedaż papierów innych niż bony 13- i 26-tygodniowe (ostatni raz sprzedały bony 52-tygodniowe w kwietniu zeszłego roku, przed bailoutem). Finansowanie zapadającego w tym roku długu zapewnia pakiet stabilizacyjny, ale jeśli aukcja bonów się nie uda, nie wykluczone, że Grecja ogłosi upadłość wcześniej niż w przyszłym roku. Drugi problem to Portugalia - trwają unijne targi o pomoc finansową dla Lizbony, ale nie chce się na nią zgodzić Finlandia. Perspektywa upadłości Grecji dostarcza Helsinkom argumentów.

Warszawa była wczoraj jednym z mocniejszych parkietów Starego Kontynentu (dla porównania BUX spadł o 3,8 proc., turecki ISE o 2,7 proc., WIG20 o 1,5 proc.), co może być pewnym pocieszeniem. Mimo to, indeks warszawskich blue chips spadł do najniższych poziomów od ponad dwóch tygodni rozwiewając marzenia o nowym rekordzie hossy i szybkim pochodzie w stronę 3 tys. pkt. Teraz bliżej mu do wsparcia w okolicach 2 800 pkt. Poziom ten powinien bez problemu się obronić, ponieważ zarówno u nas, jak i na pozostałych parkietach można liczyć na kapitał napływający z rynków obligacji na rynki akcji. Oczywiście w dłuższym terminie wzrost kosztów długu rodzić może przykre następstwa dla gospodarek, ale w krótszym może pomagać akcjom.

fot. mat. prasowe

Warto zwrócić dziś uwagę na dane GUS o produkcji przemysłowej i kondycji budownictwa mieszkaniowego w Polsce. Spodziewam się dalszego wzrostu liczby budów rozpoczynanych do poziomu najwyższego od dwóch lat (w ujęciu 12-miesięcznym dawałoby to ponad 161-162 tys. mieszkań i domów, których budowa się rozpoczęła). Znaczący wzrost podaży przy wzroście kosztów kredytów może odbić się na marżach deweloperów.

Analogiczne dane poznamy także w przypadku USA (o 14:30), gdzie na zwiększenie podaży nowych domów trudno jednak liczyć. Dodatkowo rynek pozna raporty kwartalne Bank of New York, Goldman Sachs i J&J. Po początkowym uspokojeniu końcówka sesji znów może być gorąca.

fot. mat. prasowe

Wszystkie opinie i prognozy przedstawione w niniejszym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji.

Przeczytaj także:

![WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent]() WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent

WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent

WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent

WIG20 zakończył wczorajszą sesję spadkiem o 1,5 procent

oprac. : Emil Szweda / Noble Securities

Więcej na ten temat:

notowania giełdowe, kursy akcji, rynek akcji, rynki akcji, rynki finansowe, rynek finansowy, notowania obligacji, ceny obligacji, ceny akcji

![Długi branży automotive gwałtownie rosną [© Freepik] Długi branży automotive gwałtownie rosną](https://s3.egospodarka.pl/grafika2/automotive/Dlugi-branzy-automotive-gwaltownie-rosna-267329-150x100crop.jpg)

![Zadłużenie opieki zdrowotnej spada [© Freepik] Zadłużenie opieki zdrowotnej spada](https://s3.egospodarka.pl/grafika2/opieka-zdrowotna/Zadluzenie-opieki-zdrowotnej-spada-267308-150x100crop.jpg)

![O 28,8% r/r więcej pożyczek celowych w V 2025 [© Adam Novak z Pixabay] O 28,8% r/r więcej pożyczek celowych w V 2025](https://s3.egospodarka.pl/grafika2/firmy-pozyczkowe/O-28-8-r-r-wiecej-pozyczek-celowych-w-V-2025-267303-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO [© Production Perig - Fotolia.com] Jak najkorzystniej wysyłać i odbierać przelewy walutowe w EURO](https://s3.egospodarka.pl/grafika2/przelewy-bankowe/Jak-najkorzystniej-wysylac-i-odbierac-przelewy-walutowe-w-EURO-205900-150x100crop.jpg)

![Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki [© pixabay.com] Praca zdalna po nowelizacji Kodeksu pracy - korzyści i obowiązki](https://s3.egospodarka.pl/grafika2/praca-zdalna/Praca-zdalna-po-nowelizacji-Kodeksu-pracy-korzysci-i-obowiazki-250502-150x100crop.jpg)

![Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com] Praca na produkcji: zwolnienia pracowników w co 5. firmie [© industrieblick - Fotolia.com]](https://s3.egospodarka.pl/grafika2/rynek-pracy/Praca-na-produkcji-zwolnienia-pracownikow-w-co-5-firmie-229344-50x33crop.jpg) Praca na produkcji: zwolnienia pracowników w co 5. firmie

Praca na produkcji: zwolnienia pracowników w co 5. firmie

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów? [© SKYRADAR z Pixabay] Wizz Air zawiesza loty do Izraela, Jordanii do 15 września - co z prawami pasażerów?](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-zawiesza-loty-do-Izraela-Jordanii-do-15-wrzesnia-co-z-prawami-pasazerow-267326-150x100crop.jpg)

![Koniunktura gospodarcza w VI 2025 [© Freepik] Koniunktura gospodarcza w VI 2025](https://s3.egospodarka.pl/grafika2/koniunktura-gospodarcza/Koniunktura-gospodarcza-w-VI-2025-267330-150x100crop.jpg)

![Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej? [© Freepik] Jak firmy transportowe mogą uniknąć kar podczas kontroli granicznej?](https://s3.egospodarka.pl/grafika2/transport-drogowy/Jak-firmy-transportowe-moga-uniknac-kar-podczas-kontroli-granicznej-267311-150x100crop.jpg)

![Już nie tylko zarobki przyciągają do pracy za granicą [© simcogroup z Pixabay] Już nie tylko zarobki przyciągają do pracy za granicą](https://s3.egospodarka.pl/grafika2/emigracja-zarobkowa/Juz-nie-tylko-zarobki-przyciagaja-do-pracy-za-granica-267313-150x100crop.jpg)