Dla kogo upadłość konsumencka?

2011-06-07 10:56

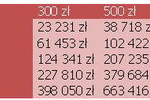

Tabela: Upadłość konsumencka w liczbach © fot. mat. prasowe

Przeczytaj także: Ile kosztuje upadłość konsumencka?

Na początek warto sobie uświadomić, że upadłość konsumencką mogą ogłosić jedynie te osoby, którzy popadły w długi z racji szczególnych okoliczności życiowych, a na dodatek nie własnej winy. Ponadto trzeba wiedzieć, że bankructwo nie przysługuje rolnikom, ani tym, którzy prowadzą działalność gospodarczą.W warunkach krajowych bankructwo równoznaczne jest z utratą przez konsumenta dorobku całego życia, gdyż cały jego majątek zostaje zlicytowany. Jeśli nie ma majątku ani szans na wzbogacenie się w bliskiej przyszłości, to dopiero wówczas istnieje szansa na umorzenie jego długów. Jednakże sądy nie są skłonne akceptować wniosków dłużnika w sytuacji, gdy z jego stanu posiadania nie można pokryć kosztów postępowania upadłościowego. Stąd też wynika bardzo niski (między 1 a 2,3 proc.) współczynnik „skutecznej upadłości”:

fot. mat. prasowe

Tabela: Upadłość konsumencka w liczbach

Tabela: Upadłość konsumencka w liczbach

Rada nr 1: Przemyśl, zanim się zdecydujesz

Warto rozważyć decyzję o zamiarze ogłoszenia upadłości konsumenckiej, zanim się ją podejmie. Decyzja ta może bowiem okazać się dla dłużnika niekorzystna, ponieważ na ogół będzie musiał się on pożegnać z dachem nad głową i wynająć gdzieś lokum. Pieniądze uzyskane ze sprzedaży majątku (czym standardowo zajmuje się syndyk, ale może też sam dłużnik pod jego nadzorem) trafią bowiem do wierzycieli. Z tych środków osoba „upadła” otrzyma jedynie kwotę stanowiącą odpowiednik przeciętnego czynszu za najem lokalu mieszkalnego za okres jednego roku.

Rada nr 2: Poradź się ludzi i zapoznaj się z prawem lub/i zdaniem prawnika

Należy pamiętać, że to dłużnik, a nie jego wierzyciele decydują o tym, czy do sądu wpłynie w tej sprawie stosowny wniosek. Nikt nie może wpływać na dłużnika, ale powinien on przedyskutować zamiar ogłoszenia upadłości ze swoimi bliskimi oraz poszukać rady u przychylnych mu osób. Koniecznie też należy zapoznać się z treścią przedmiotowej ustawy, a jeśli sami nie jesteśmy podjąć decyzji, to pozostaje nam poradzić się prawnika. Oczywiście – najlepiej znajomego, który „fachowym, a jednocześnie przyjaznym okiem” spojrzy na szykującego się do upadku.

Rada nr 3: Doręcz do sądu kompletny i pełnowartościowy wniosek

W większości sądów można zapoznać się ze wzorami dokumentów, które należy złożyć, ubiegając się o wniesienie na wokandę sprawy upadłości konsumenckiej. W niektórych instytucjach informacji związanych z formalną stroną wniosku udzielają pracownicy wymiaru sprawiedliwości. Jeśli osoba zadłużona zdecyduje się to zrobić, to bezwzględnie musi pamiętać o:

- wyliczeniu wysokości zadłużenia,

- wyszczególnieniu wszystkich dłużników,

- podaniu i uzasadnieniu przyczyn niewypłacalności (ze szczególnym uwzględnieniem „wyjątkowych i niezależnych od dłużnika” okoliczności, które do doprowadziły do takiego stanu rzeczy),

- dołączeniu dokumentów potwierdzających zaciągnięte pożyczki, kredyty i inne zobowiązania oraz tych świadczących o wyjątkowych okolicznościach, które skłoniły dłużnika do takiego kroku (np. zaświadczenia o stanie zdrowia)

Wiele wniosków w takich sprawach bywa odrzucanych, gdyż nie spełniają wymagań formalnych lub tych, jakie nakłada na zgłaszającego ustawa.

Rada nr 4: Nie ciesz się przedwcześnie

Jeśli sąd przychyli się do racji dłużnika i ogłosi jego upadłość konsumencką, to nie warto decydować się na odtrąbienie sukcesu. W szczególności jeżeli środki uzyskane ze sprzedaży majątku nie wystarczą na pokrycie zobowiązań wobec wierzycieli. Wówczas to „upadła osoba” będzie musiała spłacać wierzycieli zgodnie z ustalonym przez sąd planem spłaty, którzy wyznacza raty miesięczne, kwartalne, a niekiedy roczne.

Upadli „anioł” lub „madonna” muszą się liczyć się z tym, że lwia część ich dochodów będzie przeznaczana na poczet długów, które będą mogły zostać umorzone dopiero po 5 latach. W tym czasie nie będzie wolno zaciągać nowych zobowiązań ani kupować czegokolwiek na raty.

Raz do roku, każdy upadły będzie musiał sobie przypomnieć o tym fakcie, składając przed sądem sprawozdanie z wykonania planu spłat oraz osiągniętych przychodów. Na zakończenie warto zapamiętać, że bankrutem można zostać tylko raz na 10 lat.

8,2 tys. upadłości konsumenckich w II połowie 2021 roku

8,2 tys. upadłości konsumenckich w II połowie 2021 roku

oprac. : Paweł Puchalski / Comperia.pl

![10,8 tys. upadłości konsumenckich w I połowie 2024 roku [© wayhomestudio na Freepik] 10,8 tys. upadłości konsumenckich w I połowie 2024 roku](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/10-8-tys-upadlosci-konsumenckich-w-I-polowie-2024-roku-261221-150x100crop.jpg)

![Upadłość konsumencka krok po kroku [© pkstock - Fotolia.com] Upadłość konsumencka krok po kroku](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-krok-po-kroku-256855-150x100crop.jpg)

![20 tys. wniosków o upadłość konsumencką w 2023 r. Kiedy warto zostać bankrutem? [© photo 5000 - Fotolia.com] 20 tys. wniosków o upadłość konsumencką w 2023 r. Kiedy warto zostać bankrutem?](https://s3.egospodarka.pl/grafika2/dluznicy/20-tys-wnioskow-o-upadlosc-konsumencka-w-2023-r-Kiedy-warto-zostac-bankrutem-254862-150x100crop.jpg)

![Upadłość konsumencka - czy to się opłaca? [© diy13 - Fotolia.com] Upadłość konsumencka - czy to się opłaca?](https://s3.egospodarka.pl/grafika2/dluznicy/Upadlosc-konsumencka-czy-to-sie-oplaca-249163-150x100crop.jpg)

![7339 upadłości konsumenckich w I półroczu 2022 [© photo 5000 - Fotolia.com] 7339 upadłości konsumenckich w I półroczu 2022](https://s3.egospodarka.pl/grafika2/dluznicy/7339-upadlosci-konsumenckich-w-I-polroczu-2022-246885-150x100crop.jpg)

![Upadłość konsumencka - co się zmieniło? [© staras - Fotolia.com] Upadłość konsumencka - co się zmieniło?](https://s3.egospodarka.pl/grafika2/upadlosc-konsumencka/Upadlosc-konsumencka-co-sie-zmienilo-243700-150x100crop.jpg)

![Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par [© contrastwerkstatt - Fotolia.com] Dwupokojowe mieszkanie na kredyt w zasięgu 35% pracujących par](https://s3.egospodarka.pl/grafika2/dostepnosc-mieszkan/Dwupokojowe-mieszkanie-na-kredyt-w-zasiegu-35-pracujacych-par-264790-150x100crop.jpg)

![5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku [© aytuncoylum - Fotolia.com] 5 kluczowych decyzji przed ubieganiem się o kredyt hipoteczny w 2025 roku](https://s3.egospodarka.pl/grafika2/kredyt-hipoteczny/5-kluczowych-decyzji-przed-ubieganiem-sie-o-kredyt-hipoteczny-w-2025-roku-264757-150x100crop.jpg)

![Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe? [© Karolina Chaberek - Fotolia.com] Ranking kont firmowych 2023. W jakim banku najlepsze konto firmowe?](https://s3.egospodarka.pl/grafika2/konto-bankowe/Ranking-kont-firmowych-2023-W-jakim-banku-najlepsze-konto-firmowe-251614-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Współpraca międzypokoleniowa na rynku pracy receptą na sukces? [© Freepik] Współpraca międzypokoleniowa na rynku pracy receptą na sukces?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Wspolpraca-miedzypokoleniowa-na-rynku-pracy-recepta-na-sukces-264769-150x100crop.jpg)

![Transparentność wynagrodzeń jako element kultury równości [© Freepik] Transparentność wynagrodzeń jako element kultury równości](https://s3.egospodarka.pl/grafika2/transparentnosc-wynagrodzen/Transparentnosc-wynagrodzen-jako-element-kultury-rownosci-264770-150x100crop.jpg)

![Czy work-life balance poszło za daleko? Czym jest bed rotting? [© Freepik] Czy work-life balance poszło za daleko? Czym jest bed rotting?](https://s3.egospodarka.pl/grafika2/work-life-balance/Czy-work-life-balance-poszlo-za-daleko-Czym-jest-bed-rotting-264762-150x100crop.jpg)