Mieszkanie, lokata, obligacje: rentowność IX 2011

2011-10-17 11:01

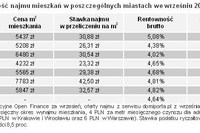

Rentowność najmu mieszkań w poszczególnych miastach we wrześniu 2011 roku © fot. mat. prasowe

Przeczytaj także: Mieszkanie, lokata, obligacje: rentowność VIII 2011

Wskaźnik średniej rentowności netto, liczony w oparciu o aktualne oferty wynajmu pochodzące z serwisu Domiporta.pl oraz ceny transakcyjne mieszkań, po których klienci Open Finance realizowali ich zakup w ostatnich trzech miesiącach, wzrósł po wrześniu do 4,16 proc. Prezentowany przez nas co miesiąc wskaźnik informuje, na jaki dochód, już po potrąceniu podatku ryczałtowego, może na przykład liczyć osoba, która rozważa inwestycję w postaci zakupu mieszkania pod wynajem. Przy czym pod uwagę bierzemy ewentualne transakcje za gotówkę, bez posiłkowania się kredytem.Głównymi zmiennymi, które decydują o poziomie wskaźnika są ceny nieruchomości oraz wysokość ofertowych stawek najmu. Wzrost średniej rentowności najmu jest więc tym razem pokłosiem przede wszystkim spadku cen mieszkań, o którym informuje nas z kolei indeks cen transakcyjnych mieszkań, który na podstawie danych Open Finance i Home Broker co miesiąc regularnie publikujemy. Jego ostatni odczyt, za wrzesień br., był o 1,4 proc. niższy w porównaniu z miesiącem wcześniejszym. Z kolei, jak wynika z ogłoszeń zamieszczonych w serwisie Domiporta.pl, średnia stawka najmu w przeliczeniu na metr kwadratowy powierzchni lokalu, oferowanych do wynajęcia w siedmiu monitorowanych przez nas miastach, czyli w Gdańsku, Gdyni, Krakowie, Łodzi, Poznaniu, Warszawie i Wrocławiu, w tym samym czasie w zasadzie się nie zmieniła, notując wzrost o niespełna 0,1 proc.

fot. mat. prasowe

Rentowność najmu mieszkań w poszczególnych miastach we wrześniu 2011 roku

Rentowność najmu mieszkań w poszczególnych miastach we wrześniu 2011 roku

Kolejny miesiąc z rzędu spadła liczba ogłoszeń, które uwzględniliśmy przy liczeniu naszego wskaźnika. Tym razem wyraźnie się on pogłębił – do 14 proc. we wrześniu z 7 proc. w sierpniu. Ofert ubyło we wszystkich obserwowanych przez nas ośrodkach, najwięcej w Łodzi (33 proc.) i Gdyni (31 proc.), a najmniej w Warszawie (7 proc.) i Wrocławiu (8 proc.).

Kto zainwestował rok temu w mieszkanie na wynajem, ten raczej stracił

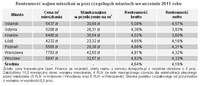

Spadek indeksu cen transakcyjnych mieszkań w ciągu roku nominalnie sięgnął ponad 3 proc., zaś w wymiarze realnym możemy mówić o 7-proc. przecenie. Wyraźnie odbiło się to również na opłacalność inwestycji w mieszkanie na wynajem, realizowanych przed rokiem. Łącząc dochody z najmu ze zmianą wartości mieszkania, średni nominalny zwrot z inwestycji podliczyliśmy na 2,34 proc. Realnie, po uwzględnieniu 3,9-proc. inflacji, daje to stratę w wysokości 1,5 proc.

fot. mat. prasowe

Zwrot z inwestycji w mieszkanie pod wynajem dokonanej przed rokiem

Zwrot z inwestycji w mieszkanie pod wynajem dokonanej przed rokiem

Względnie lepiej wyszli na tym ci, którzy zainwestowali w obligacje skarbowe czy choćby roczną lokatę bankową. W przywoływanej przez nas zwykle w tym raporcie detaliczne obligacje dziesięcioletnie (nazwa skrócona EDO), oferowane we wrześniu ubiegłego roku przez Ministerstwo Finansów, w pierwszym rocznym okresie odsetkowym dały 4,25 proc. zysku netto, a po uwzględnieniu inflacji zostało z tego 0,34 proc. W przypadku lokat było nieco słabiej, bo przy średniej dla rocznych lokat z września ubiegłego roku na poziomie 3,78 proc. netto, realna stopa zwrotu kształtuje się na poziomie 0,11 proc. W jednym i drugim przypadku wygląda to jednak lepiej niż przy inwestycji pod wynajem.

Taka sytuacja w najbliższej przyszłości nie powinna ulec zmianie, bo w naszej opinii ceny mieszkań w dalszym ciągu będą spadać. A to sprawia, że generalnie nie należy nastawiać się na potencjalnie wysoki zwrot z kapitału zainwestowanego w mieszkanie pod wynajem, choć oczywiście rynek nieruchomości jest na tyle zróżnicowany, że każdą inwestycję trzeba rozpatrywać indywidualnie.

fot. mat. prasowe

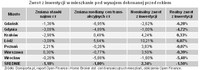

Porównanie aktualnych rentowności najmu mieszkania, lokaty bankowej i obligacji dziesięcioletnich (

Porównanie aktualnych rentowności najmu mieszkania, lokaty bankowej i obligacji dziesięcioletnich (EDO)

Trzeba pamiętać, że z dostępnych ofert lokat bankowych uda się wybrać wyżej oprocentowane niż prezentowana średnia. Ale także rentowność najmu należy obliczyć dla konkretnego przypadku, pamiętając, że na wynik obliczeń mają nie brane tu pod uwagę czynniki, takie jak dłuższe niż 1,5 miesiąca rocznie okresy przestojów, koszty remontów czy wreszcie zmiana wartości samego mieszkania.

![Mieszkanie, lokata, obligacje: rentowność VII 2015 [© kwanchaift - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność VII 2015](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-VII-2015-163015-150x100crop.jpg) Mieszkanie, lokata, obligacje: rentowność VII 2015

Mieszkanie, lokata, obligacje: rentowność VII 2015

oprac. : Bernard Waszczyk / Open Finance

![Mieszkanie, lokata, obligacje: rentowność V 2015 [© BillionPhotos.com - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność V 2015](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-V-2015-159042-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność III 2015 [© Alexander Raths - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność III 2015](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-III-2015-155732-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność I 2015 [© Eisenhans - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność I 2015](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-I-2015-152587-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność XI 2014 [© steigele - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność XI 2014](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-XI-2014-148955-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność IX 2014 [© Kurhan - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność IX 2014](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-IX-2014-146222-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność VII 2014 [© pogonici - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność VII 2014](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-VII-2014-142125-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność V 2014 [© Africa Studio - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność V 2014](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-V-2014-139335-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność III 2014 [© taa22 - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność III 2014](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-III-2014-136314-150x100crop.jpg)

![Mieszkanie, lokata, obligacje: rentowność XI 2013 [© drubig-photo - Fotolia.com] Mieszkanie, lokata, obligacje: rentowność XI 2013](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Mieszkanie-lokata-obligacje-rentownosc-XI-2013-129943-150x100crop.jpg)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Złoty najmocniejszy od lat. Wakacje wreszcie tańsze? [© wygenerowane przez AI] Złoty najmocniejszy od lat. Wakacje wreszcie tańsze?](https://s3.egospodarka.pl/grafika2/zloty/Zloty-najmocniejszy-od-lat-Wakacje-wreszcie-tansze-267376-150x100crop.png)

![Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać? [© wygenerowane przez AI] Dodatek pielęgnacyjny dla 75-latków z ZUS: komu przysługuje, ile wynosi i jak go otrzymać?](https://s3.egospodarka.pl/grafika2/dodatek-pielegnacyjny/Dodatek-pielegnacyjny-dla-75-latkow-z-ZUS-komu-przysluguje-ile-wynosi-i-jak-go-otrzymac-267375-150x100crop.png)

![Ranking kredytów i pożyczek konsolidacyjnych [© Africa Studio - Fotolia.com] Ranking kredytów i pożyczek konsolidacyjnych](https://s3.egospodarka.pl/grafika2/kredyt-konsolidacyjny/Ranking-kredytow-i-pozyczek-konsolidacyjnych-203373-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens? [© amathieu - fotolia.com] Linki dofollow i nofollow - jakie są różnice i czy linki nofollow mają sens?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-dofollow-i-nofollow-jakie-sa-roznice-i-czy-linki-nofollow-maja-sens-227269-150x100crop.jpg)

![Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone [© virtua73 - Fotolia.com] Dodatkowy urlop opiekuńczy i nowe umowy na okres próbny. Zmiany w Kodeksie pracy uchwalone](https://s3.egospodarka.pl/grafika2/kodeks-pracy/Dodatkowy-urlop-opiekunczy-i-nowe-umowy-na-okres-probny-Zmiany-w-Kodeksie-pracy-uchwalone-250696-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Po co Kowalskiemu Data Center? [© freepik] Po co Kowalskiemu Data Center?](https://s3.egospodarka.pl/grafika2/Data-Center/Po-co-Kowalskiemu-Data-Center-267399-150x100crop.jpg)

![Czego o rynku nieruchomości nie powie ci kandydat na prezydenta? [© Freepik] Czego o rynku nieruchomości nie powie ci kandydat na prezydenta?](https://s3.egospodarka.pl/grafika2/wybory-prezydenckie/Czego-o-rynku-nieruchomosci-nie-powie-ci-kandydat-na-prezydenta-267402-150x100crop.jpg)

![Nowe regulacje od 1 czerwca 2025: Jak zmieni się zatrudnianie cudzoziemców w Polsce? [© wygenerowane przez AI] Nowe regulacje od 1 czerwca 2025: Jak zmieni się zatrudnianie cudzoziemców w Polsce?](https://s3.egospodarka.pl/grafika2/zatrudnianie-cudzoziemcow/Nowe-regulacje-od-1-czerwca-2025-Jak-zmieni-sie-zatrudnianie-cudzoziemcow-w-Polsce-267398-150x100crop.png)

![Kto w IT może liczyć na zarobki 40 000 zł miesięcznie? [© free] Kto w IT może liczyć na zarobki 40 000 zł miesięcznie?](https://s3.egospodarka.pl/grafika2/zarobki-w-IT/Kto-w-IT-moze-liczyc-na-zarobki-40-000-zl-miesiecznie-267401-150x100crop.jpg)

![T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług [© wygenerowane przez AI] T-Mobile upraszcza ofertę: jedna taryfa bez limitów i nowe pakiety usług](https://s3.egospodarka.pl/grafika2/T-Mobile/T-Mobile-upraszcza-oferte-jedna-taryfa-bez-limitow-i-nowe-pakiety-uslug-267397-150x100crop.png)

![Wakacje składkowe: jak skorzystać z ulgi od składek ZUS? [© wygenerowane przez AI] Wakacje składkowe: jak skorzystać z ulgi od składek ZUS?](https://s3.egospodarka.pl/grafika2/wakacje-skladkowe/Wakacje-skladkowe-jak-skorzystac-z-ulgi-od-skladek-ZUS-267392-150x100crop.png)