Źródła finansowania początkującej firmy

2011-11-20 00:20

Przeczytaj także: Kim jest debiutujący polski przedsiębiorca?

Sposób piąty

Do 560 tys. zł dla osób z pomysłem na e-biznes (działanie 8.1 POIG Programu Operacyjnego Innowacyjna Gospodarka)

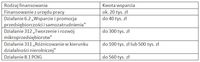

Jedną z najpopularniejszych dotacji dla mikro- i małych przedsiębiorstw. Wnioski muszą złożyć przed upływem pierwszego roku prowadzenia działalności gospodarczej i koniecznie przed rozpoczęciem realizacji projektu, na który chcą otrzymać dofinansowanie. Przedsiębiorcy mogą się starać o kwotę stanowiącą 70 proc. wydatków kwalifikowanych, których limit wynosi 700 tys. złotych. To oznacza, że na konto innowacyjnej firmy może wrócić maksymalnie 490 tys. złotych. Wyjątkiem są osoby, które nie ukończyły jeszcze 27 lat w ich przypadku dotacja może wynosić 80 proc. kosztów kwalifikowanych, czyli nawet 560 tys. złotych. W 2010 r. średnia wartość dofinansowania wyniosła (według PARP) ok. 430 tysięcy złotych.

Sposób szósty

Preferencyjne kredyty dla start-upów bez zdolności kredytowej (Inicjatywa JEREMIE JEREMIE „Joint European Resources for Micro to Medium Enterprises”, powołana przez Komisję Europejską i EBI)

Start-upy bez zdolności kredytowej i odpowiednio wysokich zabezpieczeń mogą starać się o preferencyjnie oprocentowane pożyczki lub też o poręczenie kredytów, zaciąganych w bankach. Wsparcie w ramach Inicjatywy JEREMIE oferują pośrednicy w pięciu województwach: łódzkim, dolnośląskim, pomorskim, wielkopolskim i zachodniopomorskim. Kwoty pożyczek są różne w zależności od pośrednika w danym województwie, ale można się starać nawet o kilkaset tysięcy złotych.

Sposób siódmy

Inkubatory przedsiębiorczości - wsparcie nie tylko finansowe

Inkubatory tworzą różne instytucje: uniwersytety, organizacje samorządowe, fundacje, różnego typu fundusze (np. venture capital) czy banki. Zadania poszczególnych inkubatorów różnią się od siebie, ale generalnie oferują one startującym przedsiębiorcom pomoc w wielu wymiarach, od skonkretyzowania pomysłu na firmę i stworzenia biznes planu poczynając, poprzez rejestrację działalności gospodarczej, doradztwo w sprawach związanych z administrowaniem firmą (np. księgowość), a na doradztwie w prowadzeniu biznesu (zdobywanie kontrahentów, marketing, budowanie strategii sprzedaży) kończąc. Inkubator to też źródło kapitału na start. Może także prowadzić szkolenia dla przedsiębiorców czy też udostępniać im swoją powierzchnię biurową, a nawet różnego rodzaju sprzęt.

Inkubator może realizować potrzeby określonej grupy osób, np. kobiet, studentów, osób niepełnosprawnych, przedsiębiorców z terenów wiejskich bądź z wyznaczonej strefy ekonomicznej. Decydując się zatem na udział w inkubatorze przedsiębiorczości trzeba przede wszystkim zwrócić uwagę na to do kogo jest on skierowany. Poza tym trzeba sprawdzić czy organizator inkubatora nie stawia kandydatom ograniczeń wiekowych. Często o udział w inkubatorze mogą się ubiegać jedynie przedsiębiorcy, którzy nie mają więcej niż 30 lub 35 lat. Pojawiają się jednak projekty, w których mogą brać udział osoby w każdym wieku. Inkubator może poza tym być ograniczony terytorialnie, na przykład tylko dla firm działających w danym regionie, bądź tylko dla określonych branż, np. nowoczesnych technologii (telekomunikacja, informatyka, biotechnologia, itp.).

Obok wsparcia merytorycznego i organizacyjnego inkubatory dostarczają przyszłym przedsiębiorcom środków na start biznesu. Może to być na przykład niskooprocentowany kredyt czy też wniesienie kapitału do wspólnie tworzonej spółki. Inkubator może, choć nie musi, wymagać, aby pomysłodawca przedsięwzięcia zaangażował w nie swoje pieniądze. Jest to ważny czynnik, bo wniesienie własnych oszczędności zwiększa identyfikację przyszłego przedsiębiorcy z tworzonym biznesem i jednocześnie powoduje, że ma on większą chęć osiągnięcia sukcesu. Część inkubatorów przyjmuje aplikacje w sposób ciągły, inne robią to cyklicznie.

Sposób ósmy

Kredyty dla start-upów w instytucjach komercyjnych

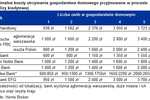

Banki mają ograniczoną ofertę produktów kredytowych dla start-upów. Spośród 30 przepytanych ostatnio przez Tax Care instytucji finansowych tylko dziewięć przyznało, że mają w ofercie produkty kredytowe dla firm do 3 miesięcy działalności. Banki proponują takim firmom najczęściej kredyty w rachunku bieżącym lub kredytowym. Największą tego typu pożyczkę do 50 tys. zł oferuje Bank Polskiej Spółdzielczości.

Kredyty w dużo wyższych kwotach, o charakterze inwestycyjnym, proponuje m.in. Citi Handlowy, który deklaruje, że pożyczy do 3 mln zł (kredyt musi być jednak zabezpieczony w 100 proc. gotówką). Idea Banku oferuje kredyty na start do 200 tys. zł z zabezpieczeniem w postaci hipoteki na nieruchomości, która nie musi być własnością przedsiębiorcy. Kredytu inwestycyjnego udzieli start-upom także PKO BP (do 80 proc. netto planowanej inwestycji).

fot. mat. prasowe

Wybrane formy finansowania start-upów

Wybrane formy finansowania start-upów

Agata Szymborska-Sutton

Dotacje dla start-upów na ekspansję. Jaki kierunek wybrać?

Dotacje dla start-upów na ekspansję. Jaki kierunek wybrać?

1 2

oprac. : eGospodarka.pl

![Pierwszy biznes: ruszają pożyczki dla absolwentów [© wojost11 - Fotolia.com] Pierwszy biznes: ruszają pożyczki dla absolwentów](https://s3.egospodarka.pl/grafika2/absolwenci/Pierwszy-biznes-ruszaja-pozyczki-dla-absolwentow-123858-150x100crop.jpg)

![KPP: słaba dostępność kredytów dla firm [© denphumi - Fotolia.com] KPP: słaba dostępność kredytów dla firm](https://s3.egospodarka.pl/grafika/polityka-kredytowa-bankow/KPP-slaba-dostepnosc-kredytow-dla-firm-iQjz5k.jpg)

![Wsparcie finansowe z Funduszy Europejskich - lista aktualnych programów w PARP [© marcin jucha - Fotolia.com] Wsparcie finansowe z Funduszy Europejskich - lista aktualnych programów w PARP](https://s3.egospodarka.pl/grafika2/fundusze-europejskie/Wsparcie-finansowe-z-Funduszy-Europejskich-lista-aktualnych-programow-w-PARP-260071-150x100crop.jpg)

![Fundusze Europejskie. Przegląd aktualnych naborów w PARP [© Pio Si - Fotolia.com] Fundusze Europejskie. Przegląd aktualnych naborów w PARP](https://s3.egospodarka.pl/grafika2/fundusze-europejskie/Fundusze-Europejskie-Przeglad-aktualnych-naborow-w-PARP-259884-150x100crop.jpg)

![Bony na innowacje dla MŚP: nowe terminy, wyższe kwoty [© Maciej - Fotolia.com] Bony na innowacje dla MŚP: nowe terminy, wyższe kwoty](https://s3.egospodarka.pl/grafika2/dotacje-dla-firm/Bony-na-innowacje-dla-MSP-nowe-terminy-wyzsze-kwoty-229435-150x100crop.jpg)

![Bony na innowacje dla MŚP: jakie zasady i kwoty, do kiedy wniosek? [© psdesign1 - Fotolia.com] Bony na innowacje dla MŚP: jakie zasady i kwoty, do kiedy wniosek?](https://s3.egospodarka.pl/grafika2/dotacje-dla-firm/Bony-na-innowacje-dla-MSP-jakie-zasady-i-kwoty-do-kiedy-wniosek-227425-150x100crop.jpg)

![Ceny masła coraz wyższe [© Freepik] Ceny masła coraz wyższe](https://s3.egospodarka.pl/grafika2/maslo/Ceny-masla-coraz-wyzsze-263576-150x100crop.jpg)

![Czytelnictwo rośnie, ale księgarnie toną w długach [© Freepik] Czytelnictwo rośnie, ale księgarnie toną w długach](https://s3.egospodarka.pl/grafika2/ksiegarnie/Czytelnictwo-rosnie-ale-ksiegarnie-tona-w-dlugach-263555-150x100crop.jpg)

![13 najczęstszych błędów przy wysyłaniu mailingu [© taramara78 - Fotolia.com] 13 najczęstszych błędów przy wysyłaniu mailingu](https://s3.egospodarka.pl/grafika2/mailing/13-najczestszych-bledow-przy-wysylaniu-mailingu-228007-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Jak reklamować ośrodek wypoczynkowy lub hotel? [© kadmy - fotolia.com] Jak reklamować ośrodek wypoczynkowy lub hotel?](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Jak-reklamowac-osrodek-wypoczynkowy-lub-hotel-221435-150x100crop.jpg)

![Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay] Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3% [© Pexels z Pixabay]](https://s3.egospodarka.pl/grafika2/marketing-i-reklama/Rynek-reklamy-wideo-wzrosl-w-I-kwartale-2024-r-o-13-3-259811-50x33crop.jpg) Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

Rynek reklamy wideo wzrósł w I kwartale 2024 r. o 13,3%

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe XI 2024 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-XI-2024-r-263459-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Sztuczna inteligencja w rekrutacji pracowników: więcej korzyści czy szkód? [© Freepik] Sztuczna inteligencja w rekrutacji pracowników: więcej korzyści czy szkód?](https://s3.egospodarka.pl/grafika2/AI/Sztuczna-inteligencja-w-rekrutacji-pracownikow-wiecej-korzysci-czy-szkod-263596-150x100crop.jpg)

![Nearshoring. Jaka część usług dla biznesu przypadnie Polsce? [© Freepik] Nearshoring. Jaka część usług dla biznesu przypadnie Polsce?](https://s3.egospodarka.pl/grafika2/nearshoring/Nearshoring-Jaka-czesc-uslug-dla-biznesu-przypadnie-Polsce-263591-150x100crop.jpg)

![Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł [© Freepik] Budownictwo modułowe w Polsce do 2030 roku będzie mieć wartość 7 mld zł](https://s3.egospodarka.pl/grafika2/budownictwo/Budownictwo-modulowe-w-Polsce-do-2030-roku-bedzie-miec-wartosc-7-mld-zl-263579-150x100crop.jpg)

![Jak zmienili się w 2024 roku freelancing i freelancer? [© Freepik] Jak zmienili się w 2024 roku freelancing i freelancer?](https://s3.egospodarka.pl/grafika2/wysokosc-wynagrodzenia/Jak-zmienili-sie-w-2024-roku-freelancing-i-freelancer-263575-150x100crop.jpg)

![Cyberataki i dezinformacja to główne zagrożenia na świecie [© Freepik] Cyberataki i dezinformacja to główne zagrożenia na świecie](https://s3.egospodarka.pl/grafika2/cyberbezpieczenstwo/Cyberataki-i-dezinformacja-to-glowne-zagrozenia-na-swiecie-263574-150x100crop.jpg)