Jakie fundusze inwestycyjne na niepewne czasy?

2011-11-24 10:10

Rodzaje funduszy © fot. mat. prasowe

Przeczytaj także: Gdzie kupić fundusze inwestycyjne? Polacy wybierają TFI i banki

Raz na wozie, raz pod wozemTrzy ostatnie miesiące na polskim parkiecie to czas wielkiej niepewności i ciągłych zmian nastrojów wśród graczy. Duże spadki na rynku akcji przekładały się na redukcję wartości jednostek funduszy inwestycyjnych. Ci, którzy ulokowali swoje środki w funduszach akcyjnych na pewno odczuli spore straty. Ratunkiem dla nich mogła być konwersja do funduszy bezpieczniejszych, np. obligacji, lub po prostu zaciśnięcie zębów i przeczekanie, bo po spadkach zawsze powracają wzrosty. Paweł Cymcyk, A-Z Finanse i Związek Firm Doradztwa Finansowego radzi: - Drobni inwestorzy, moim zdaniem, powinni odpowiedzieć sobie na pytanie, czy pieniądze, za które kupili akcje są niezbędną częścią ich budżetu. Jeżeli tak, to stare giełdowe przysłowie mówi „ucinaj straty, póki są niewielkie”, co oznacza, że takie pozycje, które przynoszą ok. 10 proc. straty należałoby sprzedać. Jeżeli jednak zainwestowane pieniądze nie są niezbędne do funkcjonowania, to uważam, że sierpniowa 30 proc. przecena wynika właśnie z paniki inwestorów, a gdy uspokoją się nastroje, rynki wrócą do realnej wartości. Ci którzy przeczekali te „straszne” momenty lub ponownie dokonali konwersji z funduszy bezpiecznych na te bardziej ryzykowne odrobili, bądź zarobili w przeciągu jednego miesiąca nawet do kilku procent.

Funduszowy zawrót głowy

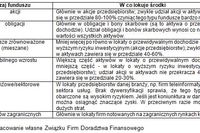

Z drugiej strony za sprawą sierpniowego krachu na giełdzie i wrześniowych mocnych spadków nadarzyła się bardzo dobra okazja do zakupów. Ceny jednostek TFI są atrakcyjnie przecenione i za konkretną kwotę można nabyć ich znacznie więcej niż było to możliwe jeszcze kilka miesięcy wcześniej. Ale jak niedoświadczony inwestor ma odnaleźć się w całym szeregu różnych funduszy? W Polsce istnieje ich szeroki wybór; różnią się one między sobą poziomem ryzyka, a także instrumentem finansowym, w który lokują swoje aktywa. Fundusze różnią się też horyzontem czasowym inwestycji. Poniżej przedstawiono jedną z najbardziej ogólnych klasyfikacji funduszy inwestycyjnych.

fot. mat. prasowe

Rodzaje funduszy

Rodzaje funduszy

Polski rynek funduszy inwestycyjnych ciągle ewoluuje i dopasowuje się do współczesnej gospodarki. W 2010 roku na polskim rynku funduszy inwestycyjnych zadebiutowały na przykład fundusze ETF (Exchange Traded Funds). Mają one za zadanie odzwierciedlać zachowania konkretnego indeksu na giełdzie papierów wartościowych, w skład którego wchodzi kilkanaście spółek giełdowych. – Fundusze ETF mają pomóc indywidualnym inwestorom angażować środki w cały szeroki rynek, a nie w wybrane walory. Dzięki takiej strategii w funduszach ETF nie ma zarządzającego, który wybierałby spółki według własnego uznania i prognoz – mówi Paweł Cymcyk (A-Z Finanse i ZFDF). – Istotną różnicą pomiędzy standardowym funduszem akcji a funduszem ETF jest fakt, że jednostki uczestnictwa ETF kupuje się na giełdzie dokładnie tak samo jak akcje, a jednostki funduszu akcji nabywamy wpłacając gotówkę do funduszu. W obu przypadkach zawsze występuje ryzyko spadków, ale przy dobrej sytuacji na giełdzie także zyski są ponadprzeciętne – dodaje Paweł Cymcyk.

Dobre rady

Krzysztof Kolany (Bankier.pl i ZFDF) podpowiada inwestorom długoterminowym, by do swojego portfela dokupili jednostki funduszy zagranicznych. - Osobiście uważam, że w długim terminie nieposiadanie w swoim portfelu inwestycji zagranicznych stanowi ogromne ryzyko. Warto uświadomić sobie, że ograniczenie portfela inwestycyjnego jedynie do polskich akcji, obligacji i nieruchomości wystawia nas na ogromne ryzyko kraju – jesteśmy w 100% zależni od koniunktury gospodarczej i sytuacji geopolitycznej Polski. Skrajnym – ale też najbardziej dobitnym – przykładem takiego ryzyka był rok 1939, gdy posiadacze polskich akcji i obligacji stracili niemal wszystkie zainwestowane pieniądze

Rozpoczynając inwestowanie musimy wiedzieć ile chcemy zarobić, ile jesteśmy w stanie stracić i jak długo ma trwać nasza inwestycja. Nie jest to tak proste jak wpłacenie pieniędzy na konto bankowe i czekanie, ale z drugiej strony możliwości zysków są ponadprzeciętne. Aby zarabiać na funduszach należy chociaż trochę poznać mechanizmy gospodarki, jej sektory czy elementy rynku kapitałowego, bo jak mawia jeden z najbogatszych ludzi świata, Warren Buffett: „Ryzyko bierze się z niewiedzy o tym co robisz”.

![Jak inwestować w fundusze rynku pieniężnego? [© Adil Yusifov - Fotolia.com] Jak inwestować w fundusze rynku pieniężnego?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Jak-inwestowac-w-fundusze-rynku-pienieznego-189875-150x100crop.jpg) Jak inwestować w fundusze rynku pieniężnego?

Jak inwestować w fundusze rynku pieniężnego?

oprac. : Aleksandra Baranowska-Skimina / eGospodarka.pl

![Fundusze inwestycyjne: zyski powiększ sam [© blachowicz102 - Fotolia.com] Fundusze inwestycyjne: zyski powiększ sam](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Fundusze-inwestycyjne-zyski-powieksz-sam-151431-150x100crop.jpg)

![W co inwestować a czego unikać w 2014? [© Sergey Nivens - Fotolia.com] W co inwestować a czego unikać w 2014?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-a-czego-unikac-w-2014-129736-150x100crop.jpg)

![Inwestowanie w akcje ma potencjał [© Jacek Michiej - Fotolia.com] Inwestowanie w akcje ma potencjał](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Inwestowanie-w-akcje-ma-potencjal-114190-150x100crop.jpg)

![Produkty inwestycyjne na 2013 rok [© Sebastian Duda - Fotolia.com] Produkty inwestycyjne na 2013 rok](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Produkty-inwestycyjne-na-2013-rok-114037-150x100crop.jpg)

![Sposoby oszczędzania: jak wybrać odpowiedni? [© Sebastian Duda - Fotolia.com] Sposoby oszczędzania: jak wybrać odpowiedni?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Sposoby-oszczedzania-jak-wybrac-odpowiedni-113711-150x100crop.jpg)

![W co inwestować w 2013? [© Gorilla - Fotolia.com] W co inwestować w 2013?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/W-co-inwestowac-w-2013-110883-150x100crop.jpg)

![Target date funds: nowe fundusze inwestycyjne [© Bogdan Wankowicz - Fotolia.com] Target date funds: nowe fundusze inwestycyjne](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Target-date-funds-nowe-fundusze-inwestycyjne-95338-150x100crop.jpg)

![Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić? [© Andrey Popov - Fotolia.com] Fundusze inwestycyjne. Co sprawdzić, żeby nie stracić?](https://s3.egospodarka.pl/grafika2/fundusze-inwestycyjne/Fundusze-inwestycyjne-Co-sprawdzic-zeby-nie-stracic-240618-150x100crop.jpg)

![Lokata eConstans teraz na 6 miesięcy [© denphumi - Fotolia.com] Lokata eConstans teraz na 6 miesięcy](https://s3.egospodarka.pl/grafika/oferta-bankow/Lokata-eConstans-teraz-na-6-miesiecy-iQjz5k.jpg)

![Bezpieczna współpraca B2B: scoring finansowy krok po kroku [© Freepik] Bezpieczna współpraca B2B: scoring finansowy krok po kroku](https://s3.egospodarka.pl/grafika2/open-banking/Bezpieczna-wspolpraca-B2B-scoring-finansowy-krok-po-kroku-267822-150x100crop.jpg)

![Jak podatek Belki powiększa straty posiadaczy lokat bankowych [© wygenerowane przez AI] Jak podatek Belki powiększa straty posiadaczy lokat bankowych](https://s3.egospodarka.pl/grafika2/podatek-Belki/Jak-podatek-Belki-powieksza-straty-posiadaczy-lokat-bankowych-267821-150x100crop.png)

![Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r. [© DigitalMarketingAgency - pixabay.com] Ranking kont firmowych - w jakim banku założysz najlepsze konto firmowe w 2025 r.](https://s3.egospodarka.pl/grafika2/konto-firmowe/Ranking-kont-firmowych-w-jakim-banku-zalozysz-najlepsze-konto-firmowe-w-2025-r-266886-150x100crop.jpg)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania? [© Africa Studio - Fotolia.com] Podatek od wynajmu mieszkania 2023 - jakie stawki i formy opodatkowania?](https://s3.egospodarka.pl/grafika2/wynajem-mieszkania/Podatek-od-wynajmu-mieszkania-2023-jakie-stawki-i-formy-opodatkowania-249032-150x100crop.jpg)

![Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik] Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie? [© freepik]](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Sprzedaz-mieszkan-znowu-hamuje-Skad-to-spowolnienie-267593-50x33crop.jpg) Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

Sprzedaż mieszkań znowu hamuje. Skąd to spowolnienie?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena? [© Antonio - Fotolia.com] Tajemniczy Przedsiębiorca w banku. Jak wypadła ocena?](https://s3.egospodarka.pl/grafika2/banki/Tajemniczy-Przedsiebiorca-w-banku-Jak-wypadla-ocena-188815-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów [© wygenerowane przez AI] Wizz Air wraca do Modlina i uruchomi 11 nowych tras do 8 krajów](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-wraca-do-Modlina-i-uruchomi-11-nowych-tras-do-8-krajow-267833-150x100crop.png)

![Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach [© wygenerowane przez AI] Nowa aplikacja Koszyk Zakupowy: sprawdź, gdzie zrobisz taniej zakupy spożywcze w największych sieciach](https://s3.egospodarka.pl/grafika2/aplikacje-mobilne/Nowa-aplikacja-Koszyk-Zakupowy-sprawdz-gdzie-zrobisz-taniej-zakupy-spozywcze-w-najwiekszych-sieciach-267832-150x100crop.png)

![Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć? [© wygenerowane przez AI] Wakacje przedsiębiorcy a koszty firmowe - co i kiedy można odliczyć?](https://s3.egospodarka.pl/grafika2/urlop-przedsiebiorcy/Wakacje-przedsiebiorcy-a-koszty-firmowe-co-i-kiedy-mozna-odliczyc-267831-150x100crop.png)

![Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu. [© wygenerowane przez AI] Cyberprzestępcy testują nową technikę FileFix. Ataki phishingowe bez użycia luk w oprogramowaniu.](https://s3.egospodarka.pl/grafika2/socjotechnika/Cyberprzestepcy-testuja-nowa-technike-FileFix-Ataki-phishingowe-bez-uzycia-luk-w-oprogramowaniu-267829-150x100crop.png)

![Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads [© wygenerowane przez AI] Google testuje AI, które dzwoni do firm. Zmiany w kampaniach Performance Max i raportach Google Ads](https://s3.egospodarka.pl/grafika2/sztuczna-inteligencja/Google-testuje-AI-ktore-dzwoni-do-firm-Zmiany-w-kampaniach-Performance-Max-i-raportach-Google-Ads-267827-150x100crop.png)

![Produkcja za granicą? Tak polskie firmy reagują na nowe cła [© Freepik] Produkcja za granicą? Tak polskie firmy reagują na nowe cła](https://s3.egospodarka.pl/grafika2/polskie-firmy/Produkcja-za-granica-Tak-polskie-firmy-reaguja-na-nowe-cla-267826-150x100crop.jpg)

![Kobiety na rynku pracy: mniejsze ambicje czy większe bariery? [© Freepik] Kobiety na rynku pracy: mniejsze ambicje czy większe bariery?](https://s3.egospodarka.pl/grafika2/kobiety-na-rynku-pracy/Kobiety-na-rynku-pracy-mniejsze-ambicje-czy-wieksze-bariery-267825-150x100crop.jpg)