Finansowanie działalności - faktoring

2012-01-30 09:44

Źródło: Polski Związek Faktorów, http://www.faktoring.pl/index.php?page=6 © fot. mat. prasowe

Przeczytaj także: Faktoring dla małych firm również w bankach

W najszerszym pojęciu faktoring jest formą zasilania środkami pieniężnymi przedsiębiorstwa, polegająca na finansowaniu przez FAKTORA (firma faktoringowa, bank) kredytu kupieckiego udzielanego przez przedsiębiorstwo (DOSTAWCĘ) jego ODBIORCOM (kontrahentom), a także szeroko pojętym administrowaniu wierzytelnościami (m.in. monitorowaniu przebiegu spłat, inkasowaniu i rozliczaniu). Finansowanie to jest oparte o wykup wierzytelności, jakie dostawca posiada wobec swych kontrahentów, powstałych w związku z prowadzoną przez niego działalnością gospodarczą, przed terminem ich wymagalności. Firmy sprzedające różnego rodzaju towary w większości wypadków ustalają termin zapłaty za towar. Jest to formalnie czas, w którym firma powinna zanotować wpływ gotówki za towar. Jednakże w praktyce najczęściej bywa tak, że należność nie wpływa w terminie i w tym momencie sprzedawca zostaje z zobowiązaniem zapłaty za wystawioną fakturę, nie posiadając jednocześnie gotówki.Oferta faktoringu jest skierowana głównie do dużych przedsiębiorstw, które posiadają wielu kontrahentów, z którymi przeprowadzają wielokanałowe transakcje. Uważa się, że dla takich firm wygodniej jest podpisać umowę faktoringu i skoncentrować się na rozwoju strategicznym firmy, a nie na ściąganiu zaległych należności. Zazwyczaj firmy, które mają problem z płynnością finansową ratują się kredytem obrotowym. Na własne ryzyko pożyczają niezbędne do dalszej działalności pieniądze z banku, które oddadzą, gdy kontrahenci spłacą wierzytelności. Świadome zarządzanie płynnością finansową powinno być standardem w każdej firmie.

Firmy sięgają po faktoring w ostateczności, choć wielu problemów z płynnością finansową mogłyby uniknąć, gdyby z tej usługi skorzystały wcześniej.

Dzięki faktoringowi firmy mogą oferować odbiorcom swoich towarów albo usług lepsze warunki płatności, a dostawcom płacić przed terminem, co poprawia ich przewagę konkurencyjną i pozwala korzystać z rabatów. Dodatkowo dla eksporterów i importerów faktoring minimalizuje ryzyko kursowe. Pełni też rolę mediatora w opóźnionych transakcjach. Jak przekonują eksperci Polskiego Związku Faktorów, często sama obecność trzeciego podmiotu między wierzycielem, a dłużnikiem przyspiesza spłatę długu. Stosowany jako stały element strategii finansowej w przedsiębiorstwie pozwala na pozbycie się tzw. luki finansowej, która jest zjawiskiem coraz powszechniej występującym w przedsiębiorstwach zmuszonych przez rynek do wydłużania terminów płatności swoim kontrahentom. Mimo, że faktoring nie jest lekiem, który rozwiązuje problemy z nierzetelnymi płatnikami, ale ma parę zalet.

Najważniejszą wartością dodaną poza finansowaniem są tu dodatkowe usługi: inkaso, monitoring i ewentualnie przejęcie ryzyka niewypłacalności dłużnika. Zasadniczo obsługa inkaso przez Bank powoduje, że dłużnik jest zdyscyplinowany i terminowo obsługuje swoje płatności. I na koniec rzecz niebagatelna. Mianowicie reputacja. W czasach, gdy opóźnianie płatności stało się normą, warto skorzystać z faktoringu i poprzez rzetelność w obrocie handlowym zdobyć przewagę konkurencyjną. A gdy już menedżer podejmie decyzję o oparciu części działalności na tej formie finansowania, warto zdecydować się na factoring bezwarunkowy, gdzie faktor przejmuje pełne ryzyko niewypłacalności dłużnika.

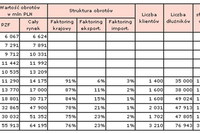

Kilka cyfr: faktoring staje się coraz lepiej znanym źródłem finansowania przedsiębiorstw, o czym świadczy wzrost liczby przedsiębiorstw (faktorantów), które skorzystały z usług faktoringowych w porównaniu do 2009 r. W 2010 r. z usług faktoringowych skorzystało 5 622 klientów, z czego 34,5% zajmowało się przemysłem, 30,3% handlem,7,8% usługami, i 7,2% transportem.

Wartość wykupionych wierzytelności przez badane podmioty (firmy i banki łącznie) wzrosła o 72,6%, z 51 352 mln zł w 2009 r. do 88 614 mln zł w roku 2010.

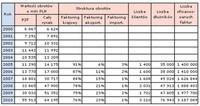

Kilka danych w szerszym ujęciu :

fot. mat. prasowe

Źródło: Polski Związek Faktorów, http://www.faktoring.pl/index.php?page=6

Źródło: Polski Związek Faktorów, http://www.faktoring.pl/index.php?page=6

Co wspólnego z zajęciem komorniczym mają wierzytelności faktoringowe?

Co wspólnego z zajęciem komorniczym mają wierzytelności faktoringowe?

oprac. : Maciej Czujko / Hossa Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Sektor MŚP w kolejce po faktoring [© apops - Fotolia.com] Sektor MŚP w kolejce po faktoring](https://s3.egospodarka.pl/grafika2/Sektor-MSP/Sektor-MSP-w-kolejce-po-faktoring-255908-150x100crop.jpg)

![Jak księgować faktury za faktoring? [© Andrey Popov - Fotolia.com] Jak księgować faktury za faktoring?](https://s3.egospodarka.pl/grafika2/faktoring/Jak-ksiegowac-faktury-za-faktoring-257621-150x100crop.jpg)

![Jeśli nie skonto, to co? Finansowe alternatywy dla spedycji [© Freepik_com] Jeśli nie skonto, to co? Finansowe alternatywy dla spedycji](https://s3.egospodarka.pl/grafika2/skonto/Jesli-nie-skonto-to-co-Finansowe-alternatywy-dla-spedycji-257419-150x100crop.jpg)

![Faktoring wykosi konkurencję? [© magele-picture - Fotolia.com] Faktoring wykosi konkurencję?](https://s3.egospodarka.pl/grafika2/polskie-firmy/Faktoring-wykosi-konkurencje-213715-150x100crop.jpg)

![Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK [© apops - Fotolia.com] Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK](https://s3.egospodarka.pl/grafika2/BZ-WBK/Faktoring-w-linii-wieloproduktowej-dla-firm-w-Banku-Zachodnim-WBK-169469-150x100crop.jpg)

![Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive? [© Freepik] Wakacje za 14 tysięcy? Co zrobić, gdy budżet domowy nie wytrzymuje all inclusive?](https://s3.egospodarka.pl/grafika2/wakacje/Wakacje-za-14-tysiecy-Co-zrobic-gdy-budzet-domowy-nie-wytrzymuje-all-inclusive-267727-150x100crop.jpg)

![Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię? [© Freepik] Baby Bonds – jak obligacje dziecięce mogą wspierać oszczędzanie i ratować demografię?](https://s3.egospodarka.pl/grafika2/oszczedzanie-pieniedzy/Baby-Bonds-jak-obligacje-dzieciece-moga-wspierac-oszczedzanie-i-ratowac-demografie-267694-150x100crop.jpg)

![Jak korzystnie przelewać pieniądze do Polski pracując za granicą? [© v.poth - Fotolia.com] Jak korzystnie przelewać pieniądze do Polski pracując za granicą?](https://s3.egospodarka.pl/grafika2/przelewy/Jak-korzystnie-przelewac-pieniadze-do-Polski-pracujac-za-granica-230796-150x100crop.jpg)

![Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025 [© Andrey Popov - Fotolia.com] Ranking lokat i kont oszczędnościowych. Przegląd możliwości dostępnych w czerwcu 2025](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Ranking-lokat-i-kont-oszczednosciowych-Przeglad-mozliwosci-dostepnych-w-czerwcu-2025-267094-150x100crop.jpg)

![Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad [© dizain - Fotolia.com] Jak przygotować skuteczną kreację do mailingu. 7 praktycznych porad](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-skuteczna-kreacje-do-mailingu-7-praktycznych-porad-219161-150x100crop.jpg)

![Renta wdowia - wnioski już od 1 stycznia 2025 [© Freepik] Renta wdowia - wnioski już od 1 stycznia 2025](https://s3.egospodarka.pl/grafika2/renta-wdowia/Renta-wdowia-wnioski-juz-od-1-stycznia-2025-263356-150x100crop.jpg)

![Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik] Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie? [© Freepik]](https://s3.egospodarka.pl/grafika2/korzystanie-z-internetu/Wakacyjny-detoks-cyfrowy-ilu-Polakow-rezygnuje-z-internetu-na-urlopie-267725-50x33crop.jpg) Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

Wakacyjny detoks cyfrowy – ilu Polaków rezygnuje z internetu na urlopie?

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową? [© wygenerowane przez AI] Jak obniżka stóp procentowych wpłynie na wysokość rat kredytu i zdolność kredytową?](https://s3.egospodarka.pl/grafika2/zdolnosc-kredytowa/Jak-obnizka-stop-procentowych-wplynie-na-wysokosc-rat-kredytu-i-zdolnosc-kredytowa-267541-150x100crop.png)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać [© wygenerowane przez AI] Inflacja nieznacznie przyspieszyła, ale w kolejnych miesiącach będzie spadać](https://s3.egospodarka.pl/grafika2/wzrost-inflacji/Inflacja-nieznacznie-przyspieszyla-ale-w-kolejnych-miesiacach-bedzie-spadac-267772-150x100crop.png)

![DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają [© wygenerowane przez AI] DeepSeek zagrożeniem dla prywatności? Europa blokuje chińską aplikację AI, Polska czeka, eksperci ostrzegają](https://s3.egospodarka.pl/grafika2/DeepSeek/DeepSeek-zagrozeniem-dla-prywatnosci-Europa-blokuje-chinska-aplikacje-AI-Polska-czeka-eksperci-ostrzegaja-267771-150x100crop.png)

![Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu? [© wygenerowane przez AI] Złośliwe PDF-y: Jak cyberprzestępcy wykorzystują popularny format do phishingu?](https://s3.egospodarka.pl/grafika2/phishing/Zlosliwe-PDF-y-Jak-cyberprzestepcy-wykorzystuja-popularny-format-do-phishingu-267770-150x100crop.png)

![Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa [© wygenerowane przez AI] Liczba eksmisji w Polsce maleje, ale kolejka oczekujących jest coraz dłuższa](https://s3.egospodarka.pl/grafika2/eksmisja/Liczba-eksmisji-w-Polsce-maleje-ale-kolejka-oczekujacych-jest-coraz-dluzsza-267769-150x100crop.png)

![Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników? [© freepik] Samodzielność czy mikrozarządzanie: jak styl zarządzania wpływa na rozwój pracowników?](https://s3.egospodarka.pl/grafika2/zarzadzanie-pracownikami/Samodzielnosc-czy-mikrozarzadzanie-jak-styl-zarzadzania-wplywa-na-rozwoj-pracownikow-267762-150x100crop.jpg)

![Eksport UE bez USA? Unia ma remedium na rosnące cła [© Freepik] Eksport UE bez USA? Unia ma remedium na rosnące cła](https://s3.egospodarka.pl/grafika2/rynek-pracy/Eksport-UE-bez-USA-Unia-ma-remedium-na-rosnace-cla-267760-150x100crop.jpg)