Roczne zmiany indeksów giełdowych

2012-01-25 11:20

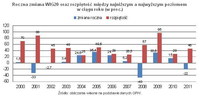

Roczna zmiana WIG20 oraz rozpiętość między najniższym a najwyższym poziomem w ciągu roku (w proc.) © fot. mat. prasowe

Przeczytaj także: Inwestowanie długoterminowe to mniejsze ryzyko

Analizując zachowanie indeksów giełdowych i oceniając pod tym względem poszczególne lata, większość inwestorów najczęściej koncentruje się na rocznej stopie zwrotu. To jednak ocena powierzchowna i jednostronna. Nie uwzględnia ona bardzo dużych często wahań indeksów w ciągu roku, w poszczególnych fazach giełdowej koniunktury. Bardzo dobrym przykładem jest sytuacja, z jaką mieliśmy do czynienia w 2002 roku. Cały rok indeks WIG20 zakończył spadkiem o 2,7 proc. Jednak różnica między najniższym a najwyższym poziomem wskaźnika w ciągu roku wyniosła 45 proc. I ta wartość nie daje adekwatnego obrazu inwestycyjnego potencjału rynku. Cała sekwencja zmian w ciągu roku składała się bowiem z trzech faz: dwóch fal wzrostów, po 21-23 proc. każda, przedzielonych 31-proc. falą spadkową. Teoretycznie więc inwestor, który miał szczęście idealnie trafnie określić szczyty i dołki poszczególnych faz, mógł zyskać tyle, ile wynosiła różnica między najniższą a najwyższą wartością indeksu. Choć takich szczęściarzy jest z reguły niewielu, to warto przyjrzeć się występującym w poszczególnych latach rynkowym prawidłowościom i starać się wykorzystać wnioski w inwestycyjnej praktyce.fot. mat. prasowe

Roczna zmiana WIG20 oraz rozpiętość między najniższym a najwyższym poziomem w ciągu roku (w proc.)

Roczna zmiana WIG20 oraz rozpiętość między najniższym a najwyższym poziomem w ciągu roku (w proc.) - wykres

Porównanie rocznych zmian wartości indeksu naszych największych spółek na przestrzeni ostatnich dwunastu lat pokazuje, że jedynie w trzech kapitał inwestora narażony był na duże, sięgające od 22 do 48 proc. straty. W każdym z tych przypadków mieliśmy do czynienia z bardzo poważnymi perturbacjami w globalnej gospodarce i na rynkach finansowych (pęknięcie bańki internetowej, krach na rynku nieruchomości, kryzys zadłużenia państw europejskich).

Jednocześnie w ciągu tych dwunastu lat byliśmy świadkami jednego z najdłuższych i najbardziej spektakularnych boomu gospodarczego. W jego szczytowym okresie, w latach 2004-2006 indeks naszych największych spółek zyskiwał od 24 do 35 proc. rocznie.

W latach rozkwitu gospodarczej koniunktury i giełdowej hossy o zyski z inwestycji w akcje nie było trudno. W najtrudniejszych latach, z wyjątkiem 2008 roku, najbardziej doświadczeni inwestorzy mogli nie tylko uniknąć strat, ale i osiągnąć zyski, odczytując umiejętnie rynkowe sygnały lub wykorzystując skuteczne strategie inwestycyjne. Odpowiedź na pojawiające się coraz częściej pytanie, czy warto inwestować w akcje, wydaje się więc być oczywista. Warto, ale trzeba też wykazywać aktywność. W zależności od doświadczenia i indywidualnych cech inwestora, może ona przybierać formę bądź zmiany struktury portfela, bądź też strategii systematycznego angażowania stałych kwot w różnych fazach koniunktury. Ten pierwszy rodzaj aktywności jest domeną inwestorów o większym doświadczeniu, gotowych poświęcać więcej czasu na pomnażanie pieniędzy. Ten drugi można zalecać osobom o mniejszej wiedzy i skłonności do ryzyka.

![Rok 2023 na giełdzie pełen niespodzianek [© pixabay.com] Rok 2023 na giełdzie pełen niespodzianek](https://s3.egospodarka.pl/grafika2/rok-2023/Rok-2023-na-gieldzie-pelen-niespodzianek-256343-150x100crop.jpg) Rok 2023 na giełdzie pełen niespodzianek

Rok 2023 na giełdzie pełen niespodzianek

oprac. : Roman Przasnyski / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko [© pixbox77 - Fotolia.com] Inwestowanie na giełdzie: niszowe branże to zysk, ale i ryzyko](https://s3.egospodarka.pl/grafika2/inwestowanie-na-gieldzie/Inwestowanie-na-gieldzie-niszowe-branze-to-zysk-ale-i-ryzyko-143791-150x100crop.jpg)

![Giełdy światowe: 2013 rokiem dwóch prędkości [© sergey_p - Fotolia.com] Giełdy światowe: 2013 rokiem dwóch prędkości](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-2013-rokiem-dwoch-predkosci-129710-150x100crop.jpg)

![Giełdy światowe: rosyjski RTS osłabiony [© 3dmentat - Fotolia.com] Giełdy światowe: rosyjski RTS osłabiony](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-rosyjski-RTS-oslabiony-128339-150x100crop.jpg)

![Na giełdzie w końcu hossa [© hfox - Fotolia.com] Na giełdzie w końcu hossa](https://s3.egospodarka.pl/grafika2/gielda/Na-gieldzie-w-koncu-hossa-126479-150x100crop.jpg)

![Giełdy światowe: Merval zaskakuje [© tokujiro - Fotolia.com] Giełdy światowe: Merval zaskakuje](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Gieldy-swiatowe-Merval-zaskakuje-125243-150x100crop.jpg)

![Najlepsze indeksy giełdowe III kw. 2013 [© toshi - Fotolia.com] Najlepsze indeksy giełdowe III kw. 2013](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Najlepsze-indeksy-gieldowe-III-kw-2013-124955-150x100crop.jpg)

![Światowe giełdy: kłopoty Azji [© AshDesign - Fotolia.com] Światowe giełdy: kłopoty Azji](https://s3.egospodarka.pl/grafika2/gieldy-swiatowe/Swiatowe-gieldy-klopoty-Azji-122852-150x100crop.jpg)

![Rynki wschodzące nadal w kryzysie [© Ben Chams - Fotolia.com] Rynki wschodzące nadal w kryzysie](https://s3.egospodarka.pl/grafika2/sytuacja-gospodarcza/Rynki-wschodzace-nadal-w-kryzysie-121463-150x100crop.jpg)

![Bez karty kredytowej łatwiej o kredyt mieszkaniowy [© denphumi - Fotolia.com] Bez karty kredytowej łatwiej o kredyt mieszkaniowy](https://s3.egospodarka.pl/grafika/kredyty-mieszkaniowe/Bez-karty-kredytowej-latwiej-o-kredyt-mieszkaniowy-iQjz5k.jpg)

![Sankcja kredytu darmowego. Najważniejsze wnioski z wyroku TSUE [© Andrey Popov - Fotolia.com] Sankcja kredytu darmowego. Najważniejsze wnioski z wyroku TSUE](https://s3.egospodarka.pl/grafika2/sankcja-kredytu-darmowego/Sankcja-kredytu-darmowego-Najwazniejsze-wnioski-z-wyroku-TSUE-265383-150x100crop.jpg)

![Wizz Air przechodzi na płatności bezgotówkowe na pokładzie [© Freepik] Wizz Air przechodzi na płatności bezgotówkowe na pokładzie](https://s3.egospodarka.pl/grafika2/Wizz-Air/Wizz-Air-przechodzi-na-platnosci-bezgotowkowe-na-pokladzie-265377-150x100crop.jpg)

![Długi wobec samorządów wzrosły do 17,5 mld zł [© Rochu_2008 - Fotolia.com] Długi wobec samorządów wzrosły do 17,5 mld zł](https://s3.egospodarka.pl/grafika2/gminy/Dlugi-wobec-samorzadow-wzrosly-do-17-5-mld-zl-265348-150x100crop.jpg)

![Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów [© nikolai sorokin - fotolia.com] Jak pisać i publikować artykuły sponsorowane. 6 najczęściej popełnianych błędów](https://s3.egospodarka.pl/grafika2/artykul-sponsorowany/Jak-pisac-i-publikowac-artykuly-sponsorowane-6-najczesciej-popelnianych-bledow-228344-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

10 etapów onboardingu freelancerów

10 etapów onboardingu freelancerów

![Najlepsze lokaty i rachunki oszczędnościowe II 2025 r. [© drubig-photo - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe II 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-II-2025-r-265091-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Nowe mieszkania od deweloperów - II 2025 [© slavun - Fotolia.com] Nowe mieszkania od deweloperów - II 2025](https://s3.egospodarka.pl/grafika2/nowe-mieszkania/Nowe-mieszkania-od-deweloperow-II-2025-265389-150x100crop.jpg)

![Książeczka mieszkaniowa warta przeciętnie 20 tys. zł. Chętnych niewielu [© Freepik] Książeczka mieszkaniowa warta przeciętnie 20 tys. zł. Chętnych niewielu](https://s3.egospodarka.pl/grafika2/ksiazeczki-mieszkaniowe/Ksiazeczka-mieszkaniowa-warta-przecietnie-20-tys-zl-Chetnych-niewielu-265382-150x100crop.jpg)

![Co trzecia firma planuje rekrutacje pracowników w II kw. 2025 roku [© Costello77 - Fotolia.com] Co trzecia firma planuje rekrutacje pracowników w II kw. 2025 roku](https://s3.egospodarka.pl/grafika2/rekrutacja/Co-trzecia-firma-planuje-rekrutacje-pracownikow-w-II-kw-2025-roku-265378-150x100crop.jpg)

![Rynek kryptowalut - licencja CASP obowiązkowa od czerwca 2025 [© Freepik] Rynek kryptowalut - licencja CASP obowiązkowa od czerwca 2025](https://s3.egospodarka.pl/grafika2/rynek-kryptowalut/Rynek-kryptowalut-licencja-CASP-obowiazkowa-od-czerwca-2025-265376-150x100crop.jpg)

![Biura maklerskie kontra potrzeby inwestorów, czyli nieporozumienie? [© Freepik] Biura maklerskie kontra potrzeby inwestorów, czyli nieporozumienie?](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Biura-maklerskie-kontra-potrzeby-inwestorow-czyli-nieporozumienie-265375-150x100crop.jpg)

![Rynek pracy: jakie szanse na zatrudnienie i podwyżki wynagrodzeń? [© Freepik] Rynek pracy: jakie szanse na zatrudnienie i podwyżki wynagrodzeń?](https://s3.egospodarka.pl/grafika2/rynek-pracy/Rynek-pracy-jakie-szanse-na-zatrudnienie-i-podwyzki-wynagrodzen-265374-150x100crop.jpg)