Firmy windykacyjne na Catalyst

2012-03-26 12:30

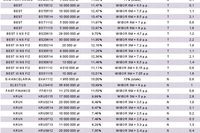

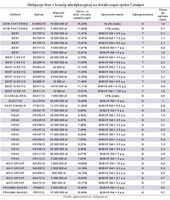

Obligacje firm z branży windykacyjnej na detalicznym rynku Catalyst © fot. mat. prasowe

Przeczytaj także: Bank Spółdzielczy w Tychach na Catalyst

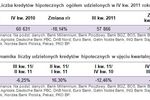

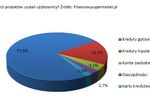

Detaliczna część parkietu przeznaczonego do obrotu instrumentami dłużnymi gości osiem firm, które trudnią się windykacją należności. To trzecia tak liczna branża pod względem liczby emitentów po deweloperach i bankach spółdzielczych (o ile te drugie można uznać w ogóle za obligacje korporacyjne). Przeciętny windykator płaci 11,03 proc., czyli o 0,76 pkt proc. więcej niż deweloperzy. Choć oczywiście należy zaznaczyć, że częściowo jest to efekt jakości przedstawianych zabezpieczeń. Spółki budowlane decydując się na emisję papierów zabezpieczonych zwykle zastawiają nieruchomość, której są właścicielem. Natomiast windykatorzy oferują inwestorom zastaw rejestrowy na wierzytelnościach – w ten sposób zabezpieczone jest 15 z 36 notowanych serii obligacjiSkąd tak duża popularność obligacji wśród branży windykacyjnej? Firmy te potrzebują nabywać coraz to nowsze portfele wierzytelności do odzyskania, aby móc zarabiać i dalej się rozwijać. Lecz niejednokrotnie mają problem z finansowaniem inwestycji poprzez kredyty bankowe. To właśnie instytucje finansowe są głównym dostawcą pakietów wierzytelności na rynek. Skoro więc same nie poradziły sobie z ich ściągnięciem, to i niechętnie pożyczają na ten cel windykatorom – szczególnie mniejszym, bez historii i wypracowanej marki.

Najwięcej za obligacje płaci spółka Navi Group. Jej papiery oprocentowane są obecnie na 13,17-14,98 proc. (8,2-10 pkt proc. marży ponad trzymiesięczny WIBOR). Do inwestycji w dług wrocławskiej spółki może zniechęcać ujemny kapitał własny (zobowiązania wyższe niż aktywa) w bilansie na koniec pierwszego półrocza 2011 r. oraz krótki termin wykupu papierów (większość z nich będzie wykupiona w najbliższym roku). Nie zważając na te uciążliwości inwestorzy handlują papierami powyżej nominału z rentownością brutto 11,64-13,89 proc.

Wysoką marżę ponad 3- lub 6-miesięczny WIBOR inwestorzy znajdą również na większości obligacji spółki Best i jej dwóch funduszy sekurytyzacyjnych. Ich wartość przekracza 118 mln zł i stanowi ponad jedną czwartą obligacji firm windykacyjnych w obrocie na detalicznym rynku. Papiery o większej wartości na Catalyst wprowadził tylko Kruk (łącznie na 216 mln zł), ale przy znacznie niższym oprocentowaniu – kupon ważony wartością emisji dla Besta (i jego funduszy sekurytyzacyjnych) wynosi 11,53 proc., a dla Kruka 8,89 proc. Drugi z nich cieszy się największym zaufaniem inwestorów. Może pozwolić sobie na płacenie najniższych odsetek wśród windykatorów z Catalyst, mimo że emituje papiery niezabezpieczone. Na osłodę Kruk zobowiązuje się podnieść marżę o 0,5 pkt proc. jeśli zadłużenie spółki nadmiernie wzrośnie.

fot. mat. prasowe

Obligacje firm z branży windykacyjnej na detalicznym rynku Catalyst

Najwięcej za obligacje płaci spółka Navi Group

Niewątpliwie zakup obligacji windykatorów jest inwestycją w dług, nie tylko dosłownie, ale i w przenośni. Wszak inwestorzy pożyczają spółce środki, które jeszcze raz zostaną przeznaczone na zakup długu, tylko tym razem są to pakiety wierzytelności za cenę ułamka ich wartości nominalnej.

![Obligacje samorządowe województwa małopolskiego na Catalyst [© kilhan - Fotolia.com] Obligacje samorządowe województwa małopolskiego na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Obligacje-samorzadowe-wojewodztwa-malopolskiego-na-Catalyst-207699-150x100crop.jpg) Obligacje samorządowe województwa małopolskiego na Catalyst

Obligacje samorządowe województwa małopolskiego na Catalyst

oprac. : Michał Sadrak / Open Finance

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Debiut Empik Media & Fashion S.A. na Catalyst [© xy - Fotolia.com] Debiut Empik Media & Fashion S.A. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Debiut-Empik-Media-Fashion-S-A-na-Catalyst-151337-150x100crop.jpg)

![Leasing-Experts S.A. na Catalyst [© Stephen VanHorn - Fotolia.com] Leasing-Experts S.A. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Leasing-Experts-S-A-na-Catalyst-139663-150x100crop.jpg)

![Agencja Rozwoju Przemysłu na Catalyst [© AshDesign - Fotolia.com] Agencja Rozwoju Przemysłu na Catalyst](https://s3.egospodarka.pl/grafika2/Agencja-Rozwoju-Przemyslu/Agencja-Rozwoju-Przemyslu-na-Catalyst-139500-150x100crop.jpg)

![Victoria Dom S.A. na Catalyst [© Kzenon - Fotolia.com] Victoria Dom S.A. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Victoria-Dom-S-A-na-Catalyst-138679-150x100crop.jpg)

![Copernicus Securities S.A. na Catalyst [© Pavelis - Fotolia.com] Copernicus Securities S.A. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Copernicus-Securities-S-A-na-Catalyst-138349-150x100crop.jpg)

![Coraz łatwiej o stały kupon na Catalyst [© apops - Fotolia.com] Coraz łatwiej o stały kupon na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Coraz-latwiej-o-staly-kupon-na-Catalyst-136298-150x100crop.jpg)

![WRATISLAVIA - BIO Sp. z o.o. na Catalyst [© JJAVA - Fotolia.com] WRATISLAVIA - BIO Sp. z o.o. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/WRATISLAVIA-BIO-Sp-z-o-o-na-Catalyst-136166-150x100crop.jpg)

![MIKROKASA S.A. na Catalyst [© Voyagerix - Fotolia.com] MIKROKASA S.A. na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/MIKROKASA-S-A-na-Catalyst-136088-150x100crop.jpg)

![Miasto Marki na Catalyst [© AshDesign - Fotolia.com] Miasto Marki na Catalyst](https://s3.egospodarka.pl/grafika2/Catalyst/Miasto-Marki-na-Catalyst-135723-150x100crop.jpg)

![Inflacja wzrosła w czerwcu - koniec marzeń o obniżce stóp procentowych? [© wygenerowane przez AI] Inflacja wzrosła w czerwcu - koniec marzeń o obniżce stóp procentowych?](https://s3.egospodarka.pl/grafika2/inflacja/Inflacja-wzrosla-w-czerwcu-koniec-marzen-o-obnizce-stop-procentowych-267473-150x100crop.png)

![Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne? [© wygenerowane przez AI] Jakie oprocentowanie kredytu hipotecznego wybrać w 2025 roku: stałe czy zmienne?](https://s3.egospodarka.pl/grafika2/oprocentowanie-kredytow-hipotecznych/Jakie-oprocentowanie-kredytu-hipotecznego-wybrac-w-2025-roku-stale-czy-zmienne-267430-150x100crop.png)

![Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca [© wygenerowane przez AI] Dobry Start 2025: Wnioski o 300 zł na wyprawkę szkolną od 1 lipca](https://s3.egospodarka.pl/grafika2/300-plus/Dobry-Start-2025-Wnioski-o-300-zl-na-wyprawke-szkolna-od-1-lipca-267391-150x100crop.png)

![Jak temat maila wpływa na open rate i skuteczność mailingu? [© thodonal - Fotolia.com] Jak temat maila wpływa na open rate i skuteczność mailingu?](https://s3.egospodarka.pl/grafika2/mailing/Jak-temat-maila-wplywa-na-open-rate-i-skutecznosc-mailingu-216671-150x100crop.jpg)

![Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny? [© Trueffelpix - Fotolia.com] Artykuł natywny, czyli jaki? Jak napisać dobry artykuł natywny?](https://s3.egospodarka.pl/grafika2/artykul-natywny/Artykul-natywny-czyli-jaki-Jak-napisac-dobry-artykul-natywny-215898-150x100crop.jpg)

![Jak przygotować mailing, aby nie trafić do spamu [© faithie - Fotolia.com] Jak przygotować mailing, aby nie trafić do spamu](https://s3.egospodarka.pl/grafika2/mailing/Jak-przygotowac-mailing-aby-nie-trafic-do-spamu-217419-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2025 [© Tatiana Goskova na Freepik] Dni wolne od pracy i kalendarz świąt 2025](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2025-263099-150x100crop.jpg)

Jak poznać wysokość przyszłej emerytury?

Jak poznać wysokość przyszłej emerytury?

![Długi Polaków wynoszą 84,7 mld zł [© Freepik] Długi Polaków wynoszą 84,7 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-wynosza-84-7-mld-zl-265322-150x100crop.jpg)

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![Ranking kantorów internetowych. Gdzie najlepsze kursy walut? [© Pavel Bobrovskiy - Fotolia.com] Ranking kantorów internetowych. Gdzie najlepsze kursy walut?](https://s3.egospodarka.pl/grafika2/kantory-internetowe/Ranking-kantorow-internetowych-Gdzie-najlepsze-kursy-walut-218154-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe V 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe V 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-V-2025-r-266990-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r. [© Freepik] Najlepsze lokaty i rachunki oszczędnościowe IV 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-IV-2025-r-266387-150x100crop.jpg)

![Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów [© wygenerowane przez AI] Jak dbać o psa podczas upałów? Poradnik na lato dla właścicieli czworonogów](https://s3.egospodarka.pl/grafika2/psy/Jak-dbac-o-psa-podczas-upalow-Poradnik-na-lato-dla-wlascicieli-czworonogow-267478-150x100crop.png)

![Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym? [© wygenerowane przez AI] Ceny mieszkań w Polsce rosną, a sprzedaż spada - co dalej z rynkiem mieszkaniowym?](https://s3.egospodarka.pl/grafika2/rynek-mieszkaniowy/Ceny-mieszkan-w-Polsce-rosna-a-sprzedaz-spada-co-dalej-z-rynkiem-mieszkaniowym-267477-150x100crop.png)

![Freelancing w Polsce: Zarobki, trendy, wpływ AI i wyzwania [© wygenerowane przez AI] Freelancing w Polsce: Zarobki, trendy, wpływ AI i wyzwania](https://s3.egospodarka.pl/grafika2/etat/Freelancing-w-Polsce-Zarobki-trendy-wplyw-AI-i-wyzwania-267474-150x100crop.png)

![Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity [© wygenerowane przez AI] Kiedy prezent ślubny trzeba zgłosić do skarbówki? Przepisy i limity](https://s3.egospodarka.pl/grafika2/prezenty/Kiedy-prezent-slubny-trzeba-zglosic-do-skarbowki-Przepisy-i-limity-267472-150x100crop.png)

![Wynajem mieszkania czy zakup na kredyt - co aktualnie bardziej się opłaca? [© wygenerowane przez AI] Wynajem mieszkania czy zakup na kredyt - co aktualnie bardziej się opłaca?](https://s3.egospodarka.pl/grafika2/mieszkania/Wynajem-mieszkania-czy-zakup-na-kredyt-co-aktualnie-bardziej-sie-oplaca-267471-150x100crop.png)

![Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce [© wygenerowane przez AI] Stabilność zatrudnienia to mit? Nowe trendy i oczekiwania pracowników w Polsce](https://s3.egospodarka.pl/grafika2/praca-tymczasowa/Stabilnosc-zatrudnienia-to-mit-Nowe-trendy-i-oczekiwania-pracownikow-w-Polsce-267470-150x100crop.png)

![Nowe Isuzu D-Max 1.9 TD - test pick-upa po liftingu: cena, osiągi, opinie [© Wojciech Krzemiński] Nowe Isuzu D-Max 1.9 TD - test pick-upa po liftingu: cena, osiągi, opinie](https://s3.egospodarka.pl/grafika2/Isuzu-D-Max/Nowe-Isuzu-D-Max-1-9-TD-test-pick-upa-po-liftingu-cena-osiagi-opinie-267461-150x100crop.jpg)