Faktoring dla małych firm również w bankach

2012-10-03 10:43

Przeczytaj także: Finansowanie działalności - faktoring

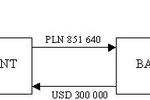

Nawet kilkanaście opłat i prowizji

W ramach usługi faktoringu banki wypłacają mikroprzedsiębiorcom zaliczki, które stanowią zazwyczaj 80%-90% wartości faktury (w wybranych przypadkach banki deklarują także wypłatę 100% wierzytelności). Oznacza to, że po przedstawieniu faktur w banku poszczególne instytucje finansowe wypłacają prowadzącym działalność właśnie taki procent widniejących na dokumentach kwot. Pozostałe 10-20% trafia na rachunek mikroprzedsiębiorcy po zapłacie należności przez ich kontrahentów. Kwota z faktury jest pomniejszana o prowizje i opłaty – przed lub po wypłacie zaliczki. Takich prowizji i opłat, w zależności od banku, może być nawet kilkanaście. Najmniejszą liczbę prowizji może pochwalić się Idea Bank, co tym samym czyni ofertę tego banku najbardziej przejrzystą dla klientów. Ponieważ różna liczba prowizji sprawia, że opłaty od usługi faktoringu są trudno porównywalne, Tax Care poprosił banki o wypełnienie dodatkowej ankiety, tym razem w oparciu o założenia, dotyczące między innymi sumy opłat miesięcznych za konkretne kwoty wynikające z faktur. Poprzez tę ankietę chcieliśmy też sprawdzić, od jakiej kwoty wierzytelności usługa faktoringu w poszczególnych bankach ma sens ekonomiczny (dotyczy to w szczególności instytucji, w których nie ma ograniczeń co do minimalnej wartości faktury).

Na kolejną ankietę odpowiedziały już tylko cztery banki (Bank BPS, Idea Bank, Kredyt Bank i Raiffeisen Bank). Spośród nich najniższe prowizje za udzielenie limitu faktoringowego - zarówno niższego, w kwocie 20 tys. zł, jak i wyższego, w kwocie 100 tys. zł, pobiera Bank BPS - odpowiednio 200 zł i 1000 zł (zarówno tutaj, jak i w dalszej części nie odnosimy się do wyliczeń Raiffeisen Banku, który nie podał wszystkich wymaganych danych). Ale jednocześnie bank nalicza wysokie opłaty od niskich kwot faktur – w przypadku faktury o wartości 500 zł suma miesięcznych opłat przekracza 300 zł – w Banku BPS opłaca się zatem skorzystać z faktoringu raczej przy większych kwotach faktur (opłata za fakturę o wartości brutto 10 tys. zł wynosi niewiele więcej, bo 395 zł). Wyższe opłaty za udzielenie limitu faktoringowego pobiera Idea Bank (odpowiednio 598 zł i 2990 zł dla limitów w kwotach 20 tys. i 100 tys. zł), ale w przypadku tej instytucji relatywnie niskie są z kolei opłaty od wartości faktury – przy tej samej fakturze w kwocie 500 zł opłata Idea Banku wynosi niespełna 15 złotych. Jeszcze niższą stawkę stosuje w tym wypadku Kredyt Bank (2,68 zł od faktury o wartości 500 zł), ale jednocześnie bank ten pobiera kilkakrotnie wyższe od Idea Banku opłaty za udzielenie niższego, 20-tys. limitu faktoringowego (2 tys. zł) oraz prawie dwa razy tyle za limit wyższy (5 tys. zł za limit 100 tys. zł).

fot. mat. prasowe

Faktoring

Za udzielenie limitu faktoringowego w kwocie 20 tys. zł Idea Bank pobierze niemal 600 złotych

W przypadku usług faktoringowych ważny jest także czas realizacji wykupu faktury od momentu przedstawienia wszystkich niezbędnych dokumentów, czyli jak szybko przedsiębiorca otrzyma zaliczkę. Najszybszy czas udostępnienia pieniędzy deklaruje Idea Bank, który zapewnia, że trafią one do klienta zaledwie w pół godziny. Bank Millennium mówi o wypłacie środków w godzinę, a Bank BGŻ – w ciągu dwóch godzin. Kredyt Bank założył widełki 15 min. – 24 godziny, natomiast Getin Noble Bank wypłaci środki 24 godziny po potwierdzeniu wierzytelności. Raiffeisen Bank zgodnie z regulaminem ma na wypłatę 2 dni, ale bank zapewnia, że w praktyce nie trwa to dłużej niż kilka godzin.

Agata Szymborska-Sutton,

![Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK [© apops - Fotolia.com] Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK](https://s3.egospodarka.pl/grafika2/BZ-WBK/Faktoring-w-linii-wieloproduktowej-dla-firm-w-Banku-Zachodnim-WBK-169469-150x100crop.jpg) Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK

Faktoring w linii wieloproduktowej dla firm w Banku Zachodnim WBK

1 2

oprac. : eGospodarka.pl

Przeczytaj także

Skomentuj artykuł Opcja dostępna dla zalogowanych użytkowników - ZALOGUJ SIĘ / ZAREJESTRUJ SIĘ

Komentarze (0)

![Sektor MŚP w kolejce po faktoring [© apops - Fotolia.com] Sektor MŚP w kolejce po faktoring](https://s3.egospodarka.pl/grafika2/Sektor-MSP/Sektor-MSP-w-kolejce-po-faktoring-255908-150x100crop.jpg)

![Idea Bank: faktura zamiast raty kredytu [© apops - Fotolia.com] Idea Bank: faktura zamiast raty kredytu](https://s3.egospodarka.pl/grafika2/Idea-Bank/Idea-Bank-faktura-zamiast-raty-kredytu-153469-150x100crop.jpg)

![Jak księgować faktury za faktoring? [© Andrey Popov - Fotolia.com] Jak księgować faktury za faktoring?](https://s3.egospodarka.pl/grafika2/faktoring/Jak-ksiegowac-faktury-za-faktoring-257621-150x100crop.jpg)

![Jeśli nie skonto, to co? Finansowe alternatywy dla spedycji [© Freepik_com] Jeśli nie skonto, to co? Finansowe alternatywy dla spedycji](https://s3.egospodarka.pl/grafika2/skonto/Jesli-nie-skonto-to-co-Finansowe-alternatywy-dla-spedycji-257419-150x100crop.jpg)

![Lokata bankowa na tle innych produktów [© Milos Tasic - Fotolia.com] Lokata bankowa na tle innych produktów](https://s3.egospodarka.pl/grafika2/inwestowanie-pieniedzy/Lokata-bankowa-na-tle-innych-produktow-105589-150x100crop.jpg)

![Kredyt gotówkowy również dla emeryta [© svehlik - Fotolia.com] Kredyt gotówkowy również dla emeryta](https://s3.egospodarka.pl/grafika2/oferta-bankow/Kredyt-gotowkowy-rowniez-dla-emeryta-106128-150x100crop.jpg)

![Ile mkw. mieszkania na kredyt w 2025 roku? [© Freepik] Ile mkw. mieszkania na kredyt w 2025 roku?](https://s3.egospodarka.pl/grafika2/zakup-mieszkania/Ile-mkw-mieszkania-na-kredyt-w-2025-roku-264904-150x100crop.jpg)

![Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd [© Freepik] Na Walentynki 2025 wydamy średnio 426 zł. Jest drogo, jak nigdy dotąd](https://s3.egospodarka.pl/grafika2/Walentynki/Na-Walentynki-2025-wydamy-srednio-426-zl-Jest-drogo-jak-nigdy-dotad-264903-150x100crop.jpg)

![Jak złagodzić spory o finanse w związku? [© highwaystarz - Fotolia.com] Jak złagodzić spory o finanse w związku?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Jak-zlagodzic-spory-o-finanse-w-zwiazku-264898-150x100crop.jpg)

![Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie? [© bf87 - Fotolia.com] Linki sponsorowane, dofollow, nofollow. Jak wykorzystać linkowanie w reklamie?](https://s3.egospodarka.pl/grafika2/linki-sponsorowane/Linki-sponsorowane-dofollow-nofollow-Jak-wykorzystac-linkowanie-w-reklamie-216282-150x100crop.jpg)

![Najtańsze pożyczki pozabankowe - ranking [© Daniel Krasoń - Fotolia.com] Najtańsze pożyczki pozabankowe - ranking](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Najtansze-pozyczki-pozabankowe-ranking-212702-150x100crop.jpg)

![Ranking chwilówek i pożyczek pozabankowych [© Karolina Chaberek - Fotolia.com] Ranking chwilówek i pożyczek pozabankowych](https://s3.egospodarka.pl/grafika2/pozyczki-pozabankowe/Ranking-chwilowek-i-pozyczek-pozabankowych-216055-150x100crop.jpg)

![Dni wolne od pracy i kalendarz świąt 2024 [© pixabay.com] Dni wolne od pracy i kalendarz świąt 2024](https://s3.egospodarka.pl/grafika2/dni-wolne-od-pracy/Dni-wolne-od-pracy-i-kalendarz-swiat-2024-256340-150x100crop.jpg)

![Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik] Reklama w internecie, telewizji i w radio w XII 2024 [© Freepik]](https://s3.egospodarka.pl/grafika2/reklama-internetowa/Reklama-w-internecie-telewizji-i-w-radio-w-XII-2024-264581-50x33crop.jpg) Reklama w internecie, telewizji i w radio w XII 2024

Reklama w internecie, telewizji i w radio w XII 2024

![Długi Polaków na rekordowym poziomie 83,6 mld zł [© bnorbert3 - Fotolia.com] Długi Polaków na rekordowym poziomie 83,6 mld zł](https://s3.egospodarka.pl/grafika2/zaleglosci-Polakow/Dlugi-Polakow-na-rekordowym-poziomie-83-6-mld-zl-256568-150x100crop.jpg)

![PwC Top 100: największe spółki giełdowe 2016 [© junce11 - Fotolia.com] PwC Top 100: największe spółki giełdowe 2016](https://s3.egospodarka.pl/grafika2/gielda/PwC-Top-100-najwieksze-spolki-gieldowe-2016-194270-150x100crop.jpg)

![Rynek funduszy inwestycyjnych - trendy 2016 [© andrzej - Fotolia.com] Rynek funduszy inwestycyjnych - trendy 2016](https://s3.egospodarka.pl/grafika2/wartosc-aktywow-TFI/Rynek-funduszy-inwestycyjnych-trendy-2016-193372-150x100crop.jpg)

![Najlepsze lokaty i rachunki oszczędnościowe I 2025 r. [© BillionPhotos.com - Fotolia.com] Najlepsze lokaty i rachunki oszczędnościowe I 2025 r.](https://s3.egospodarka.pl/grafika2/najlepsze-lokaty/Najlepsze-lokaty-i-rachunki-oszczednosciowe-I-2025-r-264596-150x100crop.jpg)

![Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r [© Krasimira Nevenova - Fotolia.com] Handel zagraniczny I-XII 2024. Eksport spadł o 6,3%, a import o 3,8% r/r](https://s3.egospodarka.pl/grafika2/handel-zagraniczny/Handel-zagraniczny-I-XII-2024-Eksport-spadl-o-6-3-a-import-o-3-8-r-r-264906-150x100crop.jpg)

![Parki handlowe to 3/4 realizowanych na rynku inwestycji [© radesigns z Pixabay] Parki handlowe to 3/4 realizowanych na rynku inwestycji](https://s3.egospodarka.pl/grafika2/galerie-handlowe/Parki-handlowe-to-3-4-realizowanych-na-rynku-inwestycji-264902-150x100crop.jpg)

![Używane samochody elektryczne: czy to się sprzedaje? [© Freepik] Używane samochody elektryczne: czy to się sprzedaje?](https://s3.egospodarka.pl/grafika2/motoryzacja/Uzywane-samochody-elektryczne-czy-to-sie-sprzedaje-264889-150x100crop.jpg)

![Pieniądze w związku: wspólne konto bankowe, sprzeczki czy podział wydatków? [© Freepik] Pieniądze w związku: wspólne konto bankowe, sprzeczki czy podział wydatków?](https://s3.egospodarka.pl/grafika2/budzet-domowy/Pieniadze-w-zwiazku-wspolne-konto-bankowe-sprzeczki-czy-podzial-wydatkow-264850-150x100crop.jpg)